U velkých bank se jednu dobu z důvodů zřejmých hovořilo často o tom, že jsou „příliš velké na to, aby padly“. Tento příběh dostal na pestrosti ve chvíli, kdy se pod finanční tlak dostaly banky malé. A ty velké tak rostou v ještě větší. Čemu se dnes chci ale věnovat je možná podobnost s akciovým trhem. Je ten příliš velký na to, aby padal?

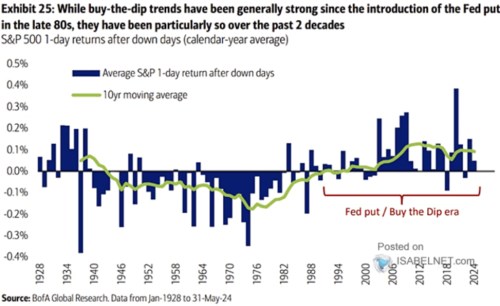

1 . Vyšší návratnost nákupů po jednodenní korekci: v následujícím grafu ukazuje průměrnou jednodenní návratnost amerických akcií v indexu SPX poté, co index předtím oslabil. Jinak řečeno, graf ukazuje, jaká byla jednodenní návratnost strategie „kupovat po poklesu“. V podstatě se tu dá hovořit o jednom velkém cyklu, na jehož počátku je relativně kratší období třicátých let, pak cca 60 let malé návratnosti zmíněné strategie. A poté opět přesun do návratnosti vyšší. Toto období přitom trvá dodnes:

Zdroj: X

2 . Teorie put opce od Fedu: BofA jde v grafu za hranici prezentace dat a dodává, že od konce osmdesátých let funguje známá „Fed put“. Jde o koncept, podle které americká centrální banka v případě problémů na akciovém trhu nějakým způsobem zasahuje tak, aby tenze rychle odezněly. Pro investory by její chování tedy v podstatě přinášelo omezení velikosti ztrát. Podobné tomu, jako kdyby měli opci na prodej akcií (mohli akcie podávat za předem stanovenou cenu a vyhnout se tak případným ztrátám). BofA tedy (i) tvrdí, že Fed se tímto způsobem skutečně chová a (ii) tudíž roste návratnost strategie „kupovat po poklesu“. Protože investoři čekají, že Fed nenechá ceny klesnout ještě níž a rychle využívají nižší ceny k nákupům.

Na výše uvedeném mechanismu si můžeme hned všimnout, že by připomínal řadu dalších, kdy by centrální bance pouze stačilo naznačit nějaký záměr a trhy by vykonaly práci za ní. Tj., ona sama by toho na dosažení cíle nemusela tolik dělat, stačí víra v to, že by mohla. Pokud totiž mají ekonomické subjekty víru v její odhodlanost a schopnost, samy pohnou věci kýženým směrem. Zde by věci šly ještě o úroveň dále, protože Fed určitě nikdy explicitně nehovořil o závazku týkajícím se eliminací ztrát na akciovém trhu. Jenže ono by stačilo, aby trh věřil, že Fed takto uvažuje. A onen mechanismus se spustí způsobem popsaným výše – víra v ochotu Fedu zasáhnout proti ztrátám větší ztráty eliminuje tím, že investoři začnou sami kupovat.

3 . Co praxe? Jde ale jen o mýtus, či v americké centrální bance mají skutečně velkou averzi k tomu, aby akcie procházely korekcí. Jinak řečeno, akciový trh by se stal už příliš velký na to, aby padl? Tento trh je skutečně významnou součástí finančních podmínek a svou velikostí výrazně ovlivňuje dění v celém hospodářství USA. Nějaké jeho cílení ze strany centrální banky by ale bylo z nejednoho pohledu mírně řečeno problematické. A podobně jako u velkých bank by se tu široce rozevřela náruč morálního hazardu. BofA vlastně uvedený graf interpretuje vlastně tak, že již rozevřená je. Ale to je jen jedna z možných interpretací.

Můj dojem je takový, že žádná jasná „put opce“ není. Ale Fed může někdy tíhnout k tomu jít trhům příliš na ruku. Minimálně svou rétorikou. I když chápu, že hranice mezi tím, a pouhou snahou o klidnění situace, je také někdy nejasná. Nakonec bychom se pak dostali (opět) k tomu, zda by nebylo lepší mít monetární politiku na autopilota, u kterého by téma nějakých put opcí bylo irelevantní. A mimochodem, na akciový fundament sazby zase takový vliv nemají. Rozhoduje poměr dlouhodobých výnosů k tempu růstu ekonomiky a hlavně zisků obchodovaných firem. Ale o tom tu hovořím docela často.