„Akcie padají jako kdyby obchodní válka eskalovala, ale dolar oslabuje, jako kdyby se blížily obchodní dohody“. Tento názor je ukázkou toho, jak se dá uvažovat o současné situaci na trzích a jaké to může přinášet protichůdné závěry a nápady. Dnes tedy takový širší pohled na více trhů a jak jejich pohyby do sebe (ne)zapadají.

Narazil jsem na následující úvahu/pohled, podle kterého by dění na trzích nyní moc smysl nedávalo:

Akcie padají, jako kdyby obchodní válka eskalovala

Dolar klesá, jako kdyby byly obchodní dohody na dohled.

Ceny ropy klesají, jako kdyby sazby neměly jít dolů.

Ceny zlata rostou, jako kdyby pokles sazeb byl za rohem.

Technologické akcie klesají, jako kdyby ekonomika vstupovala do recese.

Výnosy dluhopisů rostou, jako kdyby si ekonomika vedla dobře.

Uvedené se zakládá na několika základních vazbách, které mají většinou jak teoretický, tak empirický základ. Tedy v druhém případě minimálně do roku 2020. Ten totiž přinesl rozpad řady doposud fungujících vazeb a vztahů. Podle mne často proto, že po hodně dlouhé době se v ekonomice ozvala nabídková strana a do pozadí tak ustoupily vztahy fungující zejména kvůli poptávkovému cyklu. Z výše uvedeného například vyložený rozpad zaznamenal vztah mezi sazbami a cenou zlata (a to zřejmě z více důvodů). U zlata tedy už nějakou dobu nemá moc smysl uvažovat o tom, že nižší sazby mají výraznou tendenci jej táhnout nahoru a naopak.

Do cen ropy se promítá jak poptávková strana trhu, tak nabídková. Nyní zřejmě hraje významnou roli ta první. Přesnější než výše uvedený názor by ale mohlo být následující: Ceny ropy se chovají, jako kdyby ekonomika měla výrazně zpomalit. Tj., pokles sazeb může přijít, ale nebude tak razantní, aby ekonomickou aktivitu udržel u potenciálu, či dokonce nad ním. Příčinou umírněnějšího poklesu sazeb je pak inflace pohybující se stále znatelně nad cílem (viz i předchozí úvahu s predikcemi , podle kterých by nad ním měla být i v roce 2026 a to dost).

Takový pohled pak vysvětluje i zdánlivý paradox na dluhopisových trzích – jejich výnosy rostou, ale ne proto, že by se čekala silná ekonomická aktivita. Ale proto, že sazby půjdou dolů a tím se minimálně oddaluje dosažení inflačního cíle. Ekonomická aktivita není totiž sama o sobě tahounem cen a výnosů dluhopisů, jde o to, jak s ní jdou ruku v ruce inflační tlaky. Třeba nabídková expanze přinášející dezinflaci by tak výnosy zvedat neměla. A naopak utlumený růst doprovázený inflačními tlaky je zvedat bude.

A k tomu ještě jedna poznámka – doposud jsem byl docela rezervovaný k úvahám o tom, že do výnosů US dluhopisů se promítají nějaké větší obavy investorů z fiskálně dluhového vývoje. Nyní už bych tím překvapen nebyl. Současná americká vláda operuje na základě představ typu „cla zaplatí snižování daní“ a i kdyby za čtyři roky došlo k výměně, ani Demokraté se zatím k nějaké strukturální změně nemají. A vyloženě novým prvkem je rostoucí rezervovanost zahraničních investorů vůči Spojeným státům, které si nyní celkem urputně ničí svou pozici bezpečného přístavu. Což by mělo mít znatelné dopady nejen na dluhopisy, ale i na dolar. Přesně v uvedené kombinaci – nižší poptávka po obou oslabuje dolar a posílá dolů ceny dluhopisů (výnosy nahoru).

Dostali jsme se tedy k americké měně, která je z výše uvedených bodů pro mě asi nejméně čitelná (ne že by ostatní byly jako slabikář). V logice výše uvedeného by se ale dalo spíše uvažovat o tom, že dolar oslabuje proto, že obchodní dohody na dohled nejsou. Tedy proto, že pravděpodobnější je pokračování současného chaosu a tudíž další pokles důvěryhodnosti a investiční atraktivity USA.

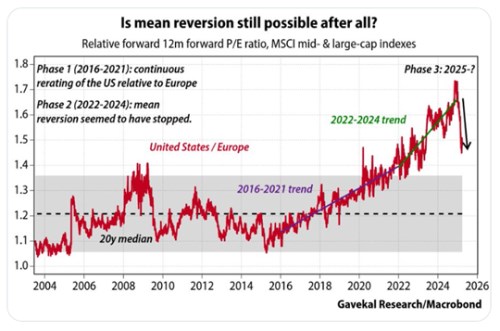

A pak tu jsou ty akcie – trh jako celek a technologie. Tady bych v podstatě souhlasil – pravděpodobnost recese roste, nějaké velké uklidnění obchodních tenzí na dohled není. A k tomu do hry podobně jako u dolaru mohou výrazně promlouvat strukturální jevy, kdy v očích investorů klesá zajímavost USA a opak platí o zbytku světa, či jeho části. Významným příběhem tu jsou i valuace akcií. Kulminací dnešní úvahy je tak následující graf, který ukazuje valuace US trhů relativně k těm evropským. Standardně se v historii grafu americké akcie obchodovaly s asi 20 % valuační prémií, i přes současnou korekci americkou jsou této prémii trhy stále hodně daleko:

Zdroj: X