Řada investorů si jistě povšimla, že v posledních dnech se značně přiblížily kapitalizace společností a . Jak jsme mohli vidět například v grafu v Perlách týdne, se se svou kapitalizací dostal před v roce 2010. I když akcie druhé firmy začaly poté prudce růst, na to nestačilo. Až do nynějška. Tato nová situace nám mimo jiné dává skvělou příležitost podívat se na to, čeho si trh cení a proč.

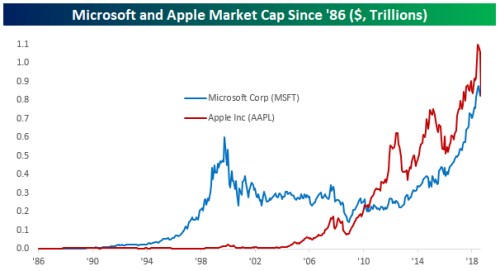

Dlouhodobý vývoj kapitalizací obou společností dobře popisuje následující graf od Bespoke a my se dnes podíváme právě na to, jak vypadá fundament obou společností. Pokud bychom čekali, že se kvůli vyrovnaným kapitalizacím musí hodně podobat, mýlili bychom se.

Zdroj: Bespoke

Následující tabulka ukazuje výsledky společnosti . Nedávno jsem se jí zde věnoval detailněji s tím, že na ospravedlnění tehdejší kapitalizace ve výši 960 miliard dolarů stačil asi 3% dlouhodobý růst volného toku hotovosti (poslední řádek tabulky). Na ospravedlnění současné kapitalizace by už stačil cca 1% dlouhodobý růst.

Zdroj: Morningstar

Jak je na tom ? Jeho valuační profil je dost odlišný. Jeho tržby jsou totiž o 60 % nižší než tržby Applu. Provozní marže má sice vyšší, ale provozní zisk je stále o 50 % níž. A hlavně: Provozní tok hotovosti je o 45 % nižší a volný tok hotovosti (to, co zbude po investicích) je na polovině toho, co vydělává .

Zdroj: Morningstar

Proč tedy nemá zhruba poloviční kapitalizaci, když jeho schopnost generovat hotovost je zhruba poloviční? Vysvětlení můžeme hledat ve dvou oblastech. Za prvé může být výrazně méně rizikový než . Díky tomu by měl nižší požadovanou návratnost a investoři by si jeho zisků a cash flow cenili více než u Applu. Jenže pohled na ukazatel systematického rizika jménem beta naznačuje, že rizikovost je hodně podobná. Beta se totiž u obou pohybuje mezi 1 – 1,3.

Zbývá tedy jediné fundamentální vysvětlení: bude podle investorů růst znatelně rychleji než . Podle mých hrubých výpočtů jeho současná kapitalizace implikuje téměř 5% dlouhodobý růst. Takže implikované 4 procentní body růstu jsou tím důvodem, proč se nyní kapitalizace obou společností hodně podobají i přesto, že jedna vydělává zhruba dvojnásobek. Onen rozdíl v tempu růstu by znamenal, že bude za 18 let vydělávat to, co . Pokud tedy první společnosti bude i nadále pomáhat odklon od Windows a cílení růstových oblastí jako je cloud, zatímco um a inovativnost té druhé bude stačit jen na černonulovou stagnaci.