Jan Lucemburský prý svému synovi Karlu IV. řekl, že Italům se vládnout nedá. Karel IV. s ním tehdy nesouhlasil a snažil se dokázat, že chyba je na straně jeho otce. Mohl mít z velké části pravdu, jelikož Jan Lucemburský měl do ideálního vladaře pravděpodobně hodně daleko. Na druhou stranu ale Italové zas a znovu dokazují, že si vládnout skutečně moc neumí. A to úzce souvisí s investičními tématy pro rok 2017, kterým jsem se začal věnovat minule.

Zatím jsme hovořili o prvních dvou – synchronizovaném oživení globální ekonomiky a reflaci. Šlo tedy o veskrze pozitivní faktory, tento optimismus ale dnes zchladíme další dvojkou: Politická nejistota v Evropě a politická nejistota v USA.

Evropa

Paul Krugman se v souvislosti s brexitem snažil tvrdit, že vysoká nejistota sama o sobě negativní důsledky nemá. Nevím, zda to tvrdí i nyní po zvolení Donalda Trumpa americkým prezidentem, ale sám bych se držel podle mne rozumného předpokladu „vyšší nejistota = negativní dopad na ekonomiky a trhy“.

Evropa má zdrojů přispívajících k vysoké nejistotě více než dostatek, mezi ty hlavní se řadí vývoj na politické scéně a zejména nárůst populismu. U něj navíc lze jen těžko předpokládat, že by šlo o tzv. „upside risk“ – tedy že by zvyšoval pravděpodobnost pozitivních scénářů. To samé se ale dá říci o chování řady tradičních politických stran a „elit“.

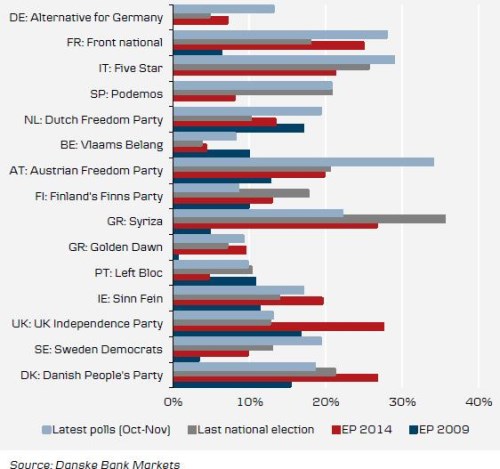

Následující obrázek od Danske Bank ukazuje podporu, které se dostalo populistům v jednotlivých evropských zemích v roce 2009, 2014, a v říjnu/listopadu letošního roku. Jelikož se domnívám, že schopnost vládnout je u populistů (v podstatě nevyhnutelně) asi tak na úrovni Jana Lucemburského, radost mi obrázek nedělá:

USA

V podstatě úplně stejnou logikou uvažuji o politickém vývoji v USA. Tam si voliči ve snaze najít svého Karla IV. zvolili snad samotnou definici populisty. I když podobně jako v případě brexitu lze i zde najít něco pozitivního. Zejména to, že Evropa se bude nyní muset v mnoha oblastech stavět na vlastní nohy. A to je nezbytným předpokladem toho, aby se stala tím, čím snad většina z nás chce, aby byla. Trhy v USA se ale radují zejména z prospektu fiskálního uvolnění. Mně se v této oblasti hledá optimismus, který by hleděl dál než za jeden roh, hodně těžko.

Svět od nás vyžaduje odpovědi a reakce na stále více důležitých otázek. Začínáme mít (opět) tendenci na ně odpovídat stylem „zvolíme někoho, kdo hodně křičí, ať to za nás vyřeší“. Historie i selský rozum o tomto přístupu hovoří jednoznačně. Jaká je alternativa? Mít ve společnosti tolik Karlů IV., že při volbách (a jinde) nemůžeme udělat chybu. Jenže to chce slyšet jen málokdo, protože to nebezpečně zavání nutností začít u sebe a svého okolí a nejednou dlouho čekat na výsledky.

Šest investičních témat pro rok 2017

S nadcházejícím koncem roku se nám budou množit projekce a úvahy týkající se vývoje v roce 2017. Danske Bank v jedné ze svých posledních analýz přichází s pěti hlavními makroekonomickými tématy roku 2017, která vše pěkně shrnují. I když na jedno klíčové téma podle mne banka trochu zapomněla. Ale k tomu se dostanu později.

Synchronizované oživení

Dnes bych se rád věnoval prvním dvěma. Ty můžeme nazvat synchronizovaným globálním oživením a reflací. Jak jsem nedávno upozorňoval, konec letošního roku by se sice v mnohém mohl podobat neslavnému zakončení roku minulého, je tu ale jeden podstatný rozdíl – globální ekonomika nyní poměrně znatelně ožívá. Dokumentují to následující dva grafy s globálním PMI a PMI z USA, eurozóny a Číny. Z prvního obrázku je dokonce zřejmé, že současná síla oživení je nejsilnější od roku 2013:

DB se pokusila současný vývoj zasadit do nějakého systematického rámce a použila k tomu koncept klasického ekonomického cyklu. Jak ukazuje následující obrázek, podle banky se nyní americká ekonomika nachází ve fázi oživení po útlumu. Od roku 2009 se přitom střídají fáze útlumu a oživení po útlumu, ekonomika se ještě nedostala do fáze vyloženého boomu. Pro současnou fázi je typický jak růst cen akcií, tak růst výnosů dluhopisů. Což je v pokrizových letech známý vzorec – zlepšuje se očekávání, což prospívá akciím, ale ceny dluhopisů klesají, protože se čeká vyšší inflace.

Reflace

Inflace, či přesněji řečeno reflace je druhým klíčovým tématem příštího roku. Začalo se o ní hodně mluvit po volbách amerického prezidenta, ale zdá se mi, že je hodně pravdy na tom, co tvrdí třeba : Reflační tlaky tu byly už před volbami. Ale trhy použily jejich výsledek jako ospravedlnění k tomu, aby dohnaly realitu, kterou předtím ignorovaly. Nad tímto tématem psychologie trhů bychom mohli uvažovat déle, ale podstatnější je nyní podhled na následující dva grafy, které jsem z analýzy DB vybral.

Co se týče vývoje v USA ukazují, že reflace má pevnou oporu v inflaci jádrové a v růstu mezd. Což je s ohledem na předchozí deflační strachy zpráva pozitivní. K ní bych přidal ještě jednu: Růst mezd se zatím nepohybuje na úrovních, které by (soudě podle historie) spouštěly korekci na akciových trzích. Z tohoto pohledu se tak nyní americký trh pohybuje v tom nejlepším scénáři ze všech. Abych ovšem nadšení trochu chladil, připomenu, že valuace jsou hodně vysoko. DB tedy tvrdí, že ceny akcií by s ohledem na současnou fázi cyklu měly růst, ale já bych spíše hovořil o tom, že je menší pravděpodobnost jejich poklesu/korekce. Což není to samé.

V Evropě taková reflační radost nepanuje. Jádrová inflace se nahoru zvedá s mnohem menší ochotou a tempo růstu mezd stále trendově klesá. A bez „zdravého“ růstu mezd, který následně oživí poptávku, spotřebu a investice, k dlouhodobé fundamentální změně v eurozóně dojít v podstatě nemůže. Přesto dnes vybrané dva faktory vyznívají pro trhy v celku pozitivně. Zda je tomu i u dalších uvidíme příště.

JS