Dnes se podíváme na predikce inflace ve vybraných zemích od . Mohou představovat určitý protipól pro očekávání od , které jsem tu komentoval tento týden. K tomu pár slov k atypickým situacím v Austrálii, Švýcarsku a Japonsku.

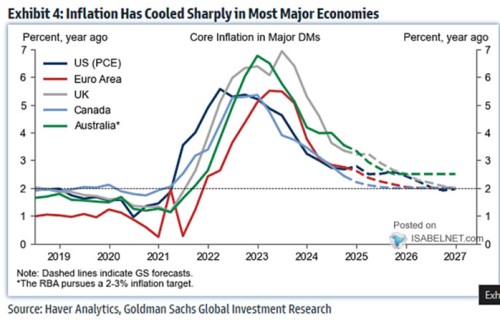

Goldman Sachs ukazuje vývoj inflace ve vybraných ekonomikách a k tomu své predikce vývoje v následujících dvou letech. Vidíme v podstatě plošný pokles inflačních tlaků v posledních cca dvou letech a GS předpokládá, že tento trend bude dál pokračovat. Nejsilněji v Kanadě, kde by se měli na cíl ve výši 2 % dostat v druhé polovině letošního roku. Na počátku roku příštího by se tak mělo stát i v eurozóně. A následují Spojené státy a UK na konci roku 2026.

Zdroj: X

Jedinou výjimkou v celé skupině je Austrálie, kde podle GS inflace zůstane u 2,5 %. Jenže Austrálie je výjimkou i na straně inflačního cíle – jak GS připomíná, tamní centrální banka cílí inflaci mezi 2 – 3 %. Takže cíle by zde mělo být vlastně dosaženo už v druhé polovině letošního roku. Austrálie může také připomenout, že i v USA se ještě nedávno uvažovalo o tom, že by se inflační cíl mohl zvýšit někam mezi 2 – 3 %. Základem těchto úvah byl předpoklad, že „poslední míle“ poklesu inflace bude mnohem náročnější než předchozí trasa. Tedy že se bude pojit s mnohem větší potřebou tlumit ekonomiku a trh práce.

Ona očekávání těžké poslední míle zatím se nepotvrzují a spolu s tím utichly i nápady na zvyšování inflačního cíle. Hlavním argumentem proti takovému kroku se přitom v současné situaci zdá být celkem logická úvaha – je něco jiného měnit inflační cíl v době, kdy centrální banka dosahuje toho starého (tj., není zpochybněna její důvěryhodnost), nebo naopak v době, kdy cíle nedosahuje. Tj., v době, kdy by cíle dosáhla jen jeho změnou. Jinak je pravda, že současný 2 % cíl nemá nějakou pevnou teoreticko – empirickou základnu. Zrovna tak by asi mohlo jít třeba o 1,75 %, či 2,25 %. Ale to je na druhou stranu zrovna tak argument pro ponechání cíle tam, kde je.

V posledních dvou příspěvcích jsem se zde věnoval predikcím , které se od těch v GS dost liší. CB totiž očekává, že po dosažení lokálního dna v letošním roce se inflace v Evropě a USA v roce 2026 zase zvedne. GS představuje určitý názorový protipól tomuto pohledu. V souvislosti s predikcemi CB jsem také poukazoval na bankou predikovaný vývoj ve Švýcarsku a Japonsku. Zejména v první zemi by se totiž dalo hovořit o určitém návratu k „normálu“ panujícímu před rokem 2020. Tedy k situaci, kdy se centrální banka snaží dosáhnout inflačního cíle zespoda. Tento návrat tedy není podle Japonska a Švýcarska za určité konstelace finance fiction, ani CB, ani GS jej ale v celé Evropě a USA nečekají.

Na výrazně jiný přístup k monetární politice (ve srovnání s obdobím před rokem 2020) přitom nemusí inflace dosahovat hodnot výrazně nad 2 %. Na překlopení monetární politiky k chronické utaženosti stačí „mírně nad“ (oproti „mírně pod“ po řadu let před rokem 2020). A poslední poznámka směrem k akciím – u nich nerozhodují sazby samy o sobě, ale to, jaks e promítají do dlouhodobějších výnosů dluhopisů a (hlavně) jejich poměru k tempu růstu ekonomiky a zisků.