Globální ekonomika by se měla vyhnout recesi, platí to i o té evropské, přestože technicky se do recese nakrátko dostává Německo. Pro CNBC to uvedl Peter Oppenheimer z . Slabost je podle něj v celé globální ekonomice znát na výrobním sektoru a následně v zemích, kde má velkou váhu na celkové ekonomické aktivitě.

V USA je podle stratéga znát stále velká síla pracovního trhu, podobné je to se službami zaměřenými na koncového spotřebitele. „Očekáváme, že tomu tak bude i nadále,“ dodal expert. Celkový ekonomický obrázek v USA a v Evropě je podle něj dost podobný a platí to i u akciových trhů. Evropa se zatím odlišuje tím, že inflace v její ekonomice ještě nezačala klesat. Podle stratéga k tomu ale dojde, i když sazby tu ještě půjdou nahoru.

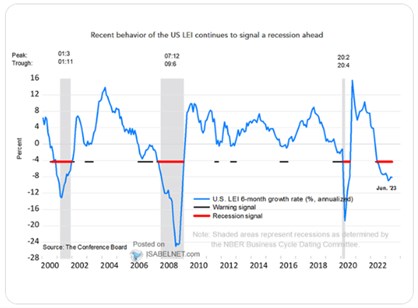

Následující graf ukazuje vývoj indexu vedoucích indikátorů v USA. Jeho chování zatím stále signalizuje recesi. ale i přesto považuje za základní scénář ten, ve kterém se recese v USA nedostaví:

Zdroj: Twitter

Na dotaz týkající se vývoje v Číně Oppenheimer odpověděl, že její situace se od vyspělých zemí liší zejména tím, že tu jsou znatelné deflační tlaky. Ekonomická aktivita je pak slabší, než se čekalo a spekuluje se tak o stimulaci. Ta byla podle experta znát na chování čínského akciového trhu. Vývoj v této ekonomice je pak evidentní i na globální úrovni, například na vývoji zásob. Slabost Číny pak souvisí i se zmíněným vývojem v globálním výrobním sektoru.

Akciové trhy v USA podle Oppenheimera počítají s hladkým přistáním americké ekonomiky. Zisky obchodovaných společností by přitom měly letos meziročně zhruba stagnovat a příští rok jen mírně růst. „Domníváme se, že inflace je za vrcholem a sazby se k němu blíží,“ dodal. Evropa v této oblasti zaostává, inflace ještě neklesá a sazby tak blízko vrcholu nejsou.

Akciové trhy věří v hladké přistání podobně jako ekonomové . Podle stratéga jsou ale trhy příliš optimistické ohledně poklesu sazeb. On sám se tak i s ohledem na dosavadní akciové zisky domnívá, že nyní přijde období menšího růstu či stagnace cen akcií. Nemá u nich negativní výhled, ale neutrální doporučení.

Zdroj: CNBC