Peter Boockvar z Bleakley Financial Group se domnívá, že Fed nebude ekonomiku zachraňovat před hloupou obchodní politikou americké vlády. Strategička Rabobank Jane Foley hovoří o dedolarizaci světového hospodářství a CNBC zveřejňuje výsledky svého průzkumu, podle kterého se většině amerických firem moc nechce přesouvat výrobu zpět do USA. Příčinou jsou hlavně vysoké náklady.

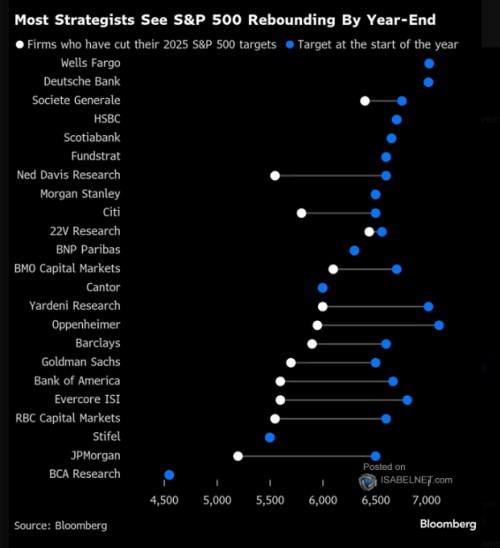

Očekávání stratégů, centrální banka a ekonomika: Graf ukazuje, jak se mění cíle stratégů pro index S&P 500 na konci letošního roku. Nejníže jej má BCA Research, kde jej přitom od počátku roku nezměnili. Největší korekci provedli v , nejoptimističtější jsou podle obrázku v a :

Zdroj: X

Peter Boockvar z Bleakley Financial Group poukázal na CNBC na slova šéfa Fedu Jaye Powella, který v první řadě klade důraz na cenovou stabilitu. Podle investora Fed také nebude ekonomiku zachraňovat před hloupou obchodní politikou americké vlády. Přitom platí, že „je stále těžší vyhnout se recesi, na hospodářství doléhá celní válka.“ K tomu expert dodal, že Powell ze své pozice odchází v roce 2026 a někdy se o něm hovoří jako o „panu přechodném“ v narážce na to, jak dlouho centrální banka a její šéf čekali po roce 2020 se zvedáním sazeb ve víře, že inflační tlaky samy pominou bez nutnosti utahovat monetární politiku.

Podle Boockvara tedy Powell nemá příliš velkou motivaci k tomu, aby citlivě reagoval na možné oslabování trhu práce. K tomu by došlo až v případě větších problémů v této oblasti, jinak se Fed bude dál zaměřovat zejména na vývoj na straně inflace a bude se snažit o její další pokles k cíli ve výši 2 %. Pokud by se měl uchýlit k nějakým stimulačním krokům, bude to v první řadě určitá forma přechodného kvantitativního uvolňování či třeba poskytování levnějších půjček bankám. Samotné klíčové sazby kvůli zmíněné hloupé obchodní válce jen tak dolů nepůjdou. I proto, že zatím není vůbec jasné, jaký je konečný cíl a stav.

Boockvar se domnívá, že kdyby Fed snížil letos sazby třikrát tak, jak čekají trhy, mohlo by to vést k vyšším výnosům dlouhodobějších vládních dluhopisů, protože by se zvýšily obavy z opětovného růstu inflačních tlaků. Mohl by oslabovat i dolar, a to by samo o sobě zvedalo domácí inflaci. „Není tu žádný oběd zadarmo, který by byl dosažen jen tím, že by šly sazby dolů. Ve hře je řada dalších věcí.“

Odhady čínského růstu jdou dolů: Bloomberg poukazuje na to, že se přidává k těm, kteří snižují své odhady letošního růstu čínské ekonomiky. Banka je se svým odhadem nyní nejníže a hovoří o 3,4 %. Odhad byl snížen zejména proto, že americká cla by se měla dotknout čínských exportů. Banka přitom ponechala svůj odhad pro příští rok na 3 %. K tomu Bloomberg dodává, že „většina ekonomů pochybuje, že by Peking mohl letos dosáhnout oficiálního cíle na zhruba 5 %.“ tvrdí, že pokud současná cla zůstanou v platnosti, pravděpodobně zpomalí růst čínského hrubého domácího produktu o více než 2 procentní body. A to navzdory možným stimulačním krokům očekávaným ze strany vlády.

Dedolarizace: Strategička Rabobank Jane Foley hovořila na Bloombergu o tom, že dlouhodobě probíhá pozvolný odklon od dolaru jako dominantní světové měny. Hlavním faktorem přitom podle ní v této oblasti je to, jak velký objem obchodních pohledávek se vystavuje právě v této měně. Nyní to je podle ní asi 50 %, a to je hlavní důvod, proč banky potřebují dolarové rezervy. Tedy zásobu americké měny ve svých rozvahách tak, aby mohly vypořádávat platby účtované právě v této měně. Foley ovšem míní, že tento systém se bude měnit.

Určitý posun novým směrem nastal podle expertky už během prvního prezidentského období Donalda Trumpa, kdy se Američané snažili vyvíjet tlak na Írán a řekli evropským společnostem, aby s touto zemí neobchodovaly. Jako páka byl přitom používán právě americký dolar, „což se Evropanům moc nelíbilo.“ Takže se začali snažit o posun směrem k jiným měnám. Tento trend dedolarizace pak bude podle strategičky pokračovat, ale nahradit dolar nelze rychle. Jedním z možných směrů je budování více obchodních bloků, které budou používat specifické měny.

Jens Nordvig ze společnosti Exante pak na CNBC přímo radil, aby se dolaru zbavovali. Připomněl, že na počátku roku panoval směrem k americkým aktivům a měně velký optimismus, pak ale přišla řada šoků a investoři se staví k americkým aktivům rezervovaněji. Posouvají se tak váhy zahraničních aktiv v portfoliích, příběh „americké výjimečnosti“ ztrácí na zajímavosti. „Nejde o situaci, kdy by nějaký hedge fond krátkodobě měnil strukturu svých aktiv, jde o dlouhodobý strukturální posun,“ dodal Nordvig.

Přesun do USA problematický: CNBC tvrdí, že „většině společností vysoké náklady v USA brání v přesunu výroby zpět do této země“. Ukazuje to průzkum CNBC Supply Chain, podle kterého by pak v případě přesunu do USA firmy kladly důraz na automatizaci výroby. Tedy ne na produkci, která by zvedala zaměstnanost. „Téměř polovina společností tvrdí, že přesun by zdvojnásobil náklady. A že obchodní válka prezidenta Donalda Trumpa s větší pravděpodobností odstartuje hledání regionů s nízkými cly.“

CNBC tvrdí, že se to týká i Číny: Pokud Čína ztratí část výroby v důsledku cel, podle zmíněného průzkumu CNBC z toho nebudou těžit Spojené státy. Většina společností, které na průzkum odpověděly, hovoří o tom, že začne hledání zemí s nízkými cly po celém světě. Trumpova vláda přislíbila snížení daní pro společnosti, které přivedou svou výrobu zpět do USA. Ale průzkum zjistil, že daně jsou na nejnižším místě v žebříčku důležitosti při rozhodování firem v této oblasti.

CNBC poukazuje na to, že NVIDIA oznámila vybudování továrny na superpočítače v USA a se zde zavázal investovat 500 miliard dolarů. Většina společností ale uvádí, že náklady na výrobu v USA leží příliš vysoko. Kromě cel byla mezi klíčovými problémy zmíněna i spotřebitelská poptávka, ceny surovin a také „neschopnost současné vlády přijít s nějakou konzistentní strategií“.