Někteří ekonomičtí komentátoři mají tendenci se při hodnocení toho, jak měnová politika působí na ekonomiku, dívat téměř výlučně na aktuální úroveň nominální měnověpolitické sazby, případně ji porovnávají s aktuální meziroční inflací – procentní změnou cen za uplynulých 12 měsíců. V nedávném blogu jsme poukazovali na důležitost ex ante reálných měnověpolitických sazeb, u kterých jsou aktuální měnověpolitické sazby očištěny o očekávanou, nikoliv dřívější inflaci. Ex ante reálné sazby tak lépe zachycují působení současných úrovní úrokových sazeb, které podniky a domácnosti porovnávají se svými očekáváními do budoucna.

Často se ale v komentářích o měnové politice zapomíná na její další nedílnou součást, která spoluvytváří měnové podmínky – měnový kurz. Téměř výlučná pozornost věnovaná aktuální úrovni měnověpolitické sazby je pravděpodobně odrazem toho, že ekonomové studují především z učebnic a jiných zdrojů napsaných autory z amerických univerzit. Ty vycházejí z analýz ekonomiky USA, kde jsou úrokové sazby skutečně klíčovou veličinou. Nicméně v malých otevřených ekonomikách, mezi které patří i ta česká, je kurz dalším zásadním faktorem, kterým měnová politika působí na ekonomiku. Otázka, zda je kurz příliš silný, nebo příliš slabý, není jednoduchá a její zodpovězení mimo jiné vyžaduje odhad určité fundamentální, rovnovážné, přirozené nebo také neutrální úrovně kurzu. Pokud se kurz pohybuje nad touto úrovní, je relativně slabý a působí na ekonomiku expanzivně (mimo jiné zvyšuje konkurenceschopnost exportérů) a potenciálně proinflačně. Pokud je naopak relativně silný, domácí ekonomickou aktivitu tlumí a může mít protiinflační efekty.

A protože ekonomové mají rádi souhrnné indexy, které zachycují celkový příběh ekonomiky, již několik desetiletí se pro malé otevřené ekonomiky používá tzv. index reálných měnových podmínek (z anglického real monetary conditions index, RMCI). Ten v sobě spojuje působení jak úrokové složky, tak kurzové složky měnových podmínek a ukazuje, jak přísné, či uvolněné je nastavení měnové politiky jako celku.

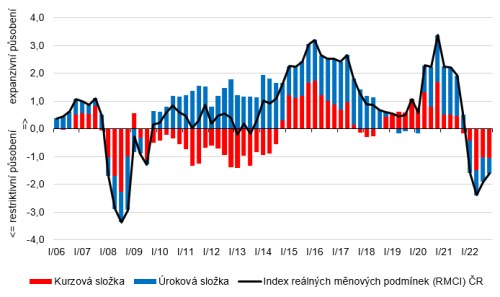

Graf 1 – Reálné měnové podmínky v České republice: působení sazeb a kurzu

Zdroj: čnBlog

Pozn.: kladné hodnoty značí expanzivní působení, záporné restriktivní působení dané složky měnových podmínek. Úroková složka vychází ze sazby PRIBOR, která je deflována inflačními očekáváními analytiků finančního trhu na horizontu 1 roku. Kurzová složka je vyjádřena jako odchylka reálného efektivního kurzu od průměru rovnovážných odhadů BEER a FEER.

Ačkoliv již na počátku století byl index měnových podmínek součástí jádrového predikčního modelu QPM, aktuální verzi indexu představila ČNB v roce 2015[3]. V úrokové části používá ex ante reálnou krátkodobou sazbu očištěnou o inflační očekávání analytiků finančního trhu na horizontu jednoho roku, ještě přesněji její odchylku od dlouhodobého průměru. V kurzové části je index založen na odchylce reálného efektivního kurzu od rovnovážných hladin, které jsou odhadnuty modelovými metodami FEER a BEER. Jako referenční hodnota je použit průměr těchto dvou metod. Úroková a kurzová složka jsou pak sloučeny v poměru 3:1, který vychází z jejich odhadovaného relativního působení na ekonomiku. Je dobré zmínit, že stejný poměr používají centrální banky ve Velké Británii a Kanadě.

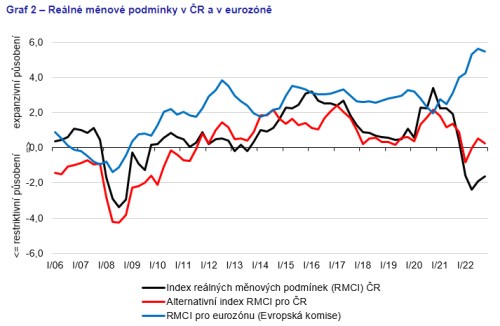

Jak tedy nyní v souhrnu působí měnová politika ČNB s přispěním jak úrokové, tak kurzové složky? Jak ukazuje Graf 1, v poslední době působí měnová politika značně restriktivně (tj. index se pohybuje v záporných hodnotách). V historickém srovnání byly celkové měnové podmínky přísnější jen mezi létem 2007 a létem 2008, kdy vedle zvýšených sazeb razantně posiloval kurz koruny. Podobné nastavení je však patrné i dnes. Reálné sazby jsou při očištění o očekávanou inflaci znatelně kladné. Kurz se nachází ve srovnání s rovnovážnými odhady na silnějších úrovních. Jak ukazuje Graf 2, v ČR jsou reálné měnové podmínky značně restriktivní, naopak v eurozóně zůstávají podle srovnatelného indikátoru Evropské komise nadále uvolněné.

Graf 2 – Reálné měnové podmínky v ČR a v eurozóně

Zdroj: čnBlog

Pozn.: kladné hodnoty značí expanzivní působení, záporné restriktivní působení měnových podmínek, konzistentně s tím je zdrojový RMCI pro eurozónu (Evropská komise) vynásoben – 1. Alternativní index RMCI pro ČR v sobě pomocí faktorového modelu spojuje působení měnové politiky skrze klientské tržní sazby na jednotlivé sektory ekonomiky. Jeho absolutní výše je bezrozměrná veličina, měřítko je zvoleno podle ostatních řad v grafu. Nulová hodnota značí dlouhodobý průměr.

Není bez zajímavosti, že centrální banky ve velkých ekonomikách v posledních letech přesunuly svou pozornost k šířeji definovaným indexům finančních podmínek. Vedle faktu, že kurz hraje ve velkých ekonomikách relativně menší roli než v malých otevřených ekonomikách typu ČR, souvisel pokles zájmu o indexy měnových podmínek zřejmě i s dlouhotrvající politikou nulových úrokových sazeb a využíváním nekonvenčních nástrojů měnové politiky. V té souvislosti začalo být důležité sledovat širší okruh indikátorů zachycujících tržní a úvěrové riziko, úroková rozpětí či vývoj cen aktiv. Jeden z těchto indexů sestavuje Federal Reserve Bank of Chicago, další velmi sledovaný je i ten od investiční banky Goldman Sachs. Ideou těchto širších indexů finančních podmínek se inspiruje další index používaný ČNB, který označujeme za „alternativní RMCI“ pro Českou republiku. Ten v sobě prostřednictvím faktorového modelu spojuje působení měnových a finančních podmínek skrze tržní sazby na koncové sektory – domácnosti, nefinanční podniky, banky a vládu. Úroveň tohoto indexu se drží poblíž dlouhodobě průměrné úrovně a také neindikuje nijak expanzivní nastavení měnových a finančních podmínek.

Obecně lze shrnout, že reálné měnové podmínky v České republice nepůsobí v současnosti expanzivně, a to ani v historickém srovnání, ani vzhledem k eurozóně. Obě hlavní složky měnových podmínek, jak je odhaduje ČNB, působí na ekonomiku a inflaci způsobem, který tlumí poptávku, a tudíž i inflační tlaky. Nelze vyloučit, že se v dalších měsících ukáže, že míra restriktivnosti měnové politiky nemusí být dostatečná. Zrychlující růst mezd, příliš pomalé odeznívání inflace v jádrových položkách či rapidně se obnovující úvěrová dynamika doprovázená růstem cen aktiv by mohly být takovými signály. Proto ani v této době, kdy se zdá, že inflační tlaky polevují, nelze potřebu dalšího zpřísnění měnové politiky zcela vyloučit. Je ale třeba na mít na paměti, že toto zpřísnění se může odehrávat prostřednictvím úrokových i kurzových podmínek.

Zdroj: čnBlog; Autoři: Jan Frait, Jakub Matějů