Celosvětový tlak na elektrifikaci soukromé dopravy vzedme vlnu primárních úpisů akcií v sektoru elektromobilů, která by mohla do konce roku 2023 od investorů vybrat až 100 miliard dolarů. Myslí si to Patrick Steinermann, šéf Global Mobility Group Investment Banking ve společnosti .

Rostoucí investice v tomto sektoru, rozpínající se od výroby baterií, přes výrobu samotných elektromobilů, až po zajištění nabíjecí infrastruktury, postrčí společnosti k divestici relevantních divizí nebo prvotnímu uvedení vlastních akcií na burzu množství společností. „Už jsme v pokročilé fázi vlny, během které se ve sféře elektrifikace vybere až 100 miliard dolarů IPO investic, a to napříč celým hodnotovým řetězcem elektromobilů, baterií a nabíjení,“ prohlásil Steinemann.

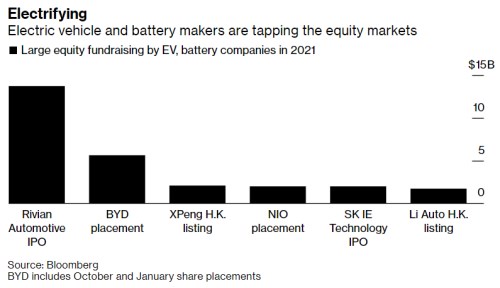

Doposud největší IPO letošního roku se týkalo právě firmy z tohoto sektoru. Výrobce elektrických náklaďáků Rivian prodal při svém listopadovém vstupu na burzu 13,7 miliardy dolarů. Akcie firmy se oproti upisovací ceně následně zhodnotily o 47 %.

Výrobci elektromobilů se v uplynulém roce stali miláčky trhů, jejich akcie si prošly úctyhodnou rally díky sázkám investorů na rostoucí zájem o zelenější dopravu. Hodnota lídra odvětví, společnosti , se za poslední rok zdvojnásobila, další miliardy pak byly investovány jak při IPO, tak při druhotných úpisech již obchodovaných společností.

Čínský výrobce elektromobilů a baterií BYD při úpisu akcií na hongkongské burze vybral minulý měsíc 1,8 miliardy dolarů. Za uplynulý rok šlo již o druhý podobný obchod této firmy, v lednu za nově vydané akcie firma, do které investoval také Warren Buffet, utržila 3,9 miliardy dolarů.

Rostoucí poptávka po automobilech poháněných elektřinou se přelévá také do poptávky po akcií firem vyrábějících jednotlivé komponenty, především baterie. Podle agentury BloombergNEF plánuje 10 největších výrobců baterií do elektromobilů v přípravách na růst poptávky ztrojnásobit své výrobní kapacity do konce roku 2022.

„Bateriové společnosti se stanou samostatným vesmírem, nyní vstupují do fáze, kde masivní navýšení výrobní kapacity vyžaduje množství kapitálu pro to, aby udržely krok s růstem poptávky po elektromobilech,“ říká Steinemann. „Doposud byli výrobci baterií financováni především dluhem, další fáze jejich růstu bude ale financována IPO vlnou,“ dodává.

Jeden z globálně největších primárních úpisů akcií, které v příštím roce proběhne v Asii, bude oddělení divize LG Energy Dolution v Jižní Koreji. Firma by byla jedním z největších výrobců baterií, větší by nejspíše byla pouze čínská firma Contemporary Amperex Technology. Spin-off divize LG by mohl na trzích přilákat investice v okolí 10 miliard dolarů.

LG Energy Solutions opětovně spustila proces svého IPO poté, co v říjnu dosáhla dohody na urovnání ohledně svolání elektromobilu Chevrolet Bolt. Prospekt k úpisu akcií chce firma zveřejnit na začátku prosince, první objednávky od investorů pak společnost začne přijímat na začátku příštího roku.

Zdroj: Bloomberg