Naše aktivita na trhu se dá často popsat jako neustálé hledání předstihových indikátorů – něčeho, co nám řekne o pohybu trhu dříve, než se ten skutečně pohne. Tedy dříve, než to řekne těm ostatním. Když si to takhle člověk sesumíruje, naznačí mu to, jak realistická jeho snaha je. Na to ale nedbáme, protože jinak bychom tu hru hrát nemohli. Je to o oněch penězích na chodnících, které tam „logicky“ nemohou ležet, protože kdyby tam byly, tak by je už někdo sebral.

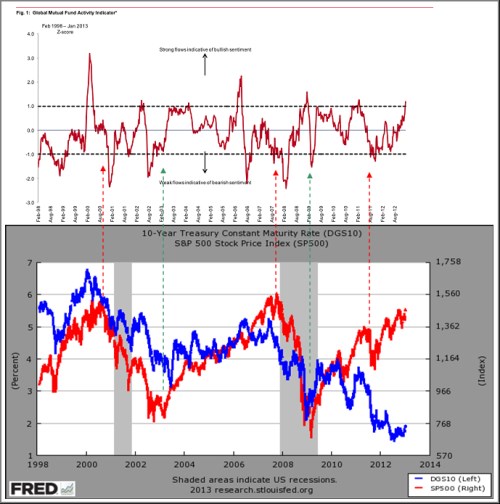

Následující graf ukazuje indikátor globální aktivity v investičních fondech (Z-skóre založené na 12 týdenním plovoucím čistém přílivu peněz do fondů v USA, Evropě, Japonsku a rozvíjejících se ekonomikách). Podle Nomury, která je grafu tvůrcem, jde o dobrý předstihový indikátor vývoje na akciových trzích v následujících 12 týdnech. Posun nahoru je buliš (budiž), posun dolů by naopak měl být bériš - signálem k prodejům.

Podle logiky Nomury tedy nyní aktivita ve fondech začíná být silně optimistická. Dejme si ale tu práci, že spojíme tento indikátor (říkejme mu NZ) s vývojem na akciových (červeně v druhém grafu) a i dluhopisových trzích (modře). Co je z této kombinace patrné?

Když dot.com bublina dosáhla svého vrcholu, NZ byl již nějaký čas za ním – tedy dobré. Když v roce 2003 trh obrátil k dalšímu růstu, NZ se sice již nějaký čas zvedal, ale z hluboko mědvědího teritoria a stále v něm byl. Propad trhu v roce 2008 NZ indikoval hezky, opak ale můžeme říci o jeho zvednutí se na počátku roku 2009. Propad léta roku 2011 pak byl indikován opět jako podle učebnice. Pokud se tedy zaměříme na tyto hlavní pohyby posledních cca 10 let, vidíme, že NZ, tedy pohyb peněz ve fondech, poměrně hezky predikuje blízké propady, s růsty má ale problém.

Osobně bych tedy onen údajně silný býčí signál spíše ignoroval. Vede mě k tomu jak historická úspěšnost NZ, tak to, že PE indexu S&P 500 se opět pohybuje kolem hodnoty 13. Jak zde často opakuji, jde o velmi silnou rezistenci, od roku 2010 v podstatě neproraženou. Že bychom nyní mohli očekávat znatelně vyšší růst zisků, nebo nižší nejistotu (tedy proražení třináctky výrazně nad ní) se mi nezdá. I když je pravda, že v eurozóně dochází k pozitivním posunům i na fundamentální úrovni (viz např. „Euroloď skoro opravena, necháme ji ale stejně potopit?“), Čína se nyní převalila do vlny, či vlnka optimismu a Fed se posouvá směrem k cílení NHDP, i když stylem, nažraný vlk a celá koza. Ve Spojených státech ale na druhou stranu jen nakrátko utichla fiskální občanská válka.

A když už jsme u těch indikátorů, povšimněme si, že nadále trvá dichotomie mezi dluhopisovým a akciovým trhem. Tedy v tom smyslu, že od cca druhé poloviny roku 2011 již nemůžeme poměrně hezky predikovat vývoj na akciích podle pohybu výnosů dluhopisů (jak to často šlo předtím). Akcie totiž trendově rostou, zatímco výnosy klesají/stagnují. Uspokojivé vysvětlení tohoto zlomu jsem neslyšel, sám operuji pouze s následujícím:

Po šokové terapii léta 2011 většina investorů kapitulovala na boj s volatilitou a novým normálem a přesunula se k US dluhopisům (které jsou zvykem a setrvačností stále považovány za bezpečné). Jen relativně málo peněz zůstalo u akcií, s těmi jsou ale investoři ochotni sázet na relativně optimistické scénáře. Na celou věc se můžeme dívat i tak, že investoři po šoku 2011 přestali sázet na relativně velkou škálu scénářů charakterizovaných typickým zvonovitým rozdělením, ale vsadili většinu peněz na bezpečí (poměrně špatný vývoj), ale něco zůstalo i na optimismus. Jsme tedy ve dvou extrémech, nic mezi.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.