Index S&P 500 si letos připisuje necelá 2 %, zatímco třeba Eurostoxx 50 je asi 13 % v plusu. Za jeden z hlavních důvodů jeho atraktivity byly a asi stále jsou vydávány nižší valuace evropských akcií. Dnes se podíváme na jedno ne tak často zmiňované, ale docela vypovídající valuační měřítko, které ukazuje trochu alternativní obrázek.

Takzvaný PEG poměr dává do souvislosti PE (tedy poměr cen k ziskům) a očekávaný růst zisků. Vezměme si pro představu následující příklad: Dvě akcie mají stejné PE ve výši 20, ceny jsou totiž na dvacetinásobku zisků očekávaným pro následujících 12 měsíců. První akcie má přitom očekávaný dlouhodobější růst zisků ve výši 10 %, druhá ve výši 5 %. PEG první akcie je tak 20/10, tedy 2. PEG druhé akcie je 20/5, tedy 4. Valuace na úrovni PE jsou tedy stejné, na úrovni PEG zdaleka ne.

Neznamená to automaticky, že druhá akcie je předražená, či první levná. Víme ale určitě, že té druhé ke stejnému PE pomáhá něco jiného, než očekávaný růst zisků. V principu to mohou být dvě věci. Za prvná nižší rizikovost – nižší riziková prémie. A za druhé (docela opomíjená proměnná) to může být poměr zisků k volnému toku hotovosti, respektive k dividendám. Zjednodušeně řečeno, záleží totiž i na tom, jak jsou zisky „výživné“ z hlediska skutečné schopnosti generovat hotovost.

Nyní se takto teoreticky vybaveni podívejme na následujícíc graf, který ukazuje, jak se vyvíjel a jak vypadá PEG na evropském a americkém akciovém trhu:

Zdroj: X

Jednak tedy vidíme, že PEGy v USA a eurozóně mají možná až překvapivě silnou tendenci jít ruku v ruce. A také bychom jen těžko hledali nějaký standard – nějakou „běžnou“ úroveň tohoto valuačního poměru. Ke které by mělo smysl vztahovat současné hodnoty ve snaze dojít k nějakému závěru o levnosti, či drahosti, trhu. Ona častá blízkost PEGů pak znamená, že pokud běžné PE upravíme o růstová očekávání, oba trhy jsou na tom obvykle s valuacemi podobně. Nyní ale procházíme jedním z období, kdy tomu tak není.

Ony výjimky šly v minulosti častěji ve směru, kdy PEG americký převyšoval ten evropský. Jen v roce 2022 a do určité míry i 2005 a 6 tomu bylo obráceně. Nyní je každopádně PEG americký zase znatelně nad evropským a to znamená jediné – i pokud upravíme PE o očekávaný dlouhodobější růst, jsou americké valuace výš. K tomu si můžeme uvědomit, že americké bezrizikové sazby jsou znatelně nad těmi evropskými a tudíž platí, že americká riziková prémie musí být nyní mimořádně nízko. Právě ona totiž táhne PEG nad evropský (a ještě eliminuje vliv vyšších amerických bezrizikových sazeb).

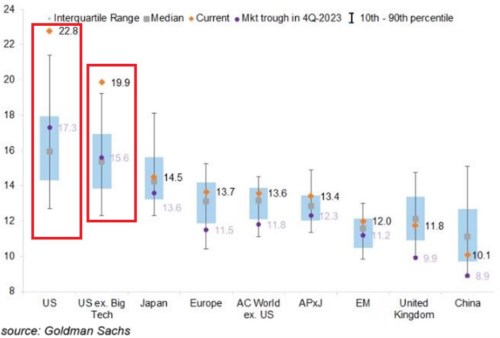

Prémiím na hlavních světových trzích, respektive jejich odhadům od jsem se tu detailněji věnoval nedávno, dnes bych v souvislosti s PEGy připomněl ještě graf s konkrétními PE:

Zdroj: X

Pokud je tedy PE amerického trhu kolem 22 a PEG na 1,6, očekávaný dlouhodobější růst zisků musí být okolo 14 %. Což je mimořádně vysoké číslo pokud jej poměříme k nominálnímu růstu ekonomiky a nějakému historickému standardu, který se velmi dlouhodobě pohybuje kolem 6 – 7 %. A jak jsem psal výše, v USA hraje pravděpodobně roli i velmi nízká riziková prémie.