Nacházíme se zhruba v polovině americké výsledkové sezóny za první kvartál, ovšem více než tři čtvrtiny finančních společností již odreportovaly své výsledky. Finanční sektor zatím pohodlně překonává konsenzuální odhady, ale ohledně dalších vyhlídek jsou investoři spíše pesimističtí. Důvodem jsou úrokové sazby, které ze svého současného vrcholu v nadcházejících měsících poputují spíše níže, píše v komentáři společnost Fidelity.

Tradiční názor tvrdí, že klesající úrokové sazby jsou pro finanční akcie negativní, protože snižují úrokový výnos. To je však přílišné zjednodušení, které se může ukázat jako nepravdivé. Finanční společnosti jsou různorodou skupinou, v níž banky tvoří pouze jednu část, a mezi jednotlivými společnostmi existují významné rozdíly, které ovlivňují individuální výkonnost. Řídit se tedy tímto hrubým pravidlem by mohlo znamenat, že propásnete zajímavé příležitosti, které zbytek trhu přehlíží.

Konvenční moudrost nesedí

Tradiční představa o vlivu úrokových sazeb na finanční společnosti je taková, že klesající sazby snižují úrokové výnosy, které banky generují ze svých aktiv, což vede k nižším ziskům. Vzhledem k tomu, že základní úrokové sazby ve většině velkých vyspělých ekonomik pravděpodobně již dosáhly svého vrcholu a očekává se, že časem budou klesat, jsou někteří pesimističtí i pokud jde o finanční sektor. Skutečnost je však složitější.

Bankovní rozvahy se obvykle skládají z aktiv zahrnujících úvěry a hypotéky, investičních nástrojů, jako jsou státní dluhopisy, a rezerv držených v centrální bance. Tato aktiva generují společnosti úroky. Na straně pasiv tvoří hlavní skupinu vklady klientů, z nichž banka vyplácí úroky. Při posuzování dopadu změn úrokových sazeb na banku je proto důležité sledovat čistý efekt.

Když základní úrokové sazby rostou, úrokové sazby z aktiv mají tendenci rovněž růst, a v důsledku toho se zvyšuje hrubý úrokový výnos. Když jsou však základní sazby vysoko, mají tendenci růst i úrokové náklady (výpůjční náklady). To může tlačit bankovní zisky níže.

Tvar výnosové křivky

Tvar výnosové křivky (úroková sazba odstupňovaná podle různých časových horizontů) také ovlivňuje, s jakým znaménkem změny úrokových sazeb dopadnou na zisk. Některá bankovní aktiva, například hypotéky, jsou úročena dlouhodobějšími úrokovými sazbami, zatímco vklady klientů bývají úročeny podle krátkodobých úrokových sazeb. Pokud dojde k napřímení výnosové křivky (stane se strmější), protože krátkodobé sazby klesnou a dlouhodobé zůstanou na vyšší úrovni, může to být pro bankovní zisky výhodné, protože hrubé úrokové výnosy zůstanou vysoko, zatímco úrokové náklady klesnou.

V praxi to znamená, že když jsou krátkodobé sazby vysoké (jako nyní), výnosová křivka má tendenci být negativně skloněná a trh předpokládá vyšší pravděpodobnost recese. Tento výhled snižuje poptávku po úvěrech, a tím i velikost úročených aktiv v bankovních rozvahách. S klesajícími sazbami však postupem času klesá i pravděpodobnost recese, což následně stimuluje růst úvěrů.

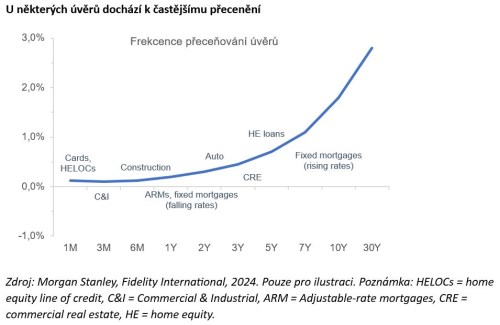

Důležitá je také frekvence přeceňování úrokových sazeb. Zatímco úroková sazba u hypoték bývá fixována na řadu let, stále existuje významná část úvěrových portfolií bank, která je oceňována podle krátkého konce křivky, zejména komerční úvěry a kreditní karty. Na počátku hospodářského cyklu, kdy je výhled růstu pozitivní a referenční úrokové sazby rostou, banky rychle přenášejí tyto vyšší sazby na své krátkodobé dlužníky. Přecenění vkladů, které banky úročí svým klientům, je však méně časté.

To znamená, že na počátku cyklu dochází u čistého úrokového výnosu k rychlému růstu. Jak cyklus dozrává a ekonomika v reakci na vyšší sazby zpomaluje, úvěrová kvalita bankovních portfolií se zlepšuje díky relativně rychlému snižování úvěrových nákladů, což ulevuje dlužníkům. To je poněkud kontraintuitivní – při poklesu úrokových sazeb bychom za normálních okolností očekávali, že banky budou ze svých aktiv generovat nižší úrokový výnos. Vysoké úrokové sazby však také s větší pravděpodobností přivodí dlužníkům finanční obtíže, které vyústí ve vyšší míru selhání, což zvýší bankám úvěrové ztráty. Pro banky je prioritou řádné splacení jejich úvěrů, takže existuje trade-off mezi generováním vysokých úrokových výnosů a kontrolou úvěrových ztrát.

Zisk není jen čistý úrokový výnos

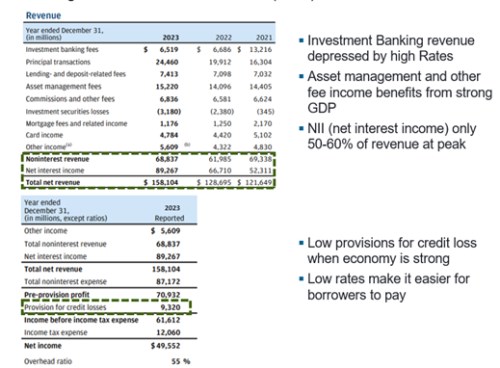

Je dobře známo, že čistý úrokový výnos je hlavním faktorem ovlivňujícím zisky bank, méně se zdůrazňuje, že mnoho bank má model svých příjmů diverzifikovanější. Pro pochopení vyhlídek finančních společností je důležité pochopit, jak tyto další zdroje příjmů reagují na rozličné ekonomické podmínky.

je největší bankou na světě, ale jen zhruba polovina jejích příjmů pochází z čistých úrokových výnosů. Tržby generuje také z oblastí investičního bankovnictví a správy aktiv. Banka je dokonce na čistých úrokových výnosech závislá ještě méně, a sice pouze ze 14 % celkových příjmů (v roce 2023).

, největší banka na světě a její diverzifikovaný obchodní model

Zdroj: Finanční výkazy společnosti, Fidelity International, 2024.

Správa aktiv a investiční bankovnictví jsou důležité oblasti byznysu jak pro banky, tak pro nebankovní finanční společnosti, jako např. KKR, a Jefferies. Správa aktiv a investiční bankovnictví mají přitom tendenci dosahovat špatných výsledků, když jsou základní úrokové sazby vysoké (a naopak).

Vyšší základní sazby mají tendenci snižovat valuace akcií tím, že zvyšují "náklady kapitálu" skrze bezrizikové sazby vstupující do analýzy diskontovaných peněžních toků. Vyšší základní sazby mohou také relativně snížit atraktivitu akcií pro investory, protože vyšší úrokové náklady mohou sniřovat zisky nebo způsobovat firmám finanční potíže. V důsledku toho mohou investoři stahovat kapitál z akciového trhu a směřovat jej do méně rizikových aktiv, jako jsou státní dluhopisy. Výnosy správců aktiv se odvíjejí od objemu klientských aktiv, která spravují ("aktiva pod správou" neboli "AUM"). Pokud spravovaná aktiva klesají, ať už z důvodu poklesu cen akcií nebo proto, že klienti stahují své peníze, správcům aktiv zisky klesají.

V případě ostatních korporací platí, že pokud jsou úrokové sazby vysoké (a tedy financování drahé), mohou být méně ochotné získávat nový kapitál nebo provádět fúze, což snižuje poplatky poskytovatelům investičního bankovnictví.

Vysoké úrokové sazby mají vliv prostřednictvím akciového trhu, ale působí také prostřednictvím trhu dluhopisů. Vyšší krátkodobé sazby mohou vést k přeceňování dluhopisových portfolií, čehož jsme byli svědky v posledních dvou letech. Vezměme si , jednu z největších bank v USA. V roce 2022 přispěla nižší hodnota jí držených dluhopisů ke "Ztrátě z ostatního úplného výsledku hospodaření po odečtení daně" ve výši 6 miliard amerických dolarů – což převýšilo její čistý zisk ve výši 2 miliard USD. Podobný příběh se odehrál i v bance Silicon Valley Bank, což nakonec vedlo v březnu 2023 k jejímu krachu.

Ačkoli banky jsou finančními společnostmi, ne všechny finanční společnosti jsou bankami. V indexu MSCI ACWI Financials tvoří pouze přibližně 44 % konstituentů diverzifikované nebo regionální banky. Sektor financí zahrnuje širokou škálu obchodních modelů, z nichž některé jsou na úrokové sazby málo citlivé nebo vůbec ne, zatímco jiné z klesajících nebo nízkých úrokových sazeb dokonce těží.

Nejvýznamnější nebankovní finanční společnosti mají různou vazbu na úrokové sazby

|

/

|

972

|

Minimální

|

Změny

krátkodobých sazeb mají minimální dopad.

|

|

Berkshire

Hathaway

|

858

|

Minimální

|

Pouze zhruba

5 % zisku před zdaněním pochází z úroků z pojištění a ostatních investičních

výnosů.

|

|

S&P /

Moody’s

|

201

|

Pozitivní

|

Výrazně vyšší

krátkodobé úrokové sazby mají tendenci snižovat poptávku po úvěrech.

|

|

American

Express

|

168

|

Pozitivní

|

Vyšší

krátkodobé úrokové sazby zvyšují náklady na financování a mají tendenci

napínat finanční situaci dlužníků.

|

|

|

113

|

Pozitivní

|

Pokud vyšší

krátkodobé úrokové sazby snižují ceny aktiv a/nebo poptávku investorů po

produktech správy aktiv, snižují i zisk.

|

|

Marsh

McLennan

|

98

|

Minimální

|

Změny

krátkodobých úrokových sazeb mají na její podnikání minimální dopad.

|

|

Charles

Schwab

|

135

|

Pozitivní pro

rozvahu

|

V roce 2022,

po dramatickém zvýšení sazeb, utrpěla ztrátu 22 mld. dolarů z ostatního

úplného výsledku hospodaření po odečtení daně (což převýšilo čistý roční zisk

7 mld. dolarů).

|

|

Blackstone

|

142

|

Pozitivní

|

Vyšší úrokové

sazby snižují hodnotu aktiv a snižují poptávku po některých třídách aktiv

(například po nemovitostech). Vyšší úrokové sazby zvyšují úrokové zatížení portfoliových

společností.

|

Zdroj: Bloomberg, Fidelity International, 30. dubna 2024.

Finanční sektor ovlivňují různé faktory – nejen krátkodobé sazby

Někteří znalci vytvářejí dojem, že klesající úrokové sazby jsou pro finanční akcie kategoricky špatné – což je minimálně nepřesné. Tento sektor je různorodý a zahrnuje řadu bank i nebankovních subjektů s mnoha různými obchodními modely a zdroji příjmů s různou citlivostí na změnu úrokových sazeb. Na některé finanční společnosti má pohyb úrokových sazeb skutečně jen nepatrný dopad, zatímco jiné mohou z nižších sazeb dokonce těžit.

Kromě toho bývají finanční společnosti exponované na různé regiony, ekonomické podmínky, regulační faktory, konkurenční prostředí, zákaznické segmenty atd. Jedná se o diferencované odvětví, které pro identifikaci potenciálních příležitostí vyžaduje podrobnou analýzu. Zjednodušené generalizace o fungování tohoto sektoru mohou vytvářet chybné valuace, které mohou pozorní investoři využít.