Pokud se hovoří o potenciálu ekonomiky, většinou se tím myslí její dlouhodobý udržitelný růst. Tedy růst, který by optimálně využíval zdroje a negeneroval inflační tlaky. Jde o koncept, který dává smysl, ale převést jej nějak do konkrétního čísla už je docela oříšek. Podobné je to mimochodem s řadou dalších proměnných, včetně neutrálních sazeb, či třeba rizikové prémie akciového trhu. Třeba často citovaná Rozpočtová kancelář Kongresu CBO odhaduje potenciál americké ekonomiky něco pod 2 %. Pár poznámek ke vztahu k inflaci, dluhopisů a akciím.

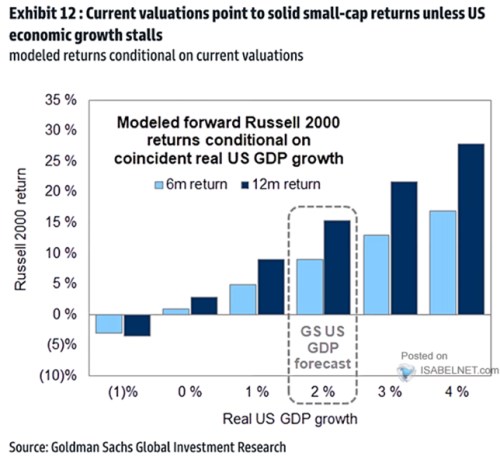

1 . 2 % a akcie malých firem: K úvaze točící se kolem potenciálu mě dovedl následující graf. V něm ukazuje různé scénáře růstu americké ekonomiky a odhadovaný růst indexu Russell 2000. Ten zahrnuje akcie menších firem a podle ekonomů banky právě ony reagují citlivě na růst hospodářství. Což dává smysl, protože tyto firmy jsou celkově více orientovány na domácí trh a ekonomiku než firmy velké. GS přitom pro letošní rok očekává stabilní růst kolem 2 %, pro Russell 2000 by to podle jeho modelu implikovalo roční návratnost blížící se 15 %:

Zdroj: X

Ohledně malých firem je často poukazováno na jejich historicky hodně nízké relativní valuace. Zde je ale dobré mít na paměti, že valuace celého trhu zase nejsou historicky nijak nízko.

2 . 2 %, inflace a sazby: Tématu valuací malých firem jsem se tu věnoval před časem, nyní se zaměřme na to, že GS čeká onen růst kolem 2 %, což by mohlo zhruba odpovídat potenciálu. Což nemusí být náhoda – z logiky věci může být dobré predikovat, že ekonomika bude najíždět právě na potenciál. Ten je sice nejistý, ale pokoušet se o predikce cyklu je ještě nejistější. Na ona odhadovaná potenciální (necelá) 2 % přitom narazíme častěji, třeba Fitch hovoří o 1,7 %. Těžko ale říci, nakolik zde hraje roli kolektivní uvažování a kruhové reference.

Centrálním příběhem americké ekonomiky je nyní inflace. Z perspektivy potenciálu přitom platí, že pokud je skutečný růst nad ním, tato situace by měla zvyšovat inflační tlaky. A naopak. V prvním případě by tak centrální banka měla tíhnout ke zvyšování sazeb, či alespoň jejich nesnižování (pokud je monetární politika již v restrikci). V druhém případě (růst pod potenciálem) by Fed měl tíhnout k poklesu sazeb (pokud již nejsou v oblasti stimulační). Pokud by pak růst skutečný nyní dosahoval oněch 2 % (GS), nejsme v žádné vyhraněné situaci. A monetární diskuse se bude zřejmě zjemňovat na úroveň (a)symetričnosti rizik (inflace vs. růst nezaměstnanost a útlum ekonomiky).

3 . 2 % a výnosy dluhopisů: Od oněch 2 % potenciálu (a předpokládaného dlouhodobého růstu) se pak dá vyrazit i směrem k výnosům dluhopisů (a následně valuacím akcií). Tuto úvahu jsem tu již prezentoval, tak nyní jen v kostce: Pokud by výnosy desetiletých dluhopisů levitovaly kolem úrovně nominálního růstu ekonomiky, dává nám to s 2 % dlouhodobou inflací a oním 2 % potenciálem 4 % výnosů dluhopisů. Což je také zhruba úroveň, kolem které se již nějakou dobu potloukají.