Jeffrey Kleintop ze společnosti Charles Schwab se domnívá, že recese v globální ekonomice s sebou přináší obraty v relativní návratnosti amerických a zahraničních trhů. Taková recese přitom podle něj nyní nastala a evropské trhy jsou již ve své býčí fázi. Gene Munster z Deepwater Asset Management zase analyzuje výsledky Tesly a hovoří o tom, co podle něj bude z fundamentu společnosti v budoucnosti klíčové.

Rozhodující ukazatel u Tesly: Gene Munster z Deepwater Asset Management se domnívá, že z fundamentu Tesly je nyní nejdůležitější vývoj hrubých marží. Poslední čísla jsou podle něj na této úrovni slabší. CNBC pro srovnání uvedla, že ve čtvrtém čtvrtletí roku 2021 dosáhla marží ve výši 29,2 %, v následujícím čtvrtletí dokonce 30 %, pak ale nastal pokles a v posledním čtvrtletí minulého roku se marže pohybovaly na 24,3 %.

Tesla hovoří o tom, že její marže by v budoucnu měly být nad maržemi tradičních automobilek. Munster u nich považuje za standard 16 % a dodal, že může tedy mít marže na 25 %, či na 17 %, což je velký rozdíl. Právě vývoj v této oblasti pak podle něj bude pro akcie klíčový. Investor také upozornil na to, že pro letošní rok hovoří o 50 % růstu, ale zároveň tvrdí, že by měla prodat 1,8 milionů vozů. Což ale podle experta implikuje jen 37 % růst a na 50 % by se firma dostala s dalšími asi 200 tisíci vozy.

Munster míní, že se může skutečně „zastřelovat“ na 2 miliony prodaných vozů, poptávka po jejích autech přitom prudce vzrostla v reakci na snížení prodejních cen. Tento krok ale má také dopad na marže. Akcie se pak podle experta mohou v následujících měsících pohybovat bez trendu až do doby, kdy budou investoři mít jasnější představu, jaké bude mít snížení cen dlouhodobější dopad na poptávku a výsledky firmy.

Eric Jackson z EMJ Capital podle svých slov považuje za nejdůležitější počet vyrobených a prodaných vozů, marže jsou až na druhém místě. Opírá se v tom o tvrzení Elona Muska, podle kterého je během útlumu ekonomiky nejdůležitější udržet prodané objemy, vyšší příjmy z nich lze generovat později například přes prodej upgradu softwaru. Podle Jacksona je to podobné jako u Netflixu, kdy se investoři radovali z počtu nových uživatelů a neřešili tolik, jaký konkrétní program noví uživatelé zakoupili.

Jackson podle svých slov nesouhlasí s názory, podle kterých je jen „naleštěná automobilka“, a tudíž by její valuační násobky měly být znatelně níž než nyní. Jackson se domnívá, že je softwarovou společností, která má mnohem více aktivit než jen výrobu aut. A jejich potenciál s sebou nese oprávněnou valuační prémii.

Směr evropské akcie? Jeffrey Kleintop ze společnosti Charles Schwab se domnívá, že globální ekonomika se už minulý rok posunula do recese, i když jen mírné. Stratég k tomu dodal, že v takových případech v minulosti docházelo k otočení relativních výkonů amerických a zahraničních akciových trhů. Předchozí cyklus přinesl výrazný náskok amerických akcií, expert ale míní, že nyní se může situace měnit.

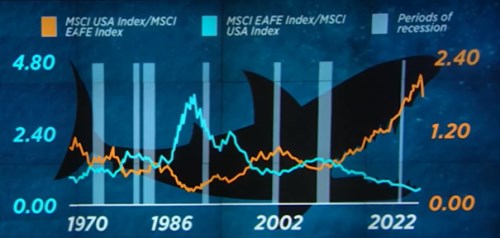

Stratég operuje s následujícím grafem, který porovnává relativní výkony amerického trhu a trhů dalších vyspělých zemí. Po recesi na počátku osmdesátých let si vedla mnohem lépe druhá skupina, mezera se začala uzavírat před nástupem další recese a po roce 2000 se relativní výkony prohodily. Další změna nastala kolem finanční krize, po ní ale opět přišlo období postupného mohutného náskoku amerických trhů. Jak bylo uvedeno, expert se domnívá, že nyní může nastat další cyklus s opačným efektem:

Zdroj: Charles Schwab, Youtube, CNBC

Podle stratéga celý cyklus netrvá měsíce, ale roky a nyní je stále čas na přesun k mezinárodním akciím. Ve prospěch evropských akcií hovoří i nižší valuace, včetně vyššího dividendového výnosu. Na CNBC k tomu připomněli současné slušné výsledky rozvíjejících se trhů, které dlouhou dobu zaostávaly za těmi americkými.

Kleintop míní, že evropské trhy jsou již ve své býčí fázi a medvědí trh již skončil. To je pro něj základní scénář, který by mohla narušit vyšší inflace vyvolaná otevíráním čínského hospodářství. To by sice mohlo Evropě pomoci na straně růstu, ale také by to mohlo zvýšit inflační tlaky. Pokud by na ně ECB reagovala vyšším než očekávaným utahováním monetární politiky a Fed se naopak dostal do situace, kdy by v druhé polovině roku začal sazby snižovat, relativní atraktivitu evropských akcií by to snižovalo. Stratég to ale považuje za riziko, ne za hlavní scénář.

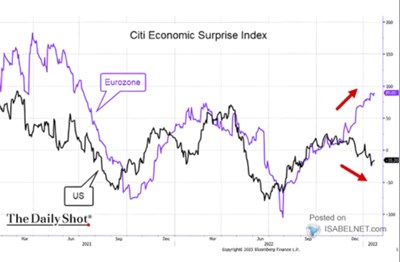

Nůžky mezi eurozónou a USA: Podle následujícího grafu míří index ekonomických překvapení od v USA směrem dolů. Vrcholu dosáhl v listopadu minulého roku. Na rozdíl od něj evropský index pokračuje v růstu a mezi oběma ekonomikami se tak rozevírají nůžky. Podobná byla situace minulý rok touto dobou, mezera se nakonec uzavřela obratem v USA:

Zdroj: Twitter