Při vědecké výpravě za odkazem Járy Cimrmana do Liptákova se týmy ve dvou vozech čistě pro rozlišení označily jako tým A a tým B. Načež se objevuje ona známá otázka: „Proč zrovna my jsme béčko?“ Pokud by mezinárodní akciové trhy mimo USA mohly hovořit, možná by se ptaly podobně. U nich by ale nešlo o čistě rozlišovací označení. Proč?

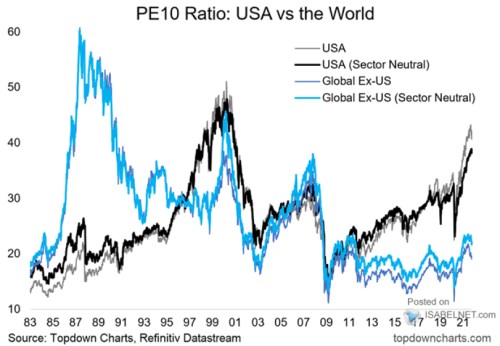

V následujícím grafu nacházíme porovnání valuací amerického akciového trhu s trhy ostatními. Jde o poměry cen a zisků obchodovaných firem, a to jednak nijak neupravené (šedá a tmavě modrá křivka) a pak s upravenou váhou sektorů (černá a světle modrá křivka). Tato sektorová úprava je při podobném porovnávání hodně relevantní tak, abychom neporovnávali hrušky a jablka. Dobře patrné by to mohlo být třeba pokud vedle sebe postavíme americký, k technologiím notně vychýlený trh, a třeba trh ruský, který je vychýlen úplně jiným, komoditním směrem. Mimochodem z výše násobků bych usuzoval, že jde o poměr cen a historických zisků, ne projektovaných.

Zdroj:

Nevím přesně, jak ony sektorové úpravy proběhly, ale vidíme, že v USA valuace snižují, což je velmi pravděpodobně tím, že snižují váhu technologií. Ve zbytku světa se naopak dostavuje efekt opačný. Následně vidíme, že:

1) V osmdesátých letech a první polovině devadesátek má zbytek světa výrazně vyšší valuaci.

2) Nástup americké technologické bubliny v druhé polovině devadesátých let zvyšuje americké valuace nad zbytek světa.

3) Poté nastává období, kdy si jsou valuace podobné – od prasknutí internetové bubliny, přes dobu opětovného růstu trhu a propad roku 2008 a ještě rok, dva poté.

4) Nakonec přichází doba, kdy americké valuace znatelně rostou, zatímco zbytek světa stagnuje na historicky nízkých úrovních. Nůžky se doposud trendově rozevírají a nacházíme se v typově opačné situaci než na počátku grafu.

Vysoké valuace amerického trhu bývají běžně dávány do souvislosti s nízkými sazbami a výnosy vládních obligací. To je ale jen část celkového příběhu. Proč? Výše valuačních násobků je totiž dána ne jednou, ale třemi proměnnými: 1) oněmi bezrizikovými sazbami, spolu s nimi ale také 2) rizikovými prémiemi (dohromady tvoří požadovanou návratnost) a 3) v neposlední řadě očekávaným růstem ziskovosti obchodovaných firem.

Obecná interpretace toho, co se děje v obrázku, je tak celkem jednoduchá: Na jeho počátku byl rozdíl mezí požadovanou návratností a očekávaným růstem mnohem příznivější u zbytku světa mimo USA. Po finanční krizi ale začal být tento rozdíl víc a víc výhodnější (pro akcie příznivější) v USA. Jinak řečeno, americkým akciím nenahrávají nízké sazby (třeba v Německu jsou mnohem níže, to samé platí o Japonsku). Nahrává jim nízká požadovaná návratnost (tedy sazby a rizikové prémie) relativně k očekávanému růstu ziskovosti (či vysoká ziskovost relativně k požadované návratnosti).

Důvody, proč tomu tak je, můžeme hledat na cyklické úrovni, ale také na úrovni strukturální. Vidíme například, co se nyní děje v Číně – v duchu výše uvedeného roste riziko a klesá očekávaný růst.

Do nějakého systematického rozboru se již dál ale pouštět nebudu, ani do možnosti, že investoři USA na rovině požadovaná návratnost/růst mohou přeceňovat a zbytek světa podceňovat (nebo také ještě naopak). Jen zmíním, že před pár dny jsem tu psal o dolaru a schématu BofA, které referovalo na jakýsi globální cyklus. V něm americká ekonomika nejdříve vede ekonomiku globální, ta jí poté dohání, nastává synchronizované oživení a pak synchronizovaný útlum. Z něj pak světové hospodářství vedou ven zase USA.

Nevím, zda šlo o záměr, či zda to BofA přehlédla, ale takový pohled by implikoval, že americká ekonomika bude na zbytek světa neustále získávat, protože tu není fáze, kdy by cyklicky zaostávala. Zmiňuji to proto, že dnes diskutovaný obrázek ukazuje, že investoři mohou uvažovat v podobném duchu.