Pro akcie nejsou tolik směrodatné sazby centrální banky, ale výnosy dlouhodobějších obligací. S tím, jak se (opět) mění výhled týkající se nominálního růstu v USA, se objevují i nové odhady toho, kam by se tyto výnosy mohly v příštím roce dostat. Padají i čísla hodně vzdálená od současných hodnot kolem 4,5 % (desetileté obligace). Co by to znamenalo pro akcie?

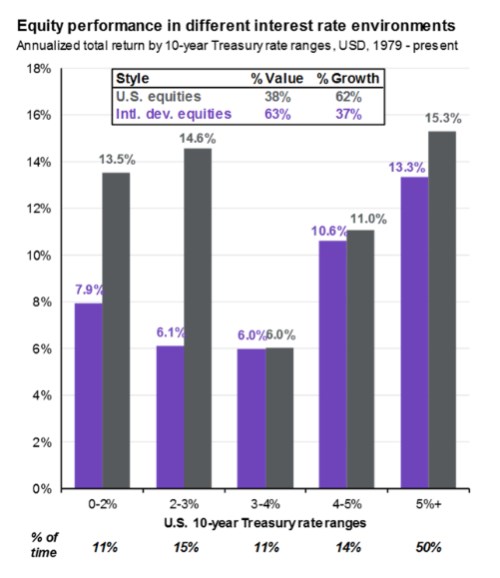

Následující graf z dílny ukazuje, jak si akcie v minulosti vedly v různých pásmech výnosů desetiletých vládních dluhopisů. Data od roku 1979 tedy ukazují, že americké trhy na tom byly nejhůře v dobách, kdy se výnosy dluhopisů pohybovaly mezi 3 – 4 %. Podobné je to i u jiných vyspělých trhů, které obecně dosahovaly návratnosti nižší. Nejvíce pak akciím svědčily extrémy, tedy prostředí s hodně nízkými a hodně vysokými výnosy obligací:

Zdroj: JPM

Z mého pohledu graf říká vlastně to, že pokud jsou výnosy mezi 3 – 4 %, je ve srovnání s jinými možnostmi nejhorší poměr výnosů k (očekávanému) růstu zisků a dividend. Proto akcie vynáší nejméně. V onom srovnání v grafu bychom pak mohli ještě poukázat na to, že prémie nad výnosy vládních dluhopisů je nejvyšší u nejnižších úrovní výnosů. Tedy u prvních dvou sloupců. A graf nabízí ještě jeden detail – americké akcie jsou mnohem více vychýleny směrem k růstovým akciím. Ty by měly být citlivější na změny (!) výnosů a požadované návratnosti. V grafu jsou ale úrovně.

Co bude příští rok? Jak jsem uvedl, odhadů není nedostatek, některé hovoří o významně vyšších výnosech než nyní. Ve velmi jednoduchém predikčním modelu bychom přitom mohli uvažovat o tom, že reálný růst americké ekonomiky je na svém potenciálu u 2 %, s inflací na 2+ % bychom tak měli nominální růst něco nad 4 %. Pokud by se výnosy desetiletých obligací rovnaly tomuto růstu, graf by implikoval návratnost amerických akcií na 11 %. Pokud by se výnosy dostaly ještě výš, paradoxně by to podle grafu mělo pro akcie znamenat ještě vyšší návratnost (minimálně nominální).

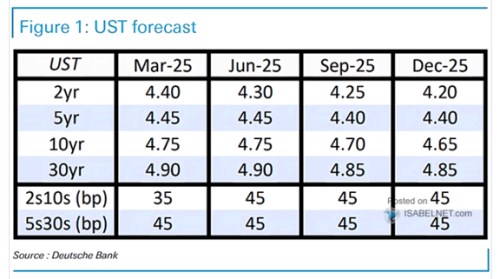

V současném kontextu bych ale takovému scénáři „čím výš tím líp“ moc nevěřil. Současný cyklus poklesu sazeb je například hodně atypický v tom, že výnosy dlouhodobých obligací na něj reagují růstem a ne poklesem. Řadí se k to k dalším „tentokrát jinak“, které vývoj posledních let generuje. A nebyl bych překvapen, kdyby nebyly u konce, včetně výše uvedeného grafu. Ukážu ještě predikce , které počítají s tím, že desetileté výnosy půjdou na 4,75 % a pak na 4,65 %. Tedy o něco výš než nyní, ale žádné drama. Pokud by to šlo ruku v ruce se silným nominálním produktem (zejména díky jeho reálné složce), žádné drama by z této strany podle mne nešlo ani k akciím.

Výnosová křivka by ve scénáři od DB pevně držela sklon, což by s ohledem na její předchozí dlouhou inverzi mohlo v duchu historických rýmů sloužit jako indikátor recese. Ta se ale zase moc nerýmuje s tím, že by výnosy desetiletých dluhopisů byly vysoko nad 4 %. Jinak řečeno, v tomto scénáři by byla „tentokrát jinak“ i ona indikační schopnost (de)inverze výnosové křivky. Vynoření se z inverze do běžného sklonu křivky by totiž tentokrát jako spolehlivý signál blízké recese nefungovalo.