Výhledu Bloomberg Intelligence na Evropu dominují čtyři makroekonomická témata: energie, recese, tlak na spotřebitele a alokace kapitálu. Co se energií týče, analytici se domnívají, že dojde k rostoucí poptávce po solární energii. Ta podpoří také ropné giganty při provádění energetické tranzice skrze fúze a akvizice. Při zaměření se na projevy recese se zdá, že pesimismus na trhu s bydlením ve Spojeném království může být přehnaný, že hrozí propad u reklam, že cyklické průmyslové podniky budou mít lepší výkon a že silný výkon indexu FTSE oproti svým evropským indexům se už nebude opakovat. Mezitím tlak na spotřebitele ukazuje, že omezený rozpočet povede k vyhledávání levných maloobchodů a zboží základní spotřeby bude čelit deflaci kvůli slabé poptávce. A u alokace aktiv uvidíme oslabení zpětných odkupů akcií evropských bank.

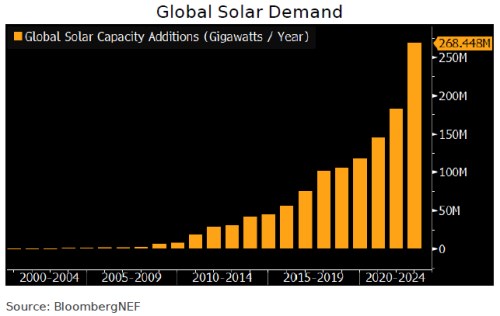

Celosvětová poptávka po solární energii v roce 2023 naroste o více než 320 gigawattů

Rychlé tempo globálního růstu poptávky po solární energii bude pravděpodobně pokračovat i v roce 2023, přičemž přírůstky kapacity se letos budou pohybovat mezi 320–350 gigawatty, což je nárůst o 20–30 %. Převýší tak loňský rekord, kdy poptávka vyletěla o 47 % na 268 GW. Rychlé přírůstky jsou pozitivní pro výrobce s expozicí na solární elektřinu a špičky ve své třídě (jako Enphase a FirstSolar), které by mohli v roce 2023 zaznamenat nárůst prodejů o více než 30 %. Roční nárůst solární kapacity o více než 600 GW, což je úroveň, kterou Mezinárodní energetická agentura považuje za nezbytnou k dosažení nulových čistých emisí do poloviny století, by tak mohl být překonán ještě před rokem 2030.

Nazrály podmínky na fúze a akvizice v energetice

Silná výroba velkých evropských energetických společností při podpůrných cenách komodit v kombinaci s upadající kapacitou rozvahy, zrychlujícími strategiemi energetického přechodu a oslabením valuací možných cílů naznačuje, že letos nazrály podmínky pro potenciální fúze a akvizice v oblasti energetiky. Některé z největších transakcí se uskutečnily už koncem minulého roku u gigantů, jako je nebo . Pokud by byla oznámena významná dohoda (za více než 10 miliard dolarů), cílila by pravděpodobně na velkou instalovanou základnu obnovitelných zdrojů energie, potenciálně na evropské energetické společnosti. K dosažení ambiciózních dlouhodobých cílů v oblasti obnovitelné energie může být nutný také neorganický růst.

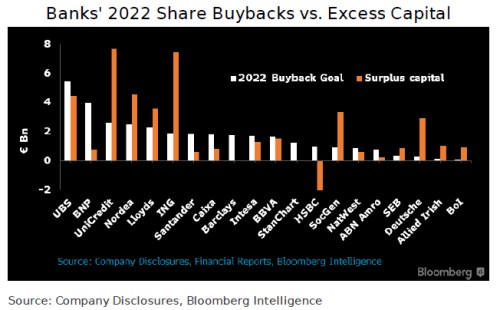

Zpětné odkupy evropských bank letos čelí 25% snížení kvůli obavám z recese

V letech 2021–22 byly zpětné odkupy velkým tématem. Poháněl je prudký nárůst poměru kapitálové přiměřenosti CET1 a odstranění regulačních stropů pro distribuci kapitálu, které byly zavedeny v raných fázích pandemie. Přesto tyto poměry na úrovni mediánu klesly během 12 měsíců o 100 bps a provedené zpětné odkupy se odečetly z přebytečného kapitálu, což snížilo kapacitu pro další programy. Letos proto evropské banky pravděpodobně přijmou opatrný přístup. Vyšší úrokové sazby a rostoucí obavy z recese by mohly vést k 50% nárůstu nesplácených úvěrů, což bude bránit zpětným odkupům. Z loňských rekordních 33 miliard, kterým vedly UBS a UniCredit, by se letos mohly snížit až o jednu čtvrtinu na přibližně 25 miliard eur. Velké fúze a akvizice jsou také nepravděpodobné vzhledem k vysokým ekonomickým a geopolitickým rizikům.

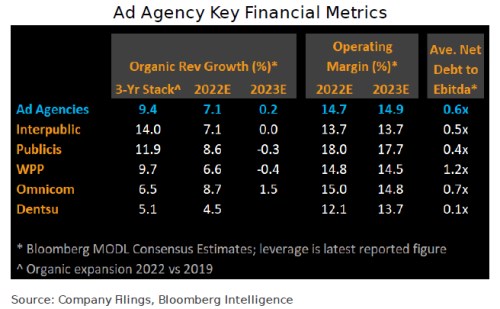

Nižší růst může vést k menším výdajům za reklamní agentury v regionu EMEA

Zpomalení organického růstu tržeb a růstu marží v letošním roce by mohlo vyvolat další změnu směřování některých velkých reklamních agentur v Evropě, čímž by se do hry mohly vrátit rozsáhlé fúze a akvizice či organizační restrukturalizace. V centru zájmu by se mohla objevit WPP, pokud vzroste tlak na generálního ředitele Marka Reada, aby zvrátil podprůměrný výkon akcií. Tato agentura se sídlem ve Spojeném království v roce 2022 zaostávala za svými vrstevníky o 16–39 % na základě celkové návratnosti a až o 24–128 % za posledních pět let.

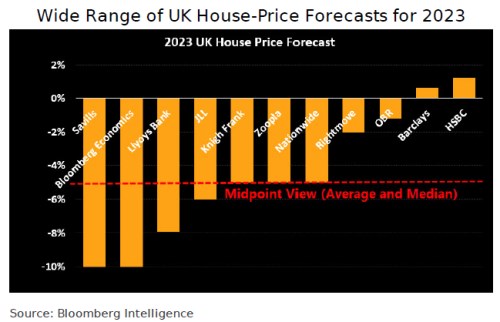

Pokles cen domů ve Spojeném království o 5 % je pravděpodobnější než krach ve stylu globální finanční krize

Výkonnost akcií britských stavitelů domů naznačuje v roce 2023 mnohem závažnější pokles na trhu s bydlením v této zemi, než jaký by mohl ve skutečnosti nastat. Zatímco střednědobé prognózy sestavené BI ukazují na pokles cen domů ve Velké Británii přibližně o 5 %, trhy naznačují krach, který by se mohl téměř vyrovnat globální finanční krizi. Bloomberg Intelligence to ale hodnotní jako příliš pesimistické. Důvodem je, že po finanční krizi se výrazně zlepšila úvěrová disciplína, která umožnila koupi domu pouze finančně nejzdravějším domácnostem, což posílilo odolnost a snížilo riziko nucených prodejů. Značná převaha hypoték s pevnou úrokovou sazbou také poskytuje dlužníkům čas se na vyšší úrokové náklady připravit. Navíc sazby začaly klesat z maxim z konce roku 2022 a také britští stavitelé domů zlepšili svou odolnost ve srovnání se stavem před finanční krizí.

Silný výkon FTSE oproti jeho evropským protějškům se už nebude opakovat

Zdá se, že nejvyšší tržní výkonnost v Evropě už letos nebude ve Velké Británii, která v roce 2022 získala pomyslnou korunu tím, že jen šlapala vodu, zatímco ostatní hlavní indexy prudce padaly. Velká koncentrace sektorů komodit, financí a globální defenzivy ve Spojeném království těžila z růstu cen ropy, kovů i úrokových sazeb a z poklesu libry. V budoucnu ale ceny energií klesnou, domácí růst bude nejistý a libra posílí. A tak i růst zisků firem z indexu FTSE by v roce 2023 mohl zaostávat za zbytkem Evropy. Mezitím jsou evropské valuace nízké a trh se může začít dívat směrem po konci prvního pololetí, během kterého hrozí pokles zisku, a hledat expozici na oživení globální aktivity a Číny. Velkou Británii by tak mohla předběhnout Itálie, Francie a Švédsko.

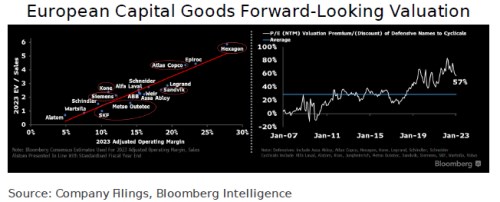

Kvalitní cyklické produkty předčí defenzivu

Zdá se, že vysoce kvalitním cyklickým indexům by se v roce 2023 mohlo dařit lépe než defenzivním titulům po relativním uvolnění napětí dodavatelských řetězců a normalizaci zásob. Základní strukturální růst povede k silnějším objemům poptávky, jakmile zmizí cyklické vlivy a poleví růst cen. Méně zřejmé kvalitní cyklické tituly mají v nejistém prostředí takové atributy, jakými jsou dlouhodobý strukturální růst, cenotvorba či rostoucí efektivita. Přirozené zajištění představuje například korelace prodejů společnosti Sandvik s komoditním trhem a zisky z automatizace a elektrifikace u společnosti .

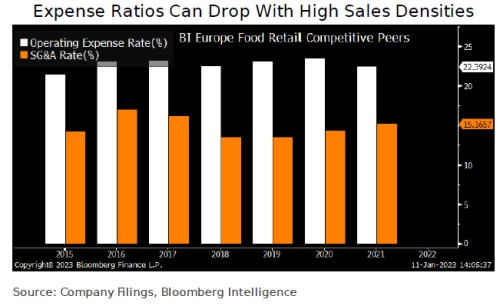

Vrátí se základní maloobchod, který přiláká šetřivé nakupující

Omezené rozpočty spotřebitelů jsou zárukou toho, že slevy budou ještě atraktivnější. Maloobchodníci budou hledat ten nejlepší formát, jak zajistit levnou nabídku, která stále přinese zisk. Právě v dobách omezeného spotřebitelského rozpočtu se rozšířily nízkonákladové maloobchodní formáty od supermarketů, hypermarketů, velkoobchodů a specializovaných prodejen, ačkoli časem přidávaly i dražší služby. To nyní ponechává prostor pro nové nízkonákladové subjekty. S velmi nízkými náklady může fungovat samoobslužný maloobchod, obvykle s úzkým sortimentem, zvláště pokud nízké ceny přilákají mnoho spotřebitelů. Plánovaným otevřením Atacadao ve Francii si také klade za cíl snížit náklady základním sortimentem. Tento formátu by mohl přilákat šetřivé zákazníky.

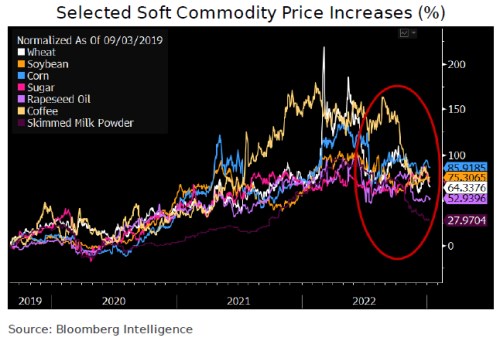

Balené potraviny zasáhne v roce 2023 deflace

Evropské společnosti zabývající se balenými potravinami loni po dekádě bez výrazné inflace podstatně zvýšili ceny, a to v důsledku růstu nákladů na měkké komodity. Ale rok 2023 bude jiný, protože vysoké ceny plodin v poslední době klesají. Podle předpovědi National Oceanicand Atmospheric Administration by meteorologický jev La Niňa měl skončit začátkem roku 2023 a normální období sklizně by mohlo v roce 2023 vést k deflaci měkkých komodit. Ceny sice už klesly ze svého maxima loni v květnu, ale stále zůstávají vysoké. Křehká důvěra spotřebitelů a růst tržního podílu u soukromých značek by mohly vést k tomu, že maloobchodníci zaujmou jiný postoj. Osekání těžce vybojovaného nárůstu cen je pro výrobce potravin nepříjemnou možností a může znamenat vyšší marketingové výdaje a zmenšování balení, protože velikost upravují tak, aby odpovídala výsledné ceně.

Zdroj: Bloomberg Intelligence