Velké technologické firmy a akcie jsou v mnoha ohledech protipólem akcií malých hodnotových firem. Občas tu hovořím o změněně inflačního, respektive ekonomického režimu. Jak by se dotkla těchto dvou skupin aktiv?

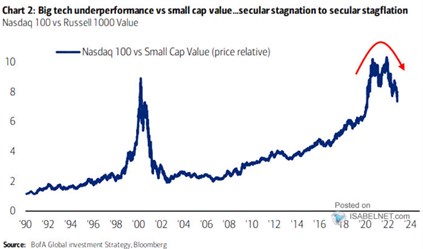

BofA v následujícím grafu srovnává výkony velkých technologií relativně k malé hodnotě. V podstatě od devadesátých let malá hodnota trendově ztrácí na relativním výkonu. Technologie se dokonce dvakrát vzchopily k výskoku, prvním byla samozřejmě dot.com bublina, druhým dění po roce 2019. Oba skoky skončily podobně, nyní můžeme zhruba říci, že relativní návratnost je někde na předchozím trendu:

Zdroj: Twitter

Hodnotové akcie jsou obvykle definovány jako ty s nízkými valuačními násobky, často to bývá zejména nízký poměr ceny akcie k její účetní hodnotě. Kořeny to má zřejmě v dávné historii, kdy se na trhu daly najít firmy, u nichž hodnota zásob a dalšího majetku očištěná o dluhy byla vyšší než kapitalizace. Obecně přitom bývalo kdysi asi mnohem více akcií, i nichž se zajímavá hodnota dala najít pouze na základě násobků. Ty doby ale jsou podle mne pryč, na násobky dnes hledí téměř každý a to má své důsledky.

Výše uvedené může znamenat, že to, co je vydáváno za hodnotové akcie, jsou ve skutečnosti jen akcie s nízkými násobky. Průnik mezi oběma množinami (nízké násobky – skrytá hodnota) není už takový, jako býval. Možná se to podepisuje i na tom, co vidíme v grafu. V tom smyslu, že nízké násobky v sobě zahrnují stále více hodnotových pastí, jejichž návratnost je mizerná (skutečně skrytá hodnota se detekuje jinak). To je jen taková myšlenka, co ale do grafem popsaného trendu promlouvá téměř s jistotu, je vývoj sazeb.

Technologie a růstové akcie jsou aktiva s dlouhou durací. To znamená, že pomyslné těžiště jejich toku hotovosti je posunuto hodně do budoucna. A jsou tak citlivější na pohyb sazeb více, než aktiva s krátkou durací (kterými by měly být spíše hodnotové tituly). Od osmdesátých let přitom probíhal strukturální pokles výnosů a sazeb a to se tedy na hodnotách růstových aktiv projevovalo v duchu uvedeného více než na hodnotě.

Zlomí se trend naznačený v grafu? Na straně možné mezery mezi firmami s nízkými násobky a skutečně hodnotovými investicemi asi ke změně nedojde. Na straně sazeb a výnosů* jsme pak i u tohoto tématu u (ne)změny inflačně ekonomického režimu. Tedy u toho, zda je současné dění jen přechodnou** epizodou a nastane větší, či menší návrat k předchozí částečné rovnováze. Tedy rovnováze tíhnoucí k deficitu poptávkovému, ne nabídkovému a tudíž k nižším sazbám a strukturálně nízké inflaci?

*Nejde samozřejmě o vyčerpávající výčet toho, co může stát za vývojem popsaným v grafu a vývojem dalším. Zrovna tak bychom mohli přemítat třeba o nástupu další technologické revoluce/vlny, kde by pozice technologických firem dál sílila relativně ke zbytku ekonomiky. I když je i pak otázka, jakých firem – zda těch velkých, či by stejně jako v minulosti kvetly nové.

*Definice přechodnosti se již nějakou dobu výrazně mění, místo měsíců přichází roky, ale i pár let vyšší inflace by bylo z hlediska dlouhodobého stále „přechodných“.

Foto: Martin Melicherik from Pixabay