Akcie bank a finančních společností bývají někdy zmiňovány jako místo, kam se na akciovém trhu vrtnout v případě vyšší inflace. Příčinou má být (i) pozitivní vztah mezi inflací a sazbami a (ii) pozitivní vliv vyšších sazeb na hospodaření bank. Tedy na úrokové marže – obecně rozdíl mezi tím, co banky platí za používaný kapitál a co dostávají z toho, kam jej investovaly. Dnes se podíváme na to, jak je to s aktuálním zájmem o finanční tituly, ale nejdříve na pár inflačních poznámek.

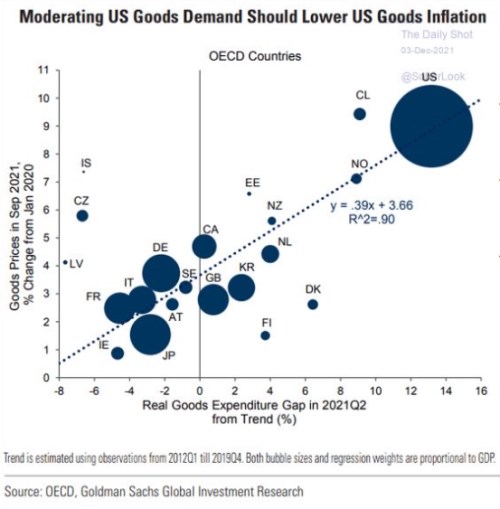

1. Inflace a poptávkový šok: přišel se srovnáním toho, jakým poptávkovým šokem prošly vybrané ekonomiky a jak se v nich od počátku roku 2020 změnily ceny zboží (ne služeb). V této souvislosti připomenu, že za jednu z hlavních příčin vysoké inflace pozorované v některých zemích je na poptávkové straně zmiňován významný strukturální posun – pandemií vyvolaný poptávkový odklon od služeb směrem ke zboží. A ono srovnání od GS vypadá následovně:

Zdroj:

Vyjma pár inflačních rebelů jsou body v obrázku poměrně slušně koncentrovány kolem proložené přímky potvrzující intuitivní vztah – čím vyšší (pozitivní) poptávkový šok, o to vyšší růst cen. Extrémem tu není nikdo jiný, než Spojené státy, kde vláda poskytla domácnostem mohutnou finanční podporu (projevující se jak v uvedeném grafu, tak na akciovém trhu na zájmu retailových investorů).

Mezi ony rebely odmítající se zařadit je na jedné straně třeba Finsko a Dánsko (poptávkový šok jde ruku v ruce s tlumenou inflací). A na straně druhé třeba my, protože u nás podle grafu proběhl negativní poptávkový šok, ale inflace je v logice grafu dost vysoko. A ve vztahu ke Spojeným státům je pak v této souvislosti relevantní, že další podobná podpora a tudíž „neorganický“ poptávkový šok se nyní nechystají.

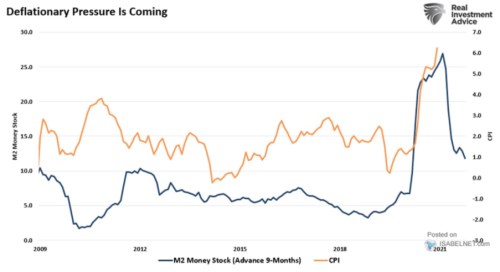

2. M2 a deflační tlaky: Do inflace již řadu čtvrtletí bezesporu promlouvá řada poptávkových i nabídkových faktorů, ze skupiny těch prvních bych ve vztahu k USA dnes poukázal na vývoj peněžní nabídky na úrovni M2. Následující graf jí srovnává s vývojem spotřebitelských cen. Jak ukazuje třeba období let 2010, 2011, vztah nemusí být nijak silný, respektive může být i jednoznačně negativní (peněžní nabídka tu je posunuta o 9 měsíců). Což prostě ukazuje, že M2 není ani zdaleka jediným faktorem ovlivňujícím vývoj cen (mění se třeba rychlost oběhu peněz, jsou tu ony nabídkové faktory...).

V posledních dvou letech ale panoval vztah znatelně pozitivní a jelikož tvůrci grafu počítají zřejmě s tím, že tomu tak bude i nadále, připojili ke grafu popisek tvrdící, že přichází deflační tlaky.

Zdroj:

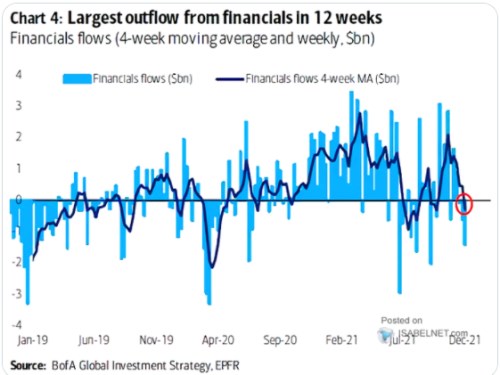

3. Nezájem a finanční sektor: Výše uvedené není ani zdaleka nějakým uceleným inflačním pohledem, jen výběrem aktuálních věcí, které by do něj nemalou měrou mohly promlouvat (tématu se zde věnuji průběžně). A nyní pojďme k oněm finančním titulům. Jak vidíme z dnešního posledního grafu, zájem o ně v USA byl od konce roku 2020 až do poloviny roku letošního znatelný. Kapitál sem pak přestal téci o prázdninách, následně zájem opět vzrostl, ale nyní výrazně opadl:

Zdroj:

Onen propad zájmu může, ale nemusí souviset se změnami v inflačním a sazbovém výhledu. Respektive ve výhledu týkajícího se dalšího vývoje cyklu. Významně by do tohoto zájmu měly celkově mimo jiné promlouvat valuace a dlouhodobý výhled. A i to bude téma pokračování dnešní úvahy.