Po prudkém poklesu spotřebitelské důvěry v souvislosti s nástupem ekonomické krize v roce 2008 a její následné stagnaci mezi roky 2009 a 2013, je trh s obchodními nemovitostmi od roku 2014 pozitivně ovlivňován snižováním nezaměstnanosti, růstem ekonomiky, mezd, výdajů českých domácností, návštěvnosti obchodních center (dle analýzy CBRE v roce 2015 meziročně o 5%) a tím pádem i obratu obchodníků. Podle CBRE vzrostly maloobchodní tržby v roce 2015 meziročně o 12,5% a v prvním kvartále 2016 o 6%. Gastro segment zaznamenal nejvyšší nárůst obratu o 15%, následovaly sektor zábavy (14%) a zboží pro domácnost (13%). Ze služeb si největší nárůst připsaly lékárny (25%) a po několikaletém poklesu i cestovní agentury (9%). V roce 2015 také vstoupilo na trh několik nových značek jako například Stuart Weitzman, Tory Burch, Marc O´Polo, Petit Bateau, Barbour. Řada z nově příchozích a z těch, které byly dosud zastoupeny skrze franšízu, zvažuje přímé zastoupení, což jen dokazuje sílu ekonomiky a důvěru v ní.

Nabídka (nový development) - poptávka - nájemné

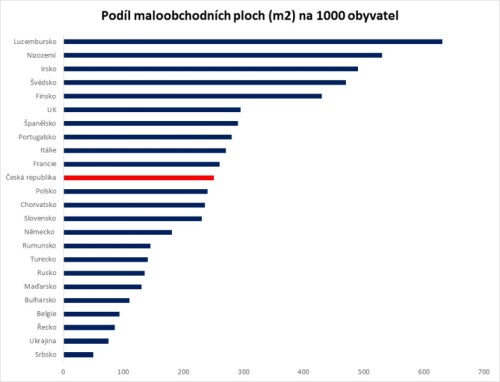

Trh maloobchodních prostor v České republice je poměrně nasycený, ve srovnání se zbytkem EU jsme však mírně pod průměrem, co se týče vybavenosti obchodními centry na 1000 obyvatel. Následující graf porovnává situaci v ČR s ostatními evropskými zeměmi.

Zdroj: JLL

Pokud však vezmeme v úvahu reálnou kupní sílu v Česku, dostáváme se rázem mezi skupinu zemí s nadprůměrnou kapacitou obchodních ploch. Podle studie společnosti „Purchasing Power Europe“ je kupní síla jednoho obyvatele České republiky na úrovni 53,6 % evropského průměru a ČR předběhly takové země, jako je například Slovensko nebo Estonsko.

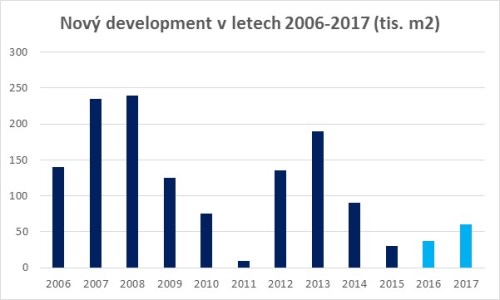

Kvůli vysoké nasycenosti trhu probíhá nový development jen velmi omezeně a týká se většinou maloobchodních parků známých také pod pojmem retail parky (pozn. Jde o development zahrnující tři a více obchodních jednotek v rámci jednoho objektu s celkovou plochou nad 5 tisíc metrů čtverečních budované většinou v blízkosti hypermarketu. Každá jednotka má svůj vchod a zásobování. Součástí těchto projektů je parkoviště, které pro své zákazníky sdílejí všichni nájemci. Na rozdíl od nákupních center nemají obchodníci společnou marketingovou strategii a výhodou je nižší nájemné i poplatky za služby). U obchodních center se jedná a bude jednat spíše o vybrané, dosud ne zcela saturované lokality. Majitelé již zavedených obchodních center se tedy v poslední době soustředí spíše na rozšíření nebo modernizaci stávajících ploch, aby udrželi a ideálně zvýšili návštěvnost.

V roce 2015 u nás bylo otevřeno pouze jedno nákupní centrum (Central Kladno, 26 000 metrů čtverečních), v roce 2016 budou otevřena centra dvě (Aupark Hradec Králové a Galerie Přerov; celkem 34 400 metrů čtverečních). V roce 2017 pak na trh obchodních prostor přibyde rozšířené OC Chodov v Praze a Central Jablonec (dohromady 53 700 metrů čtverečních). Tento objem je neporovnatelný s novou výstavbou v letech 2007 a 2008, kdy nebyl výjimkou ani přírůstek přes 200 000 metrů čtverečních ročně.

Zdroj: CBRE

Jednotlivé regiony ČR se od sebe liší v kupní síle. Nejbohatším městem je Praha, která se pohybuje 31% nad celostátním průměrem. Následuje Brno-město, Plzeň-město a poté Mladá Boleslav, Beroun, Kladno, Benešov a Příbram. Při zvažování nového developmentu je pochopitelně potřeba vzít v úvahu nejen koupěschopnou poptávku, ale také objem stávajících ploch na 1000 obyvatel a velikost spádové oblasti.

Některá nákupní centra (řádově jedna pětina) se v posledních letech dostala do problémů s návštěvností a tedy i obsazeností. Důvody jsou být různé – konkurence, převis nabídky nad poptávkou v daném spádovém území, nevhodné umístění, neatraktivní layout apod. Majitelé jsou pak nuceni se s touto situací vyrovnat, ať už změnou layoutu, nájemního mixu, zacílení, celkové koncepce. Výjimkou nejsou situace, kdy majitel prodává obchodní centrum se značnou ztrátou a těmto výzvám čelí nový investor.

V Praze a zejména jejím centru vzniká nových projektů jen poskrovnu a většinou se jedná o rekonstrukce starších činžovních domů. Zajímavé bude sledovat, co se stane s nabídkou a poptávkou poté, co na trh přibydou významné projekty jako redevelopment Masarykova nádraží a jeho okolí (Penta), který přinese propojení této oblasti s Karlínem a Žižkovem, nebo rekonstrukce Paláce Savarin Na Příkopě (Crestyl) či někdejšího kláštera U Hybernů (nedávno v dražbě získal slovenský podnikatel Fiľo).

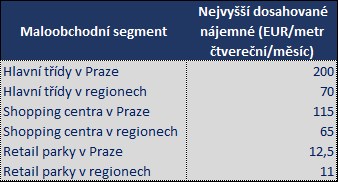

Nájemné špičkových maloobchodních nemovitostí se v současné pohybuje na následující úrovni:

Zdroj: CBRE

Zatímco nájemné, o které si říkají majitelé nejkvalitnějších obchodních center, se v poslední době neměnilo, nájemné na hlavních třídách (tzv. high-street) v Praze (tradičně ulice Pařížská, Václavské náměstí a Na Příkopě) vzrostlo dle Cushman&Wakefield v prvním kvartále 2016 meziročně o 8,1%. Pražské nákupní třídy se v porovnání s ostatními metropolemi střední a východní Evropy mezi obchodníky těší velké oblibě a největší koncentraci luxusních a prémiových značek, které v ostatních metropolích regionu směřují tradičně spíše do obchodních center. Dle jsou z 230 high-streetových obchodních jednotek aktuálně neobsazeny pouze tři. Vysoká poptávka v kombinaci s omezenou nabídkou tlačí nahoru nájemné (aktuálně 170-200 EUR/metr čtvereční/měsíc) a zasazuje se o růst zájmu o lokality přiléhající k hlavním třídám jako například ulice 28. října, Havířská nebo Široká.

Dle studie developerských společností zpracované CEEC Research plánuje 72% pronajímatelů v roce 2016 zdražit nájemné v obchodních centrech. Růst má být o 1,4% a v roce 2017 potom o dalších 1,8%. Obecně se očekává další nárůst nájemného na hlavních nákupních třídách v Praze a nejkvalitnějších obchodních centrech a naopak stagnace nebo pokles u sekundárních nemovitostí. Očekává se, že nůžky mezi nimi se budou i nadále rozevírat.

Investice & nové trendy

Rok 2015 byl rokem transakcí s obchodními nemovitostmi, zobchodovány byly projekty v hodnotě 1,22 miliónu EUR (44% všech transakcí). Mezi projekty, které změnily vlastníka, patří například Palladium v Praze, Varyáda v Karlových Varech, Campus Square v Brně nebo Futurum Kolín. Začátkem roku 2016 pak byla zobchodována další „porce“ obchodních nemovitostí jak v regionech, například Bondy Mladá Boleslav, Géčko v Českých Budějovicích, Fórum Ústí nad Labem, Géčko v Liberci nebo Atrium portfolio 72 nemovitostí v různých koutech ČR, ale i v Praze – Obchodní dům Kotva nebo Na Příkopě 23, 25 a 27 (detaily transakcí jsou uvedeny ZDE). Zájem o maloobchod vzhledem k prosperující ekonomice pokračuje, na prodej je aktuálně 15 nákupních center v Praze (například Avion Shopping Park na Zličíně), Brně (Olympia), Ostravě, Olomouci nebo v Kladně.

Investor zvažující maloobchod by si měl být vědom nových trendů, zejména:

1) Online nakupování se přestává týkat pouze elektroniky a výpočetní techniky, ale stále častěji dalších odvětví, například módy nebo potravin. Obrat e-commerce pokračoval i v roce 2015 v dvouciferném nárůstu, podle ARTN Trend reportu by se podíl internetového prodeje měl do 5 let zvýšit u elektroniky na 36%, u módy na 30%.

2) Na druhou stranu řada internetových prodejců otevírá kamenné prodejny, které začínají sloužit jako výdejny zboží nebo showroomy.

3) Roste význam convenience. Zákazníci čím dál tím více oceňují blízkost prodejny, což nahrává sídlištním „neighbourhood“ neboli lokálním nákupním centrům a naopak má negativní vliv na hypermarkety, které díky tomuto trendu v poslední době často snižují své plochy.

S čím je potřeba počítat v nájemních smlouvách? Specifikem maloobchodu oproti kancelářím a průmyslu je tzv. obratové nájemné. Buď se jedná o kombinaci fixního a obratového nájemného, kdy nájemce platí procento z obratu, nicméně je zafixovaná i minimální výše nájemného nebo jde o čistě obratové nájemné, které vyžadují často ti největší hráči na trhu. Nájemci také mohou podmínit své nastěhování do obchodního centra určitou celkovou obsazeností a výjimkou nejsou ani konkurenční doložky (v centru nesmí být otevřena např. druhá lékárna apod).

Zejména tradiční investoři zaměřeni pouze na špičkové nemovitosti jsou si v poslední době vědomi omezeného počtu příležitostí na českém trhu. Vzhledem k rostoucí ekonomice a spotřebitelské důvěře mohou pro agresivnější oportunistické investory zajímavý potenciál představovat tzv. value-add nemovitosti. V jejich případě se investor nestává majitelem zavedeného, dobře prosperujícího centra, ale za zajímavou cenu kupuje nemovitost vyžadující investici nejčastěji do změny zacílení a skladby nájemců. Po stabilizaci cash flow a návštěvnosti je nemovitost prodejná za výrazně vyšší cenu.

Maloobchodní nemovitosti na hlavních obchodních třídách lákají zahraniční i české institucionální investory a investiční společnosti, ale i privátní investory zejména na vysokou poptávku nájemců, omezené konkurenční plochy a tedy na potenciál růstu nájemného do budoucna. Dle se jen za posledních 5 let na těchto třídách zvýšilo nájemné o 20%. Investory zajímají většinou plně obsazené projekty bez nutnosti další investic.

Vysoká poptávka tlačí ceny maloobchodních nemovitostí nahoru, co se odráží ve snižujících se výnosech až k hranici 4-4,5%. Výnosnost špičkových maloobchodních nemovitostí se v současné době pohybuje na následující úrovni:

Výnosnost nejatraktivnějších high-streetových nemovitostí se sice jeví jako velmi nízká, v mnoha evropských metropolích je však na ještě nižší úrovni – v Paříži jsou to 3%, v Londýně 2%. Vyšší yield nabízí tyto nemovitosti ve Varšavě (5,5-6%) nebo v Budapešti (6-6,5%).

Zdroje: ČIA News; - Příběh čtyř měst – Nákupní třídy v hlavních městech Střední a východní Evropy (2. vydání květen 2016); Stavební fórum – Regionální OC prosperují; CBRE: Průměrný obrat obchodních center se zvýšil o 12,5 %; JLL – Prague City Report Q1 2016; Cushman&Wakefield – Retail Snapshot Česká Republika Q1 2016, ARTN Trend Report.