Díky zásadní politické změně se naším základním ekonomickým scénářem pro rok 2025 stává reflace americké ekonomiky, soudí stratégové Fidelity. Hlavní teze shrnuje Salman Ahmed, globální ředitel oddělení Makro a strategické alokace aktiv.

Přesvědčivé vítězství republikánů v listopadových volbách přepisuje ekonomické vyhlídky pro rok 2025. Scénář „měkkého přistání“ pro USA, který jsme s jistotou udržovali jako náš základní scénář po většinu roku 2024, by měl postupně ustoupit scénáři reflace v průběhu příštího roku. Ovšem americká ekonomika, jejíž výjimečný růst v posledních letech držel nad vodou zbytek světa, se může také obrátit dovnitř a stát se více protekcionistickou.

Prorůstová politika podporovaná dalším fiskálním uvolňováním by měla tlačit inflaci výše, což znamená nižší riziko recese v USA a pro nás přehodnocení současné ekonomické situace na střední až pozdní fázi cyklu. Ostatní velké ekonomiky, a zejména Evropa a Čína, se však budou muset vyrovnat se změnou obchodní a průmyslové politiky USA, která pravděpodobně oslabí jejich vlastní růstové vyhlídky a vyvolá pokles domácí inflace v důsledku zpomalení zahraniční poptávky.

Tyto protichůdné jevy dohromady podpoří růst USA v roce 2025, ale základním dlouhodobějším trendem zůstane rostoucí vládní dluhová zátěž. Domníváme se, že veřejné finance rychle narazí na své limity a že inflace nad cílem se pravděpodobně stane nejméně nákladnou možností spořádaného řešení problému udržitelnosti dluhu.

Kromě proměnlivého mixu fiskální a monetární politiky ve vyspělých zemích je třeba pozorně sledovat geopolitický vývoj jak v podobě rusko-ukrajinské války, tak konfliktu na Blízkém východě, které se mohou negativně podepsat na globálním makroekonomickém prostředí.

Výjimečnost USA

Ústředními body druhého Trumpova prezidentství budou pravděpodobně expanzivní fiskální politika a výrazně vyšší cla. Ekonomika je v dobré kondici: faktory jako síla spotřebitele, solidní rozvaha soukromého sektoru a trh práce, který sice částečně oslabil, ale stále zůstává historicky silný, snížily riziko recese. V tomto prostředí změny, které nová americká administrativa představuje, významně zvyšují pravděpodobnost přímého růstu inflace od druhého čtvrtletí.

Předpokládáme, že tolik diskutované celní sazby (60 % pro Čínu a 20 % pro zbytek světa) představují maximum pro vstup do jednání, která se mohou uskutečnit, pokud nová administrativa skutečně začne prosazovat svou protekcionistickou politiku. Výsledné přijaté sazby mohou být klidně nižší, ale jejich dopad na ekonomiku, která v poslední době konzistentně překonává očekávání, by příštím roce byl značný.

Pokud jde o fiskální politiku, domníváme se, že prodloužení platnosti zákona prezidenta Donalda Trumpa o snižování daní a pracovních míst (TCJA) spolu s dalšími daňovými škrty může zvýšit deficit na mimořádných 8 % HDP. To by mělo v příštím roce zvýšit nominální růst HDP výrazně nad trend a pomoci celkovým číslům, ovšem na úkor dlouhodobé udržitelnosti. Zejména pokud bude celní politika agresivnější a její zavedení rychlejší, než předpokládáme, roste v následujících čtvrtletích riziko stagflace. Tato rizika by dále mohla zhoršovat snížená čistá imigrace tím, že by tlumila růst a působila na růst mezd a inflace ve službách.

Recese by se mohla vrátit vážněji do hry pouze v případě, že Fed tváří v tvář inflačnímu šoku zahájí další cyklus zvyšování sazeb. Odhadovaná konečná sazba, u níž se zastaví současný cyklus monetárního uvolňování, se nyní nachází výše než před volbami. Očekáváme, že na přelomu roku 2025 se stále budeme nacházet ve fázi uvolňování, přinejmenším do doby, než se vyjasní dopad cel, jakýchkoli významných změn v oblasti imigrace nebo expanze fiskální politiky.

Strukturální výzva pro Evropu

Ekonomika eurozóny od roku 2023 téměř stagnuje a čelí řadě cyklických a strukturálních problémů. V roce 2025 očekáváme cyklické zlepšení vlivem padající inflace a nižších úrokových sazeb, které pomohou vzkřísit kapitálové výdaje podniků a důvěru spotřebitelů. Silnější reálný disponibilní příjem a volnější podmínky financování by měly pomoci uvolnit nahromaděné přebytečné úspory a podpořit tak růst spotřeby.

Rizikem jsou však potenciální cla ze strany USA, zejména pro automobilový průmysl, která mohou kvůli výsledné obchodní nejistotě snížit růst až o půl procentního bodu. Zasaženo by bylo zejména Německo, jenž by zároveň čelilo nejistotě z předčasných voleb, které mohou přijít již v prvním čtvrtletí.

Očekáváme, že Evropská centrální banka (ECB) rychle sníží sazby na 2 % a do konce roku 2025 bude následovat postupné uvolňování na úroveň 1,5 %. Agresivnější zavedení cel by hrozilo vyvolat další a rychlejší uvolnění, i když centrální banka bude muset dávat pozor na případné oslabení měny vůči dolaru.

Spojené království, které čelí podobným problémům, v roce 2024 Eurozónu mírně překonalo a v roce 2025 očekáváme, že svou dynamiku dále posílí. Expanzivnější rozpočet labouristické vlády pravděpodobně již nyní pomáhá růstu a britská ekonomika, více zaměřená na služby, bude riziku obchodní války vystavena méně. Vzhledem k napjatému trhu práce, sílícímu ekonomickému růstu, rostoucím mzdám a nyní méně restriktivní fiskální politice očekáváme, že Bank of England bude snižovat sazby pomaleji než ECB.

Čínský politický obrat

Čínská snaha o pomalejší, ale udržitelnější model růstu zaměřený na domácí spotřebu a výrobu s vyšší přidanou hodnotou se naplňuje, ale nikoli bez problémů. Obrat v kurzu, který provedlo politbyro na konci roku 2024, signalizuje rozhodný krok k vyřešení problémů, které dlouho sužovaly domácí poptávku, konkrétně sektor nemovitostí, dluh místních vlád, vlažný akciový trh a slabou spotřebitelskou důvěru. Všichni nyní sledují, jak budou rozsáhlé kroky oznámené v době psaní tohoto článku dále probíhat a s čím dalším úřady v následujících měsících přijdou.

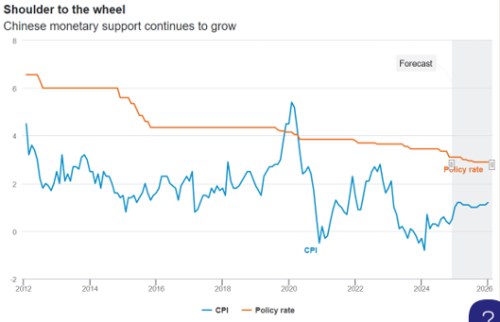

Jednou z velkých otázek je, zda bude Čína schopná zajistit takovou úroveň růstu, jakou potřebuje, pokud USA zatíží její největší odbytový trh vysokými cly. Ve zpracovatelském průmyslu dochází k neustálé modernizaci, zejména v nových a rozvíjejících se odvětvích, což podporuje celkový růst jak vlivem rostoucích capexů, tak vnější poptávky. Domácí spotřeba se však zatím výrazněji nezotavila. Politická opatření sice mohou pomoci stabilizovat nemovitostní trh, ale návrat silného hospodářského růstu v roce 2025 neočekáváme. Spíše může dojít k posunu na novou, nižší rovnováhu.

Existují i další prorůstové faktory, které mohou získat oficiální podporu. Stále probíhající urbanizace by se měla projevit ve zkvalitňování infrastruktury a meziměstské propojenosti. Prioritou je energetická transformace s pobídkami k energetickým úsporám ve všech oblastech, od domácích spotřebičů až po elektromobily. A konečně, Peking může věnovat více úsilí a zdrojů na řešení dluhových problémů místních samospráv, čímž se úřadům uvolní ruce k větší podpoře domácností.

Jako vždy úřady zveřejní růstový cíl pro rok 2025 až později v průběhu příštího roku, nicméně konsenzus tržních prognóz se pohybuje pod 5 %, a to i po nově ohlášených stimulech.

Efekt přelití nově oznámených opatření do dalších ekonomik se může lišit, přičemž některé rozvíjející se trhy budou z čínského dovozu s nižší hodnotou a vyšší kvalitou těžit více než jiné. Obecně lze říci, že země může nadále vyvážet deflaci, pokud podpůrná opatření dodávaná ekonomice zůstanou mírná a při zemi. Pokud budou zavedena další americká cla, minulé zkušenosti nám říkají, že čínské společnosti pravděpodobně dokážou pružně reagovat, což zmírní dopad na podnikové zisky. Kromě toho bude o osudu čínské ekonomiky v příštím roce rozhodovat makrostabilizační politika.