Časování trhu je věc ošidná a jsem dalek toho, abych k němu zde někoho pobízel. Na druhou stranu je ale docela zajímavé podívat se na to, jak se trh choval během posledních cyklů pohybu sazeb. Třeba kvůli tomu, co by historie implikovala ohledně očekávaného, či snad až vytouženého poklesu sazeb (s tím, že její implikace samozřejmě nejsou pravidlem).

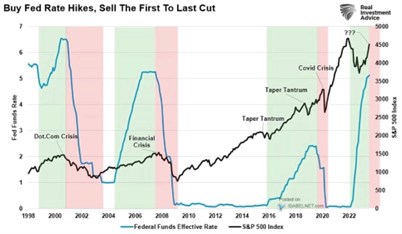

RIA v komentáři k následujícímu grafu píše „kupovat při zvedání sazeb, prodávat při jejich snižování“. Jak jsem psal, jako doporučení bych to já určitě neformuloval, ale je tu ona zajímavost: Intuitivně bychom totiž možná čekali obrácené chování trhu – dolů v době růstu sazeb a nahoru při jejich poklesu. Graf ovšem skutečně hovoří spíše opačnou řečí:

Zdroj: X

Z mého pohledu lze i toto chování nakonec jednoduše vysvětlit měnícím se poměrem „požadovaná návratnost/očekávaný růst zisků (PN/R). Sazby jsou propojeny s oběma proměnnými, ale ne přímo – ovlivňují výnosy dlouhodobějších dluhopisů, které spolu s rizikovými prémiemi tvoří požadovanou návratnost. A sazby samozřejmě mají svůj dopad i na růst. Teoreticky může při pohybu sazeb dojít k oběma kombinacím – ke snížení i zvýšení onoho poměru PN/R. A historie posledních více než dvaceti let ukazuje, že při růstu sazeb se PN/R snižuje (konkrétně čitatel může růst pomaleji než jmenovatel) a naopak. Akcie mají tedy tendenci jít stejnou cestou, jako sazby.

Tento mustr potvrzuje i chování trhu během současného cyklu zvedání sazeb. Výrazným rysem tohoto historického rýmu je přitom mnohokrát zmiňovaná koncentrace současné rally do několika málo největších a nejpopulárnějších firem:

Zdroj: X

Technologické společnosti by přitom měly být na samotné zvyšování sazeb, respektive růst požadované návratnosti PN více citlivé, než zbytek trhu. Jejich tok hotovosti je totiž posunut více do budoucna (mají větší duraci a současná hodnota tohoto cash flow je tak citlivější na změnu požadované návratnosti). V podstatě tak vidíme, že růstová očekávání, zřejmě notně podpořená dlouhodobým výhledem, nyní u tohoto segmentu trhu více než vyvažují (i) efekt vyšších sazeb a (ii) efekt vyšší durace.

A jak jsem tu poukazoval před pár dny, zdá se, že výrazně klesly i rizikové prémie akcií v USA. Tudíž celá požadovaná návratnost nemusí být i přes růst sazeb níže, ale naopak (a hovořím tu o skutečných rizikových prémiích, ne jejich příliš zjednodušených aproximacích). Což přispívá ke snižování PN/R.