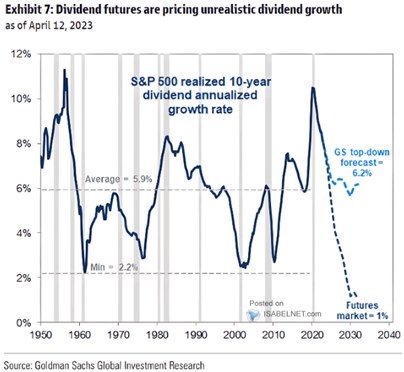

Podle implikují futures na dividendy v indexu SPX pouze 1 % roční růst dividend v následujících deseti letech. Od roku 1950 přitom bylo minimum na 2,2 % ročně. To je samo sebou zajímavá anomálie, ale věnovat bych se zde dnes chtěl zejména tomu, jak se dividendy chovaly standardně. A jak to může souviset se současnými cenami a valuacemi akcií.

1. 6 % pro zisky i dividendy: Nedávno jsem zde trochu rozebíral analýzy od a RIA, podle kterých se velmi dlouhodobý růst zisků obchodovaných firem v USA pohybuje někde mezi 6 – 7 %. Hodnota akcií je přitom dána požadovanou návratností a dlouhodobým růstem zisků, respektive dividend. Pokud bychom pak předpokládali, že i v budoucnu se budou zisky zvyšovat v průměru o nějakých 6 %, výrazně to ulehčí odhady hodnot akcií (stačí pak v podstatě jen odhadnout „správnou“ rizikovou prémii“ – viz níže.

Goldman Sachs v následujícím grafu ukazuje zmíněná očekávání zabudovaná v cenách futures, k tomu ono předchozí minimum z počátku šedesátých let. Z mého pohledu ale hlavně dlouhodobý průměr desetiletého růstu dividend, který je podobně jako u zisků u 6 % ročně. Zdá se tedy, že nedochází k žádnému strukturálnímu posunu ve výplatním poměru POR – poměru dividend k ziskům. Obojí roste cca stejně (detailní pohled na POR ale ukazuje znatelné fluktuace).

Zdroj: Twitter

2. 6 % a současné ceny akcií: se ve svých predikcích pro následujících 10 let nepouští do žádných velkých dobrodružství. V tom smyslu, že jím předpovídaný růst ve výši 6,2 % je hodně blízko onomu historickému standardu. A zároveň samozřejmě vysoko nad zmíněným 1 % u futures. Tento trh ale nechám stranou, podívejme se na implikace oněch 6 %:

Výnosy desetiletých vládních dluhopisů se nyní v USA pohybují kolem 3,5 %, pokud bychom počítali s rizikovou prémií trhy ve výši 5,5 %, požadovaná návratnost by se pohybovala na 9 %. Index SPX za minulý rok vyplatil dividendu na akcii ve výši 67 dolarů. S předpokladem pokračujícího 6 % dlouhodobého růstu dividend by současná hodnota jejich budoucího toku 2220 dolarů. Na současnou hodnotu indexu 4100 bodů se v této úvaze dostaneme až ve chvíli, kdy snížíme rizikovou prémii z 5,5 % na 4,1 %. Je to hodně velký skok?

Například Damodaran odhadoval prémii amerického trhu na počátku letošního roku na téměř 6 % a těžko tvrdit, že by nyní měla být nižší. ve své studii z roku 2019 uvádí dlouhodobou prémii pro americký trh na 5,5 %. Což je číslo, které po zhlédnutí řady studií a dat používám i já*. Z této perspektivy by pak byla prémie zabudovaná do současné výše indexu (tedy 4,1 %) poměrně dost nízko. Jinak řečeno, z uvedeného mi (opět) vyplývá, že americké akcie jsou přes všechny hovory o medvědech, recesích, stagflacích a podobně naceněny na něco mnohem lepšího. A to ani neberu v úvahu vysoký rozdíl mezi bezrizikovými sazbami a očekávaným tempem růstu zisků*.

*Občas tu poukazuji na určitý nešvar, který je na trhu hodně rozšířen. Je jím kalkulace rozdílu mezi obráceným PE (tedy ziskovým výnosem) a výnosy dlouhodobějších vládních dluhopisů. Tento rozdíl má sám o sobě určitou vypovídací hodnotu, ale ani zdaleka není rizikovou prémií trhu, za kterou je často vydáván.

**3,5 % vs. 6 % růst zisků implikuje, že tempo růstu ekonomiky by bylo znatelně nad výnosy dluhopisů. Nebo bude nominální růst ekonomiky blíž k 3,5 %, ale znatelně poroste podíl zisků na celkových příjmech. Obojí by znamenalo pro akcie notně vlídné prostředí.