Pětiletý růst zisků amerického finančního sektoru je nyní konsenzem odhadován na necelých 9 %, historický standard je spíše něco nad 10 %. PE sektoru je také o něco níže, než historický průměr. Ale PEG, tedy poměr PE a onoho očekávaného růstu (vynásobeného 100), je na hodnotě 1,5. Která je historicky docela vysoko. A to v době, kdy se bankovní sektor nenachází ve vyloženě komfortní pozici. Valuace jen na úvod, dnes hlavně o této pozici a o tom, jak byla „testována“.

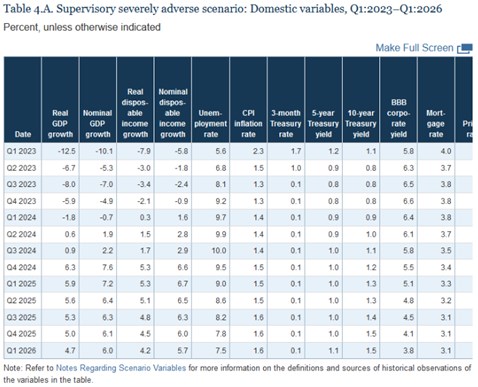

V řadě zemí jsou už běžné takzvané zátěžové testy bank. Mají za cíl odhadnout, zda by jejich finanční zdraví neutrpělo v případě nějakého šoku měrou, která by ohrožovala celý finanční systém. Následující tabulka ukazuje hlavní makroekonomické proměnné použité v zátěžových testech amerických bank. Konkrétně má jít o extrémně negativní scénář. Bankovní sektor přitom prošel, či možná ještě prochází určitými tenzemi vyvolanými do značné míry změnami v makroprostředí, testy zaměřené na pomyslný extrém ale předtím dopadly dobře. Jak to?

Ona extrémní zátěž byla podle tabulky modelovaná propadem ekonomické aktivity. V prvním čtvrtletí tohoto roku o více než 12 %, HDP se k růstu dostává až v druhém čtvrtletí příštího roku. Nezaměstnanost se jako správná zpožděná veličina dostává na svůj vrchol až ve třetím čtvrtletí roku 2024. Modelovaná ekonomická zima pak posílá inflaci pod 2 %, výnosy krátkodobých vládních dluhopisů se drží u nuly, výnosy těch desetiletých kolem 1 %.

Zdroj: Twitter

Výsledky a finanční zdraví bank je obecně dáno tím, jak moc aktivity vyvíjejí a jaký je rozdíl mezi tím, co platí jiným ze svých pasiv a co je placeno jim z jejich aktiv. Výše uvedený extrémně negativní scénář je evidentně modelováním zátěže na straně oné aktivity. Přesněji řečeno nominálního produktu. Jeho propad zde sebou ale nese i (opět) velmi nízké výnosy dluhopisů a tudíž jejich (opět) vysoké ceny.

Vývoj v posledních čtvrtletích přinesl v podstatě opak. Tedy vysoký růst nominálního produktu tažený zejména vysokou inflací ale i stále překvapivě dobrým reálným růstem. Výsledkem byl růst výnosů vládních obligací, pokles jejich cen a ztráty bank tyto dluhopisy držící*. Modelován byl tedy jeden negativní extrém, přišel druhý, v opačné kombinaci růst/výnosy.

Možná Fed testoval banky i na onen druhý negativní scénář a výše uvedeným nechci generálovat po bitvě. Směřuji spíše k tomu, že za sebou máme několik desetiletí strukturálního poklesu sazeb a výnosů vládních dluhopisů. Tedy několik desetiletí růstu jejich cen**. Nyní se můžeme jen dohadovat, zda nastane (či nastal) strukturální (nejen cyklický) obrat a výnosy zamíří dlouhodobě nahoru. Či zda se vrátíme na konec předchozího strukturálního trendu, tedy k velmi nízkým sazbám (k jejich další pokles hluboko pod nulu asi ne).

V prvním případě by tu téma poklesu hodnoty vládních dluhopisů a jejich dopad na banky a další subjekty bylo delší dobu. Ale samozřejmě nemusí jít o žádné extrémy. A jak naznačuje úvod zaměřený na valuace, investoři navzdory všem mediálním hovorům o bankovních krizích a podobně vidí další vývoj v sektoru minimálně standardně. Ne-li o něco lépe, než v minulosti.

*Banky drží dluhopisy určené k dalšímu prodeji AFS a ty, které chtějí držet do doby splatnosti HTM. U druhé skupiny by pokles tržních cen obligací nemusel pro banky nic znamenat – očekávaný tok hotovosti z dluhopisu se nemění. Pokud ale ostatní ztráty banky vyvolají spekulace o její finanční síle a následně odliv vkladů, může klesat schopnost banky držet aktiva do doby splatnosti. Tj., může růst nutnost prodávat i to, co k prodeji určeno nebylo. Jinak řečeno, hranice mezi AFS a HTM není pevná a to zejména v časech větších tlaků.

**Mimochodem, třeba David Beckworth poukazuje na to, že onen dlouhodobý pokles sazeb a výnosů byl dán jednak nižší inflací a také snižující se časovou prémií. Jinak řečeno, reálné a úplně bezrizikové sazby (očištěné o onu prémii) se dlouhodobě chovají bez trendu a zároveň vykazují jasné cyklické rysy.