V letech, jako je rok letošní, kdy se jen několika málo společnostem mimořádně daří, se vítězné portfolio sestavuje obtížně. Uvažme dvě tvrzení, která se váží k na trhu nadměrně hanobenému tzv. stock pickingu, tedy investiční strategii, která si klade za cíl vybrat konkrétní tituly, od kterých očekává nadprůměrné zhodnocení. Zaprvé: Pouze 1 ze 3 aktivních portfolio manažerů dokáže překonat téměř bezpoplatkové pasivní fondy vázané na široký index S&P 500. Zadruhé: Aktivní manažeři dohromady bezesporu disponují komplexními schopnostmi.

Podle profesora Hendrika Bessembindera z Arizona State University, jehož výzkum vyvrátil většinu všeobecně přijímaných názorů na investování, jsou obě tvrzení pravdivá. Pro Bessembindera nemají argumenty proti aktivnímu výběru akcií nic společného se zjednodušujícím přirovnáváním nejlépe placených odborníků na investování k opicím házejícím šipky na terč.

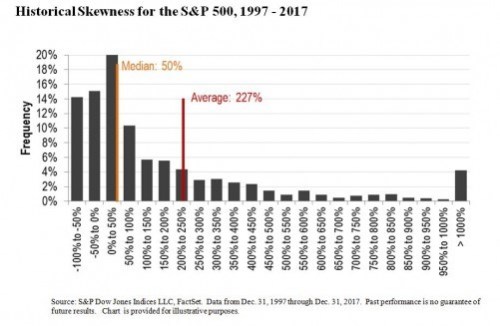

To, co odsuzuje většinu aktivních manažerů k nezdaru, je spíše obskurní matematika samotného trhu. Jedná se o statistický koncept s nejednoznačným překladem do češtiny "vychýlenost (myšleno v jejich neprospěch)", šířeji v originále známý jako "skewness", který se na trhu naživo projevil i letos.

„Je těžké argumentovat ve stylu, že aktivní portfolio manažeři (a oběcně ti, kdo sázejí na výběr konkrétních akcií) jsou systematicky hloupí,“ uvádí Bessembinder v rozhovoru pro Bloomberg ze své kanceláře na univerzitě.

Jeho nejznámější zjištění se týká právě charakteru výnosů akcií. Zisky pouze 72 společností mají na svědomí celkem polovinu veškerého bohatství vzniklého na akciových trzích od roku 1926 vztaženo k americkým pokladničním poukázkám (Treasury bills) jakožto bezrizikovému aktivu. Jinými slovy, často skloňovaná úzkost trhu – v posledních letech vyjádřitelná akronymy jako FANG, FAANG, FAATMAN a podobně – jakožto trvalá vlastnost trhu neodmyslitelně patří k investování. Důvodem je již zmíněná skewness, která znamená, že v rozdělení naměřených hodnot jsou velké odlehlé hodnoty (viz obrázek).

Zdroj: S&P Dow Jones Indices

Skewness vede k téměř nepřekonatelnému problému pro větší populaci správců investičních fondů. Vytváří totiž v důsledku nedostatek akcií, na kterých může být postaven nadvýnos. S většinou akcií, jejichž výnosy jsou menší než ty referenčního trhu (benchmark), tak většinou pohoří i fondy, které je vlastní. „Je hluboce zakořeněné, že [na trhu] bude skewness, a když je, budete mít většinu individuálních výnosů pod průměrem,“ pokračuje Bessembinder.

Tento efekt je zatím obzvláště silný v roce 2023 i ve vztahu k trhu, který si zvykl na dominanci velkých technologických firem (Big Tech) po světové finanční krizi. Podle stratégů 20 největších akcií přispívá největším podílem do indexu S&P 500 za více než dvě poslední dekády. Okolo 70 % akcií zahrnutých do S&P 500 zaostávalo za tímto indexem jako takovým v první polovině roku 2023, což je podle Bloombergu nejvíce od roku 1999.

Letošní nedostatek vítězných akcií – obvykle přisuzovaný nadšení okolo umělé inteligence – předvídatelně vede k hubené sezóně, pokud jde o počet nadprůměrně prosperujících fondů. Pouze 36 % podílových fondů v USA, které investují do akcií společností s velkou tržní kapitalizací, zatím poráží svoje referenční trhy, uvedla analytička Savita Subramanian.

Podle S&P Global přitom více manažerů překonává dané referenční úrovně v letech, kdy největší akcie zaostávají za indexem. „Pravděpodobnost, že většina správců investičních fondů nadměrně investovala (overweight) do největších akcií je pěkně malá,“ uvedl Craig Lazzara, šéf S&P Dow Jones Indices. „Většina portfolií je daleko více vyvážená (equalweight).“

Nový výzkum Bessembindera et. al publikovaný v Journal of Financial Economics ukazuje, jak všudypřítomný je tento efekt v průběhu času. 41 % z analyzovaných investičních fondů v USA porazilo S&P 500 ETF v každém kalendářním roce izolovaně, zatímco pouze 31 % to dokázalo za celé období tří dekád.

Na první pohled se může zdát, že stock picking je podvod, přičemž jakékoliv tvrzení o výnosnosti tohoto druhu investování je pravděpodobně iluze. A výzkum určitě podporuje pasivní investování, nicméně netvrdí, že většina aktivních portfolio manažerů neví, co dělá. Stejně jako akciový trh chrlí jen několik málo superhvězd, které výrazně zvyšují výkonnost indexů, děje se tak i v odvětví správy peněz.

Bessembinderova studie ukazuje souhrnnou výkonnost všech fondů versus ETF S&P 500 v průběhu času. Aktivně řízené akciové fondy podle studie doručily od roku 1991 průměrný výnos 294 %, ale medián výnosu je pouze 95 %. Zase to byly superhvězdy, které táhly průměrnou výkonnost. Do jisté míry to dává smysl. Vzhledem k tomu, že univerzum aktivních fondů je dostatečně velké na to, aby vlastnily všechny akcie, jejich výkonnost se logicky blíží výkonnosti samotného trhu. Způsob, jakým jsou odměny rozdělovány mezi jednotlivé správce fondů – nespravedlivě, podle zákonů o skewness – vytváří prostředí, kde se stává zesměšňování dobře odměňovaných portfolio manažerů, kteří nedokážou držet krok s předem naprogramovaným indexem, až příliš snadným.

„Jakmile si jednou uvědomíte skewness na výnosech uvědomíte si také, že přínos [aktivních správců aktiv] je mnohem větší, než byste si jinak mysleli,“ odhaluje Bessembinder. „To je to, čím se procento aktivních manažerů inspiruje,“ doplňuje profesor.

V moderní ekonomice může být skewness způsobena tím, že v dominantních odvětvích jako jsou technologie vítěz bere vše. Podle této logiky by se koncentrace trhu – a tedy i překážka pro stock picking – mohla jen zhoršit, jak Bessembinder zjistil v posledních letech.

Z části se jedná o pouhé matematické dopady tržních výkyvů. Pokud akcie či fond jeden měsíc posílí o 10 % a další měsíc 10 % ztratí, celkově ztrácí 1 %. Pokud jeden měsíc oslabí o 10 % a další měsíc přidá 10 %, stále je níže o 1 %. Ale pokud dva měsíce po sobě přidá 10 %, celkově je nahoře o 21 %. To je ostatně proč vítězové mají časem tendenci zvětšovat svůj náskok.

Martijn Cremers, profesor financí na University of Notre Dame, se zjištěními svého kolegy souhlasí. „Většinu výkonnosti bude mít na svědomí jen menší část aktiv, a to znamená, že abyste byli jako aktivní manažeři v tomto prostředí úspěšní, musíte svoje investice koncentrovat,“ říká Cremers. „Vyžaduje to také více odvahy, silnější přesvědčení.“

Zdroj: Bloomberg