Hodnoty akcií by měly být dány tím, kolik toho firmy pro majitele akcií vydělají. Z tohoto pohledu by se tedy zdálo, že odpověď na otázku v nadpise je kladná - ceny akcií na trhu by skutečně měly kopírovat to, co firmy vydělávají. V praxi tomu tak ale ani zdaleka není, důvodů je řada, některé „lepší“, některé „horší“.

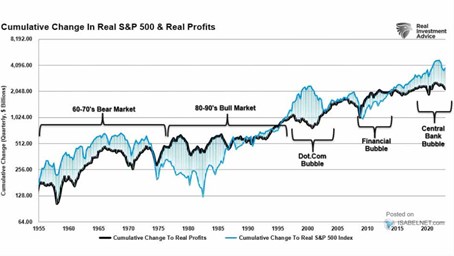

Černá křivka v grafu ukazuje vývoj (reálné) kumulativní ziskovosti obchodovaných firem, křivka modrá (reálný) kumulativní vývoj cen akcií. Bráno od roku 1955 se křivky na delší čas hodně přiblížily jen v první polovině devadesátých let, po prasknutí internetové bubliny, či po finanční krizi. Po naprostou většinu času ale byly dál od sebe, někdy i výrazně:

Zdroj: X

Jaké jsou tedy důvody, proč by se měly, či mohly ceny akcií odchýlit od aktuálních zisků? V první řadě nás může napadnout to, co lze shrnout obecně do konceptů typu bublina. Je přitom mimochodem zajímavé, že neexistuje nějaký výraz pro stav, kdyby se ceny akcií „iracionálně“ odtrhly od fundamentu směrem dolů, hluboko pod jejich hodnoty. Pokud se pak budeme pohybovat na rovině fundamentu, zmínil bych následující:

Za prvé, hodnota akcií není dána tím, co firmy vydělávají nyní, ale tím, co by měly vydělávat v budoucnu. Očekávaný prudký růst ziskovosti by tak utrhával ceny od aktuálních zisků nahoru a naopak. To je téma hodně aktuální, protože se zdá, že investoři nyní hodně věří novým technologiím a tomu, co díky nim firmy dokážou v budoucnosti. Tento bod má přitom rozměr strukturální, kam by spadala i předchozí věta. A rozměr cyklický – valuace mají tendenci předbíhat v cyklu zisky. Na tento rys se ale graf nezaměřuje, ten je vyloženě o dlouhém období.

Za druhé, zisky jsou účetní položkou, akcionáře by z pohledu fundamentu měly zajímat dividendy a tudíž tok hotovosti – tedy to firma skutečně vydělává. Opět téma dost relevantní dnes, protože valuace založené na ziscích jsou z historického pohledu nyní mnohem výš, než valuace založené na volném toku hotovosti (zdá se přitom, že příčinou jsou relativně nízké investiční výdaje firem).

Za třetí, nejde jen o (budoucí) zisky, ale o jejich současnou hodnotu. Ta je dána požadovanou návratností, tedy bezrizikovými sazbami a rizikovými prémiemi. Pokud tedy jedno a/nebo druhé klesá, hodnota akcií roste bez změny (očekávané) ziskovosti. A naopak.

Když to takhle sečteme, mohlo by se zase zdát, že ceny akcií by se současné ziskovosti vůbec držet nemusely. Graf pak ukazuje, že dosavadní „reálná“ realita byla někde mezi: Index očištěný o inflaci se na dobu odpoutává od aktuálních reálných zisků. Ale zároveň se dlouhodobě ceny přece jen zas a znovu vrací k tomu, kde jsou zisky. Celkově tu pak máme tři přestřelení nahoru, dvě dolů, to poslední nahoru.