Existuje nějaký vztah mezi potenciálem růstu dividend a tím, nakolik firma dodržuje ESG principy? Podle výzkumu Fidelity International ano. Výsledky výzkumu naznačují, že společnosti, které jsou lídry v oblasti ESG, nabízejí i v různých ekonomických podmínkách dlouhodobý růst dividend s větší pravděpodobností než ty, které ESG neřeší.

Akciové investory obvykle zajímají dvě věci. První je atraktivní výnos a druhou je potenciál růstu dividend. Výzkum společnosti Fidelity International prokázal souvislost mezi tím, jak se společnost zabývá udržitelností, a historickým růstem dividend. „Minulá výkonnost samozřejmě není zárukou budoucnosti, ale zjištění naznačují, že lídři v oblasti ESG s větší pravděpodobností nabídnou atraktivní úroveň růstu dividend i v dlouhodobém horizontu, a to i v různých ekonomických scénářích. Stabilní růst dividend může nabídnout určitou úlevu v obdobích růstu cen,“ vysvětluje Matthew Jennings, ředitel investic týmu pro řízení akciových portfolií Fidelity International.

Silný vztah mezi historickým růstem dividend a kvalitou ESG

Pro růst dividend jsou důležité faktory jako je konkurenceschopnost společnosti a koncové trhy. Stejně tak je důležitý udržitelný obchodní model a manažerský tým, který je schopen předvídat. Analýza ratingů udržitelnosti (hodnotící přibližně 4 900 společností na škále od A do E), kterou provedla společnost Fidelity, ukazuje silný vztah mezi historickým růstem dividend a kvalitou ESG.

Společnosti s ratingy udržitelnosti A mají v průměru nejvyšší úroveň historického růstu dividend, a to více než 5 %, zatímco akcie s hodnocením D a E nabízejí nejnižší průměrnou úroveň růstu. Tento trend není zcela lineární, protože menší vzorek akcií s hodnocením E zkresluje medián více než v ostatních hodnocených skupinách.

Nicméně je zde jasný vztah; proč tedy existuje? Dobrý management environmentálních a sociálních rizik (a příležitostí) obvykle pomáhá společnostem vyhnout se vyšším regulačním nákladům, soudním sporům, rozpadu značky a znehodnocení aktiv. Kvalitní řízení firmy (corporate governance) tak snižuje rizika spojená s nadměrně zadluženými rozvahami nebo rizikovými fúzemi a akvizicemi, které ničí hodnotu. To chrání zisky a umožňuje jejich výplatu akcionářům ve formě dividend.

Udržitelnost odvětví má vliv

Společnosti v odvětvích, která mají chronické problémy s udržitelností, však mohou čelit slabšímu růstu dividend, ať už jsou dobře řízeny, nebo ne. Například ropné koncerny a v loňském roce výrazně snížily výplatu dividend, aby mohly financovat přechod na aktiva s nižšími emisemi uhlíku. Další energetické společnosti mohou následovat jejich příkladu a vyhovět tak množícím se výzvám ke zvýšení investic do obnovitelných zdrojů energie.

Naproti tomu podniky poskytující služby, které využívají obnovitelné zdroje energie, těží z regulačních a investičních pobídek. Společnost , která jako jedna z prvních investovala velké prostředky do obnovitelných zdrojů energie, a která je nyní největším dodavatelem energie z obnovitelných zdrojů na světě, se zavázala k 7procentnímu ročnímu růstu dividend do roku 2023. V úplně jiném odvětví je to společnost Unilever – další podnik, který Fidelity vysoce hodnotí z hlediska udržitelnosti. Unilever má dobré výsledky v oblasti dlouhodobého růstu dividend (přibližně 6 % ročně za 20 let).

Lídři v oblasti ESG mohou nabídnout atraktivní dividendové výnosy

Vzhledem k vynikajícím vyhlídkám na budoucí růst dividend by se dalo očekávat, že akcie s vysokým hodnocením udržitelnosti se budou obchodovat s výrazně nižšími dividendovými výnosy. Pro investory hledající pravidelný příjem je povzbudivé, že tomu tak není. Rozdíl ve výnosech mezi akciemi s nejvyšším a nejnižším hodnocením ESG je mírný a v kontextu tak širokého investičního spektra, jako jsou globální akcie, jistě zvládnutelný. Někteří lídři v oblasti ESG dokonce nabízejí výnosy, které se vyrovnají nebo převyšují výnosy akcií s nižším hodnocením. Například společnost v současnosti nabízí dividendový výnos kolem 4,5 % a Unilever kolem 3,5 %.

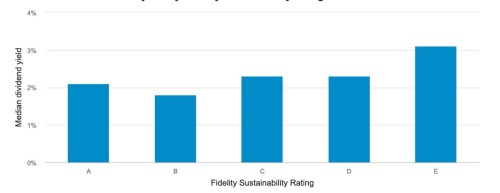

Graf 1: Medián dividendového výnosu dle analýzy ratingů udržitelnosti od Fidelity

Zdroj: Fidelity International, 31. května 2021

Jednou z proměnných ovlivňujících dividendový výnos je výplatní poměr společnosti, který odráží postoj k alokaci kapitálu. Správná úroveň výplatního poměru bude záviset na specifických faktorech společnosti, jako je potřeba reinvestic, aby se zajistila odolnost franšíz a řízení zadluženosti. Domníváme se však, že rozumné vyplácení dividend (které zohledňuje dlouhodobou perspektivu) je znakem dobrého řízení firmy, protože pomáhá spojit akcionáře s vedením a snižuje "náklady zmocnění" - tedy riziko, že se zájmy vedení a akcionářů rozejdou.

Druhou proměnnou je ocenění společnosti. Ocenění může být ovlivněno mnoha (i vzájemně propojenými) faktory, včetně očekávání růstu, nákladů na kapitál a nálady investorů. Investoři ESG mají tendenci být obezřetní vůči akciím, kde jsou výnosy vysoké právě v důsledku nízkého ocenění, které odráží neudržitelné obchodní modely. Úroveň výplat dividend u takových společností pravděpodobně nebude zachována. Například tabákový průmysl je odvětvím s vysokými výnosy, kde obavy z dopadů na zdraví a regulace přináší pochybnosti ohledně jistých dividend a růstového potenciálu.

Vysoce kvalitní podniky ESG by však měly být schopny zachovat dividendy na udržitelnější úrovni a, jak ukazuje náš výzkum, nabízí lepší potenciál růstu dividend v čase. Toto zjištění doplňuje výzkum, který analytický tým společnosti Fidelity provedl v loňském roce a který ukázal, jak lídři v oblasti ESG překonávali zaostalé společnosti v oblasti ESG během krachu a oživení po Covid-19.

„Naše hodnocení ESG může pomoci identifikovat společnosti se silnými charakteristikami ESG. Přiklonění portfolií k tomuto typu firem může pomoci udržet kupní sílu příjmů z akciových portfolií, což by se mohlo ukázat jako užitečné, pokud by inflace zůstala po otevření ekonomiky zvýšená,“ uzavírá Matthew Jennings.

Zdroj: Fidelity International