Akciový trh by měl odrážet názory mnoha tisíců lidí na to, jak se bude vyvíjet hospodaření obchodovaných firem a částečně i celá ekonomika. Můžeme tak „věštit“ z toho, kde je index, či radši jeho valuace. Nebo se podívat na situaci u velkých globálních firem. K tomuto účelu se někdy používá Catterpillar a právě touto cestou bych dnes rád vydal i já.

Catterpillar má nyní kapitalizaci kolem 68 miliard dolarů. Cena akcie se pohybuje na úrovni stejné jako v polovině roku 2017 a pak jí dosáhla ještě několikrát při korekcích. Z dlouhodobějšího hlediska tu stále o žádném velkém propadu hovořit nemůžeme. Morningstar tvrdí, že COVID-19 v letošním roce zhorší situaci na všech trzích, na kterých se CAT pohybuje, ale dopad by měl být tlumen strategií firmy zaměřenou na poprodejní služby a další technologie. V roce 2009 se tržby firmy propadly o 39 %, Morningstar nyní odhaduje, že letos klesnou asi o 15 %. Ziskovost by měla ale spadnout až o polovinu (na úrovni EPS), a to kvůli fixním nákladům a mimořádným výdajům spojeným se současnou situací.

Co tedy říká současná valuace firmy? V posledních třech letech firma vydělala na provozním toku hotovosti 5,7, 6,5 a 6,9 miliard dolarů. Na volném toku hotovosti FCF CAT vydělal v posledních třech letech 3,4, 3,6 a 4,2 miliardy dolarů. Nějaké měřítko schopnosti generovat hotovost tedy máme. Potřebujeme ještě požadovanou návratnost. Bezrizikové výnosy známe. Před současnými turbulencemi jsem pro prémii akciového trhu používal 5,5 %, celková požadovaná návratnost by se pak nyní pohybovala kolem 7,8 % (bezrizikové výnosy plus tato prémie násobená betou akcie). Kdyby pak firmě letos kleslo FCF na polovinu stejně, jako čeká Morningstar u zisků, ale do roku 2022by se FCF dostalo zpět na 4,2 miliardy dolarů (a pak se na této úrovni drželo), současná hodnota takového toku hotovosti by dosáhla 51 miliard dolarů. Tedy číslo, které se nachází znatelně pod kapitalizací. A to používáme „nekrizovou“ prémii trhu – viz výše.

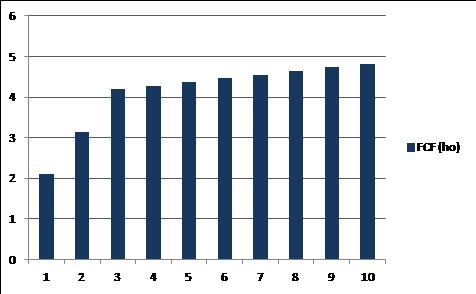

Odhadnout současnou rizikovou prémii akciového trhu je nelehké, až nemožné. Pokud bychom například řekli, že prémie stoupla stejně, jako riziková prémie u junk dluhopisů, vzrostla by o cca 8 %. Pak by současná hodnota onoho toku hotovosti u CATu dosahovala jen asi 20 miliard dolarů. Pokud by vodítkem byl růst rizikové prémie u BBB obligací, zvýšila by se prémie u akcií o necelá 4 %. A současná hodnota popsaného toku hotovosti by dosáhla asi 30 miliard dolarů. Pokud bychom jí chtěli s touto prémií vytáhnout na současnou kapitalizaci, muselo by FCF vypadat například následovně:

Takže pokud bychom se dlouhodoběji pohybovali ve světě mimořádně nízkých výnosů vládních obligací a rizikové prémie amerického trhu ne na 5,5 %, ale někde kolem 9,5 % (5,5 plus 4 %), musel by CAT na ospravedlnění své současné kapitalizace FCF postupně zvyšovat až na téměř trojnásobek hodnoty z minulého roku. Pokud vezmeme jako vodítko posledních 10 let, jde o finance fiction. Jinak řečeno, zrýmovat vysoké rizikové prémie, nějaký rozumný koridor budoucího FCF a současnou kapitalizaci mi moc nejde.

Rychlý návrat k normálu, respektive nástup zlatých časů

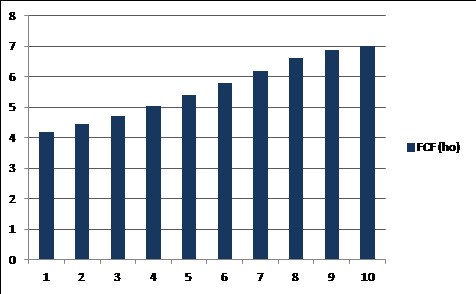

Co kdyby se riziková prémie rychle vrátila na úrovně před současnými tenzemi? Současnou kapitalizaci pak ospravedlňuje návrat FCF na úrovně z roku 2019 v roce 2022 a pak růst FCF ve výši 2 % ročně:

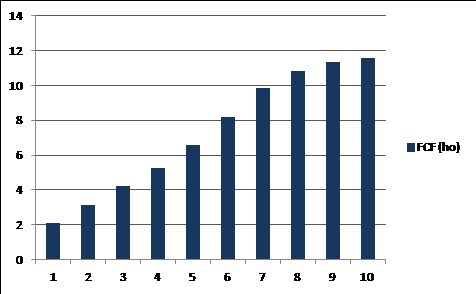

K tomu podotýkám: Ziskovost firmy byla v roce minulém z hlediska posledních deseti let dost vysoko. Tento scénář tedy předpokládá rychlý návrat k relativně vysokému standardu na straně FCF. A i kdybychom teoreticky předpokládali, že situace se velmi rychle uklidní a riziková prémie se také vrátí na předchozí standard, dost těžko lze zároveň předpokládat, že by výnosy vládních obligací zůstaly na současných mimořádně nízkých úrovních. Těžko lze totiž skloubit opadnutí averze k riziku (pokles rizikových prémií) a extrémní poptávku po bezrizikových aktivech. Pokud by se výnosy vládních obligací vrátily na předchozí úrovně stejně, jako prémie, musel by CAT na ospravedlnění své kapitalizace generovat ne výše popsané FCF, ale následující FCF:

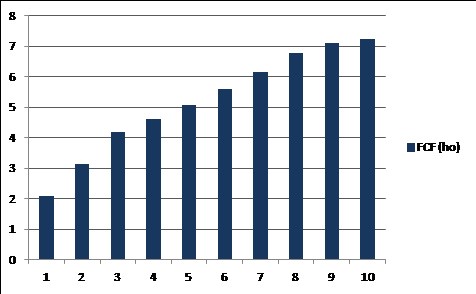

Do deseti let by tedy při normalizaci kapitálových trhů, bezrizikových výnosů a rizikových prémií muselo FCF firmy ve srovnání s rokem 2019 (a 2022) vzrůst více než dvojnásobně. Ať se na to dívám zleva, či zprava, žádné očekávání větších a dlouhodobějších problémů ve světové ekonomice tu nevidím. Spíše naopak – po jednoletém/dvouletém propadu ziskovosti by měly nastat zlaté časy. Možná, že to vše shrne nejlépe poslední graf, který naopak ignoruje současné dění a počítá prostě s tím, že požadovaná návratnost je na dřívějším standardu. Současnou kapitalizaci by pak ospravedlnil desetiletý růst FCF o 6 – 7 %, následně klesající ke 2 %. Tady u „moudrosti davu“ žádný pesimismus nenacházím.