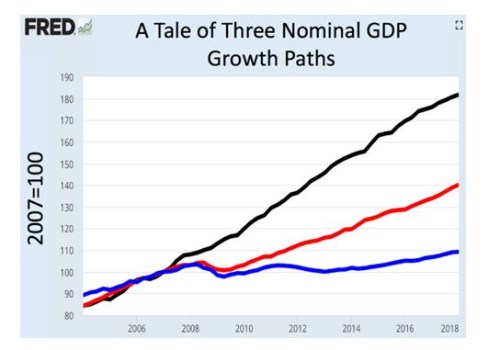

David Beckworth z Mercatus Center na George Mason University na svém populárním „nověmonetaristickém“ blogu MacroMarketMusings klade svým čtenářům zajímavou otázku: V následujícím grafu jsou vyznačeny tři křivky popisující vývoj nominálního produktu NHDP ve třech zemích. Uhodněte, o jaké země jde. Dodávám, že i když to neuhodnete, graf jistě pobaví. Ukazuje totiž, jak velký je rozdíl mezi dobrou a ne tak dobrou monetární politikou.

Obrázek vypadá následovně:

Zdroj: MacroMarketMusings

Modrá křivka konkrétně popisuje vývoj v ekonomice, kde se produkt po krizi jen velmi neochotně zvedal směrem k předchozím maximům a během této cesty si prošel další recesí. Druhá křivka proti tomuto scénáři popisuje poměrně růžový vývoj, kdy se NHDP na maxima dostal relativně brzo. Ovšem stále je to mizérie ve srovnání se třetím grafem, protože ten popisuje zemi, kde ani globální finanční krize vážně nenarušila dlouhodobý trend (jak se stalo u země s červenou křivkou), o nějaké dlouhodobé stagnaci nominálního (!) produktu nemluvě.

Správné řešení: Modrá křivka popisuje vývoj v zemi, o které se nyní hodně mluví a není to Rusko, ani Severní Korea. Jde o Itálii. Červená křivka charakterizuje vývoj v USA a asi největší hádankou byla pro čtenáře křivka černá. Tedy alespoň pro ty, kterým neutkvěl v hlavě můj článek o Bank of Israel, který jsem tu před časem prezentoval. Spojené státy jsou sice často vnímány jako země, kde byl boj s krizí a jejími dozvuky poměrně úspěšný (stačí srovnat s eurozónou). Nemalou roli v tom hrál Fed, stejně jako se na evropské i italské mizérii podepsala ECB a to zejména její politika během prvních pokrizových let (píši to s tím, že i já jsem po krizi byl zpočátku nemístně vychýlen směrem k jestřábímu uvažování).

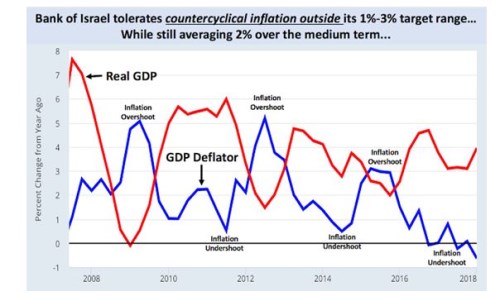

Bank of Israel kope samozřejmě úplně jinou ligu než ECB a dokonce i Fed. Za poznámku v této souvislosti stojí, že až do roku 2013 (tedy během let, kdy globální ekonomika procházela největšími turbulencemi) stál v jejím čele známý Stanley Fischer. Ten se bezesporu podílel na tom, že banka sledovala silně proticyklickou politiku popsanou druhým grafem s vývojem reálného produktu a inflace (deflátoru).

„Rozkaz zněl jasně“: Pokud je produkt v útlumu, inflace bude přestřelovat tak, aby se nominální růst ekonomiky udržel na stabilní úrovni a nenastaly v ní trhliny, které fluktuace NHDP způsobuje. A když se HDP zvedal rychleji, BoI nechal inflaci zase podstřelit, takže v průměru střílela na svůj cíl přesně tak, jak se to má a jak se dosahuje skutečné kredibility cílení inflace. Nedělala tedy mimo jiné chybu, kterou „povinně“ dělá ECB a nepovinně Fed, který s 2% cílem také pracuje jako se stropem a pak se všichni divíme, že se dlouhodobě nedaří tohoto pokřiveného cíle dosáhnout.

Zdroj: MacroMarketMusings

Monetární politika není jistě jediným faktorem, který ovlivňuje vývoj v ekonomice, ale její role je klíčová (nedávno jsem tu v této souvislosti psal o nezpochybnitelném zákonu zachování peněžní energie). Jenže my si sami sobě často podrážíme „monetární" nohy – jedním z příkladu je výše popsané rádobycílení 2 % inflace. Nebo můžeme občas slyšet, že v zemích, jako je Španělsko, kde byla před krizí nafouknuta nějaká bublina, nelze po propadu ekonomiky dosáhnout na předchozí maxima právě proto, že ta byla nafouknutou bublinou (relevantní je to i v souvislosti s prvním grafem). Na první poslech to zní logicky, ale je to nesmysl:

To, že před krizí byly zdroje v ekonomice směřovány do sektoru a na trh, který se nafoukl nad nějakou rovnovážnou úroveň, neznamená, že tyto zdroje po prasknutí této bubliny někam z ekonomiky zmizely. Jen tak by totiž šlo ospravedlnit tvrzení, že nejde dosáhnout předchozích maxim ekonomické aktivity. Samozřejmě, že nová maxima by měla být dosažena aktivitou jinou, smysluplnou. Ale dokud se zdroje (práce, kapitál, technologie, produktivita) nezmenšily, nezměnil se ani potenciál a tudíž ani možnost, opět si šáhnout na maxima. A vedle toho tu jsou třeba všechny možné perverzní verze tématu kreativní destrukce. Ty tuto myšlenku křiví tak, že v podstatě říkají, že pokud je na zahrádce plevel, je třeba ji přestat zalévat, aby tam uschlo úplně všechno.

V Izraeli podobným pohádkám nevěří, do monetárního kolene sami sebe nestřílí a podle toho to vypadá. Možná budeme jednou v Evropě, či u nás studovat, jak se tam hospodaří s vodou. Možná se budeme více zajímat i o to, jak tam řeší otázku bezpečnosti. Snad k tomu nedojde. Ale určitě by už nyní nejedné centrální bance prospěla izraelská monetární lekce.