Jak je dobře známo, v Japonsku už delší dobu probíhá zajímavý ekonomický experiment. Jeho centrem je masivní uvolnění monetární politiky, v jejímž rámci byly před několika dny sníženy některé sazby do záporu. Japonsko je zároveň ekonomikou, která může být v mnoha ohledech ukázkou toho, kam míří řada dalších vyspělých zemí. Jeho úspěchy a neúspěchy na poli ekonomické politiky tak mohou být velmi relevantní i pro Evropu, která mu je v některých rysech hodně podobná.

Obecným předpisem na stagnaci a útlum ale nemohou být takzvané měnové války, které radši nazýván měnovými potyčkami (války by vypadaly přece jen jinak). Všechny měny totiž najednou oslabit nemohou. Z agresivity v těchto potyčkách bývá často obviňováno právě Japonsko. Příčinou je zmíněné mohutné monetární uvolnění, které se projevuje i na kurzu jenu (a hodně podobně na cenách japonských akcií). Jenže to není ten nejlepší způsob, jak agresivitu v kurzových potyčkách hodnotit.

Kdo skutečně útočí a kdo se brání?

Vzpomeňme si nyní krátce na Švýcarsko, jehož centrální banka během svých intervencí na měnových trzích své kroky ospravedlňovala tím, že frank předtím příliš posílil. Údajně se tak stalo kvůli vysokému zájmu investorů o bezpečná útočiště. Jinak řečeno, podle Švýcarů nedocházelo k „útočnému“ intervenčnímu stlačení kurzu pod jeho rovnovážnou/férovou úroveň, ale naopak k „obrannému“ stlačení kurzu z příliš vysokých hodnot na úroveň odpovídající fundamentu.

Při úvahách o měnových potyčkách tedy můžeme uvažovat i o tom, že v nich jsou ti, kteří aktivně útočí, a ti, kteří se aktivně brání. Nutným předpokladem ovšem je, že fundamentu odpovídající kurz neodpovídá kurzu tržnímu. Pokud by mu totiž vždy odpovídal, pak je každá intervence kurzovým útokem. Pokud naopak někdy neodpovídá, pak může být intervence i obranou, protože „brání“ ekonomiku před tržním kurzem příliš vysokým (argumentace Švýcarů). Jeho příčinou může být třeba zmíněný příliv kapitálu jako magnetem přitahovaným touhou po bezpečí a stabilitě.

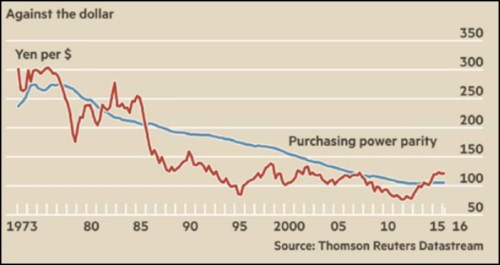

Jak je na tom z popsané perspektivy Japonsko? Následující graf ukazuje červeně tržní kurz jenu k dolaru a modře kurz férový odvozený na základě PPP. K takovému odvození můžeme mít řadu výhrad, ale předpokládejme nyní, že odhad zhruba sedí. Pak by Japonsko bylo v situaci, kdy dlouhodobě čelilo příliš silné měně – od poloviny osmdesátých let až do roku 2014. Nicméně v roce 2015 se kurz přece jen dostává do „útočné oblasti“ – fundament odpovídá zhruba kurzu 100 jenů za dolar, ale současný kurz je vysoko nad ním.

Zdroj: FT

Japonsko je tedy skutečně v těžké kurzové ofenzívě. To neznamená nic jiného, než že se snaží přetáhnout si k sobě poněkud nefér způsobem* co nejvíce nejvzácnější komodity na světě – co nejvíce globální poptávky (viz i můj předchozí příspěvek). Z obrázku je částečně patrné i to, na čí úkor to činí. V této měnové potyčce jsou v těžké defenzivě Spojené státy a Fed. Ty tento stav díky relativně slušnému domácímu růstu tolerovaly a dokonce k němu i přispěly prosincovým zvýšením sazeb. Tento americký doping Japonska (a nejen jeho) ale může kvůli aktuálnímu vývoji v americké ekonomice vzít za své. A to hodně rychle, jak ukazuje vývoj kurzu dolaru ke koši měn (viz další graf).

Zdroj: Bloomberg

Eurozóna se o podobnou kurzovou ofenzívu jako Japonsko snaží také. Jak jsem ale uvedl, podobné recepty mohou fungovat jen do té doby, pokud se někomu jinému povede tak dobře, že bude ochoten podobné dloubance tolerovat.

*Než se ale rozohníme nad drzostí Japonců, měli bychom si uvědomit, že to samé činíme nyní my. V této souvislosti je zajímavé, že mezi všemi možnými argumenty proti současné kurzové politice ČNB snad ani jednou nezaznělo to, že se přiživujeme na úkor jiných (i když nemusí nutně jít o hru s nulovým součtem). Čtenář může namítnout, že podobné sentimentální úvahy nejsou na ekonomickém poli namístě. Pak ale nejsou namístě nikde – ani u nás, ani u Japonska, či třeba Řecka, periferie eurozóny a tak dále.