V se domnívají, že mezi nejatraktivnější tituly letošního roku by měla patřit i společnost . Jde o globální společnost navrhující a vyrábějící analogové a digitální polovodičové integrované obvody a další elektrotechnické produkty. Její kapitalizace dosahuje 48,72 miliard dolarů. Jde tudíž o velkou firmu (kalkulačku od ní můžeme najít i v našich obchodech) a já jsem se jí zde před časem již věnoval s tím, že se mi poměrně líbila. I z toho důvodu bych se k tomuto titulu rád vrátil.

Akcie TI v letech 2012 - 2014 dělala svým akcionářům radost, v roce 2015 se ale zařadila mezi ty, které svou volatilitou i návratností budily vrásky. Nyní se tak cena akcie nachází zhruba na stejné úrovni jako v polovině minulého roku a máme tu tedy opět známé dilema: Vzniklá nákupní příležitost, či jen začátek dlouhodobější korekce?

Zdroj: FT

Pohled na dlouhodobější výsledky společnosti ukazuje ne tak často vídaný jev: Až do roku 2013 klesaly tržby, zisky klesaly do roku 2012. Pak ale přišel obrat, tržby rostly a zisky se zvýšily znatelně. Za povšimnutí stojí jistě i to, že tu nehovoříme o společnosti, jejíž realizovaná návratnost investic a vlastního kapitálu by živořila někde na hranici, nebo dokonce pod hranicí požadované návratnosti. ROI TI totiž dosahuje 20 % a ROE 29 %:

Zdroj: FT

Pokud bychom věřili konsenzu, tržby budou v letošním roce zhruba stagnovat a v roce příštím mírně růst, zisky by měly růst v obou letech. Při troše štěstí má tedy firma za sebou období poklesu a stagnace a i když asi nebude nabízet růst raketový, nějaký přece jen ano. Velkým plusem TI je pak cash flow, na které jsem poukazoval už při první návštěvě fundamentu této firmy.

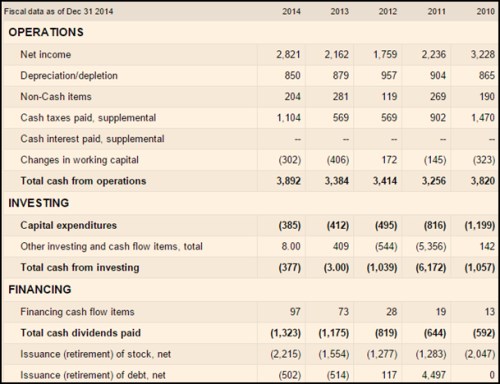

Jak je zřejmé z následující tabulky, jde o společnost, které ke generování relativně vysokého provozního cash flow stačí jen málo investic (poměr provozního CF a CapEx je velmi nízký). V roce 2014 tak TI zbylo po investicích asi 3,5 miliardy dolarů, provozní cash flow (3,9 miliardy dolarů) se přitom v tomto roce dostalo zpět na maxima z roku 2010. Soudě podle Q3 2015 výsledků by se přitom mělo provozní cash flow v letošním roce zlepšit (2,8 miliardy dolarů vs. 2,6 miliardy v Q3 2014):

Zdroj: FT

Silná rozvaha a cash flow, rozumná valuace

Poměr čistého dluhu k EBITDA je u TI hluboko pod jednou. Jde tedy o firmu s velmi silnou rozvahou a excelentní schopností generovat hotovost. Nejde sice o žádnou růstovou raketu, ale nějaký růst by při troše štěstí měla nabídnout. Podobné hezké obrázky jsou s tím, jak stárne akciová rally, ale stále více kaženy vysokou valuací. Jak je tomu v tomto případě?

Beta TI se pohybuje kolem hodnoty 1,3, takže požadovaná návratnost by měla dosahovat 9,35 %. Dejme tomu, že krátkodobý standard volného cash flow, které patří akcionářům, se bude pohybovat kolem oněch 3,5 miliard dolarů. Jak bylo uvedeno, kapitalizace dosahuje 48,8 miliard dolarů. Na její ospravedlnění by zmíněné cash flow muselo dlouhodobě růst asi o 2,1 %. Pokud by krátkodobé cash flow dosáhlo jen 3 miliard dolarů, musel by jeho dlouhodobý růst dosáhnout 3,1 %.

Nejde tedy o žádná vysoká očekávání – tato čísla jsou například znatelně pod dlouhodobým (nominálním) růstem americké ekonomiky, o ekonomice globální nemluvě. Optimisté pak poukazují třeba na to, že TI by měl ohledně růstu těžit ze své divize zaměřující se na automobilový průmysl. Výše uvedené každopádně znamená, že pokud bude tok hotovosti růst o 2 – 3 %, měli by si akcionáři (ve světě chovajícím se podle našich modelů) přijít na téměř 10 % návratnost ročně. Dividendový výnos přitom dosahuje nezanedbatelných 3,2 %. Znatelnou přitažlivou sílu tak tato akcie podle mne stále má.