Prázdniny definitivně u konce, čeká nás datový a možná i investiční supertýden. Přijde v něm celá řada čerstvých PMI, kralovat mu ale bezpochyby budou poslední čísla týkající se trhu práce a nezaměstnanosti v USA (pátek). Už minule jsem zde psal, že většina amerických ekonomických dat je nyní hodnocena téměř výlučně z perspektivy plánovaného utahování americké monetární politiky, tento týden na tom nic nemění, naopak. V úterý bude zveřejněna červencová nezaměstnanost v eurozóně, podívejme se tak na porovnání těchto dvou trhů práce a z něj plynoucí fakta a domněnky.

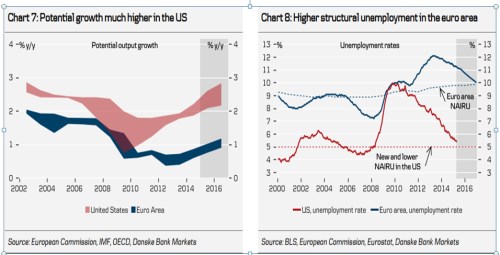

Čeká se, že nezaměstnanost v USA se bude pohybovat kolem 5,3 %, v eurozóně je cca dvojnásobek: 11,1 %. Sama o sobě by tato čísla implikovala, že eurozóna toho má v poptávkové stimulaci ještě hodně co dohánět. Prostá porovnání americké a evropské nezaměstnanosti ale nebere v úvahu to, kde se pohybuje nezaměstnanost přirozená, respektive ta, která nevyvolává inflační tlaky (NAIRU). Její odhad není triviálním cvičením, pokud ale uvěříme druhému z následujících obrázků, dozvíme se nemilou informaci: NAIRU v eurozóně je téměř dvakrát vyšší, než tomu je v USA. Pokud bude dodržen trend naznačený v grafu, eurozóna narazí na NAIRU jen asi rok po USA.

Celkově to tedy vypadá, že eurozóna toho nemá tolik co dohánět ani tak na straně poptávky (i když tam také), jako na straně nabídky. Osobně ale věřím tomu, že nabídková strana ekonomiky je do znatelné míry „endogenizovaná“ – i nabídkový potenciál se mění s tím, jak se mění poptávka (vyšší poptávka = vyšší investice, růst produktivity, vyšší mzdy, vyšší motivace pracovat ...). Čímž se dostáváme k prvnímu z výše uvedených grafů. Ten porovnává právě potenciál obou ekonomik a ani zde nevyznívá skóre pro Evropu nejlépe. Potenciál americké ekonomiky by podle projekcí mohl být téměř třikrát vyšší. A všimněme si, že k rozšíření nůžek došlo zejména po krizi, kdy US ekonomika přece jen nějak rostla, zatímco eurozóna se brodila útlumem a recesemi.

Proč je na tom americký potenciál lépe?

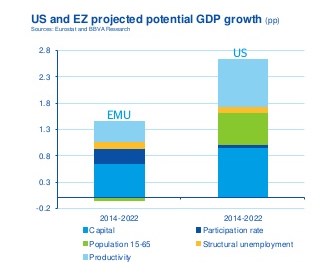

Výše popsané problematice jsem se zde dotknul před několika týdny, dnes bych rád doplnil jednu důležitou věc. Poslední graf opět porovnává odhady potenciálního růstu obou ekonomik (od Eurostatu a BVVA), obsahuje i rozdělení tohoto potenciálu na jeho hlavní tahouny: Růst produktivity, výši strukturální nezaměstnanosti, míru participace, změnu kapitálové zásoby a vývoj populace v produktivním věku.

I zde vidíme, že potenciál americké ekonomiky je znatelně výše, významně k tomu ale přispívá právě vývoj populace v produktivním věku (zeleně). Ta evropské ekonomice bude ubírat, zatímco té americké přidá více jak půl procentního bodu. V USA ale na tom jsou lépe i v oblasti kapitálové zásoby a produktivity (Evropa je na tom lépe s vývojem míry participace).

Hodně se hovoří o Japonských ztracených dekádách, ale pohled na vývoj japonského produktu na hlavu ukazuje, že zase takový propadák to nebyl. Podobně můžeme hodnotit negativní tlaky na produkt a jeho potenciál odrážející demografický vývoj v eurozóně. Ale chleba se v oblasti potenciálního růstu láme hlavně u produktivity a kapitálu. A co je možná ještě důležitější, tyto dvě oblasti se přímo promítají i do konkurenceschopnosti. Pokud by fungovala zmíněná endogenizace, můžeme v eurozóně čekat zlepšení i zde.

Investiční implikace

Z vyloženě praktického investičního hlediska bych zmínil, že první dva grafy jsou relevantní pro eurodolar. V tom smyslu, že ECB určitě nebude držet politiku výrazně volnější než Fed tak dlouho, jak bychom se mohli domnívat při pouhém srovnávání míry nezaměstnanosti, či ve víře v to, že potenciál je v eurozóně a v USA cca podobný.

A i akcioví investoři by měli uvedenému věnovat alespoň minimální pozornost. Před časem jsem tu zmiňoval, že evropské akcie by mohly být atraktivnější než americké z jednoduchého důvodu: Valuace jsou našponované tu i tam, zisky jsou ale v Evropě mnohem níže relativně k předchozím maximům, než tomu je v USA. Vývoj posledních měsíců tuto tezi vyššího potenciálu evropských akcií nepotvrzuje, hodně do toho samozřejmě promlouvají problémy EM, na které je eurozóna citlivější. Bohužel ale i první z dnešních grafů do určité míry naznačuje, že meta daná předchozími ziskovými maximy v eurozóně je alespoň prozatím hodně vzdálená. Zatímco v USA je nyní potenciál produktu zhruba na předkrizových úrovních, o starém kontinentu se to říci nedá; (potenciální) zisky sice nemusí (potenciální) produkt přímo kopírovat, ale nezávislé na něm také nejsou.