Už delší dobu se hovoří o tom, že na trhu korporáních dluhopisů se vytvořila bublina. Investoři, hnáni lehce dostupnou likviditou na straně jedné a touhou po vyšších návratnostech na straně druhé, se totiž v posledních letech stále více obraceli k rizikovějším aktivům. To včetně korporátních dluhopisů a jejich „nejtemnějšího“ segmentu, obligacím spekulativním s vysokým výnosem. Je to již nějaký čas, co jsem zde ve snaze po utvoření nějakého názoru na věc, k tomuto tématu něco napsal. Poukazoval jsem na to, že relativně k míře defaultů nejsou ceny, respektive rizikové spready na dluhopisech zase tak moc mimo standard. Obrázek to byl v celku podobný tomu, co jsme viděli na akciích – určitě se nedalo mluvit o nějaké plošné levnosti, bublina ale byla přece jen silné slovo. Ale nyní začala padat cena ropy.

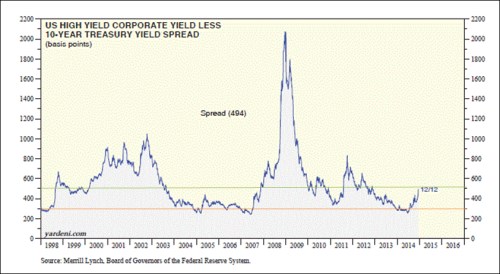

Tento propad má vedle obecně pozitivního dopadu na nabídkovou stranu světové ekonomiky řadu vedlejších efektů. Jedním z nich je zhoršení finančního zdraví některých amerických těžařů, kteří se financují přes zmíněný rizikovější segment trhu korporátních dluhopisů. Následující graf ukazuje vývoj jeho rizikových prémií. Pokud po těchto obligacích roste poptávka, rostou i jejich ceny a tím klesají jejich výnosy. Klesá tak i riziková prémie – to, kolik vynáší nad bezrizikový výnos (tj., výnos vládních dluhopisů). A naopak, klesající poptávka vede k poklesu cen a tudíž růstu celkových výnosů a (při neměnných bezrizikových výnosech) i růstu rizikových prémií.

V předkrizových letech se prémie v tomto segmentu pohybovaly kolem 3 % - poptávka zde byla poměrně vysoko. Průměrný dlužník tak musel při vydání odpadního dluhopisy platit 3 % nad výnos desetiletých vládních bondů. Rok 2007 sebou přinesl znatelné zvýšení rizika a averze k němu (není to samé), prémie tak vystřelily až nad 20 %! Stejně tak rychle ale klesly a nastalo pokrizové hledání toho, co je „normální“. V rámci tohoto hledání klesly prémie v polovině tohoto roku zpět na úroveň běžnou před krizí (či v roce 1998). Jak jsem uvedl, paralela s valuací amerických akcií je zde jasná – hodně našponováno, ale ne až na napnelismus vyvolávající krizi.

Nakonec je z grafu dobře patrné, co se na trhu spekulativních dluhopisů děje v posledních měsících a týdnech: Prémie vzrostly z 3 % na 5 %. To rozhodně není zanedbatelný posun, odpovídá cca tomu, když na trhy dolehla skepse v roce 2010. Ale třeba v roce 2011 se prémie z podobných počátečních úrovní vyšplhaly až na 8 %. Rizikové spready je dobré porovnávat s mírou defaultů a s výnosností při defaultech (z hlediska celkového rizika je rozdíl, zde se z každého dolaru nespláceného dluhopisu vytěží 50, či 90 centů). I tak si zde ale dovolím tvrdit, že se sice bolestivě, ale stále pohybujeme v rámci onoho hledání normálů.

Proč i zde sveřepě odmítám hovořit o bublině, když je to tak módní? Možná právě proto. Ale do značné míry je to vlastně otázka definice. Beru to prostě tak, že v čase „t“ je nějaký fundament a nějaké ceny na trhu. O bublině má smysl hovořit, pokud tyto ceny „t“ hrubě neodpovídají fundamentu „t“. Pokud se v čase „t+1“ změní fundament (posílí dolar, šejkové se pustí do cenových potyček a klesne cena ropy), nejde to vztahovat k cenám (akcií, dluhopisů ...) „t“, ale pouze k cenám „t+1“. Pokud byla z dnešního pohledu na korporátních dluhopisech bublina, byla mnohem větší bublina třeba na intenzivně sledovaném rublu, respektive většině ruských aktiv. A nejde jen o hrátky se slovy – skutečné bubliny by měly například být v době nízké inflace tím hlavním varovným signálem pro ultrauvolněnou monetární politiku.