Tuto otázku si asi klade každý zodpovědný investor, avšak jednoduchý a účinný recept neexistuje. Hluboké propady na burzách se periodicky opakují a vystihnout správný moment k prodeji před propadem je ve většině případů spíše dílem náhody. Málokdo, ať už analytik, makléř nebo individuální investor totiž dokáže přesně odhadnout nástup korekce nebo dokonce dlouhodobějšího a hlubšího poklesu, jakého jsme byli svědky např. loni v srpnu a září.

Jak má tedy individuální investor postupovat, aby se chránil proti prudkým poklesům, které mohou vyústit v ještě větší ztráty?

Jako částečné řešení se nabízí využívání inteligentních pokynů Stop (tzv. stop loss). Tyto pokyny umožňují automatické uzavření pozice při dosažení určité cenové hranice, kterou si investor nastaví. Jedná se o upravený prodejní pokyn, kdy si investor nastavuje cenovou hranici (musí být nastavena pod aktuální tržní hodnotou), po jejímž prolomení je pokyn aktivován. Použití tohoto pokynu je vhodné, pokud se investor nechce zabývat sledováním nakoupené pozice (ale zároveň chce akceptovat pouze určitou ztrátu) nebo když odjíždí např. na dovolenou nebo do míst s limitovaným přístupem k internetu nebo telefonu. Nastavením stop lossu na aktuální nakoupené pozice se investor jistí pro další možné propady, zkušenější investoři si stop loss nastavují dokonce pro každou aktivní pozici (pokud to daná burza umožňuje).

Patria Direct nabízí dvě možnosti, jak stop loss zadávat.

1) Stop limit pokyn umožňuje automaticky reagovat na vývoj tržní ceny a rychle aktivovat limitní pokyn po změně situace na trhu. Pokud se chce investor pojistit proti ztrátě z případného rychlého poklesu, stanoví si stop cenu, po jejímž dosažení je prodejní pokyn aktivován a zároveň limit cenu, což je minimální cena, za kterou má být pokyn realizován. Platí zde jednoduché pravidlo, že stop cena musí být vždy stanovena výše než limit cena.

Příklad: Investor nakoupil akcie Erste Bank za cenu 377 Kč. Ihned po nákupu si nastavil stop limit pokyn s hranicí akceptovatelné ztráty 10 %. Parametry jsou následující: stop cena 339 Kč, limit cena 329 Kč, platnost pokynu na 1 měsíc. Pokud by cena poklesla na hranici 339 Kč, Stop limit pokyn by byl aktivován a akcie by byly prodány nejhůře za cenu 329 Kč.

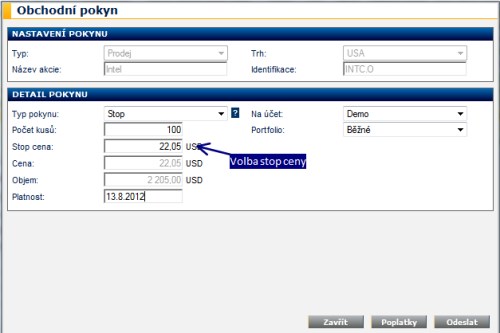

2) Stop pokyn Při zadávání pokynu si investor stanoví pouze stop cenu (nikoliv již limitní cenu) a po jejímž dosažení je prodejní pokyn aktivován. Pokyn je aktivován a odeslán na burzu, pokud byl uskutečněn obchod (bez ohledu na množství cenných papírů) za stop cenu (nebo nižší) stanovenou v pokynu. Poté je prodejní pokyn odeslán bez limitní ceny – tzv. „co nejlépe“ a realizuje se za aktuální tržní cenu.

Příklad: Investor nakoupil akcie společnosti Intel za cenu 24,50 USD. Ihned po nákupu si nastavil stop pokyn s hranicí akceptovatelné ztráty ve výši 10%. Parametry jsou následující: stop cena 22,05 USD, platnost pokynu na 1 měsíc. Pokud by tedy došlo k obchodu za cenu 22,05 USD, stop pokyn by byl aktivován, automaticky odeslán na burzu a realizován za aktuální tržní cenu, která může být v případě velkého propadu hluboko pod stop cenou, přestože se cena akcií za pár minut vrátí výše. Prodejní cena však v tomto případě není limitována.

Kromě uvedených pokynů mají klienti Patria Direct možnost využívat i další inteligentní pokyny, z nichž některé mohou být podány pouze prostřednictvím makléře, nikoliv prostřednictvím internetové aplikace, jako je např. trailing stop. Jedná se o pohyblivý pokyn Stop a stejně jako u Stop pokynu je u Trailing stop pokynu cena při prodeji nastavena pod aktuální tržní hodnotou.

Rozdíl mezi obyčejným Stop pokynem a Trailing-Stop pokynem je ten, že při Trailing-Stop pokynu je Stop cena nastavena v určité vzdálenosti od aktuální tržní hodnoty cenného papíru. Při růstu ceny cenného papíru se tak Stop cena automaticky posouvá proporcionálně vzhůru. Při poklesu ceny cenného papíru se však Stop cena nemění. Trailing Stop Loss tak umožňuje snížit riziko velkých ztrát a vydělávat na růstu ceny akcie bez nutnosti stále sledovat vývoj této ceny.

Každý investor by měl používat svůj způsob řízení rizika a použití stop lossů je jedna z možností, nemusí být však automaticky používány pro všechny typy akcí. To platí především pro tzv. dividendové akcie ze sektorů telekomunikací nebo farmacie. Naopak pro cyklické tituly (banky, těžaři, informační technologie) je nastavení stop lossů více než žádoucí.

Komerční sdělení