Během ekonomického, respektive tržního cyklu obvykle dochází k poměrně standardním přesunům zájmu investorů od jedněch sektorů k druhým. Během boomu jsou populární sektory a firmy, které nejvíce těží ze sílící ekonomiky. Zády se naopak trhy obrací k těm, které na cyklus citlivé nejsou. Opačně tomu je v útlumu a v recesích. Investor má ohledně tohoto jevu v principu tři volby: Může ho úplně ignorovat. Může se snažit ho využívat pokusy o včasné naskočení z „dobrých“ a vyskočení ze „špatných“ odvětví. Nebo jde střední cestou, ignorovat sektorovou rotaci nebude, ale také nebude skákat sem a tak a probíhající změny prostě vnímá jako informaci. Doporučuji třetí možnost a dnes bych se chtěl s vámi podívat na to, jaká informace je trhem nyní v tomto smyslu vysílána.

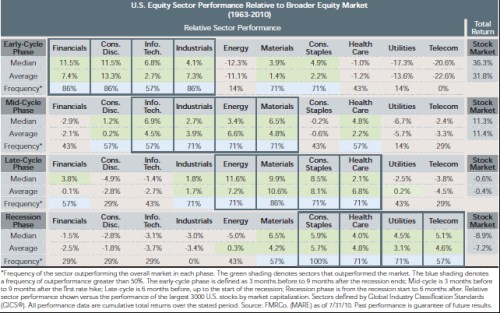

Nejdříve se pro upřesnění rámce celé věci podívejme na následující tabulku. Ta je rozdělena na čtyři vodorovné části, první z nich se věnuje první fázi cyklu, následuje fáze střední, pozdní a nakonec recese. Ve sloupcích pak nejdeme návratnost jednotlivých sektorů během dané fáze – průměr a medián návratnosti (relativně k trhu) a nakonec četnost, s jakou daný sektor v této fázi dosahuje vyšší návratnosti než trh:

Zdroj: Fidelity

Poslední čtyři sektory – zboží běžné spotřeby, zdravotní péče, utility a telekomunikace jsou považovány za sektory defenzivní – tedy ty, kterými se „bráníme“ proti špatnému vývoji na trhu. U posledních dvou jmenovaných je jejich návratnost lepší, než návratnost trhu, skutečně jen v poslední fázi, tedy během recese. Pozornější pohled ale ukazuje, že trh v té době v průměru vynáší asi - 9 % a sektory to svou relativně vyšší návratností nad nulu nevytáhnou. Tabulka je to výživná a dalo by se o ní hovořit dlouze. Uvádím ji zde ale jen jako mustr pro interpretaci následujících grafů a tudíž si odnesme hlavně to, že s postupujícím cyklem se postupně přesouváme od financí, zboží dlouhodobé spotřeby, informačních technologií a průmyslu, přes energie a materiály, až po zboží krátkodobé spotřeby a další tři defenzivy.

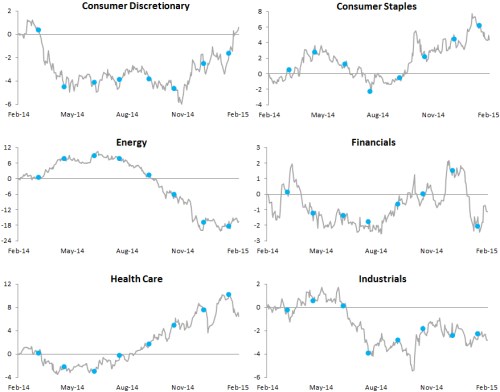

Nyní se už podívejme za pomocí grafů od Bespoke na současné tržní signály. V obrázcích je relativní výkon odvětví k trhu. Zboží dlouhodobé spotřeby se od listopadu zvedá, pár měsíců se tak chovalo i zboží krátkodobé spotřeby, v posledních týdnech se ale obrací směrem dolů. To by značilo, že investoři přehodnocují svůj předchozí skeptičtější pohled na další pokračování býčího trhu a posouvají se směrem k většímu optimismu. Energie nám hodně informačně šumí kvůli pohybu cen ropy. Finance ani průmysl si nijak zářně nevedou, naopak zdravotní péče je velmi silná. Ale i ona v posledních týdnech ztrácí. První série grafů je celkově trochu zmatená, ale nezní pesimismem.

Zdroj: Bespoke

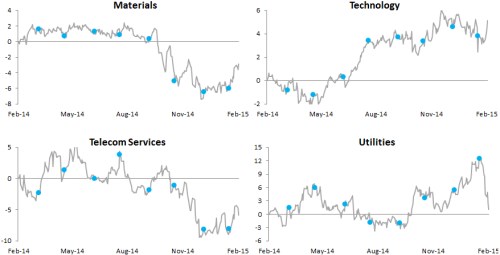

Jak vypadá zbylá čtveřice odvětví? Telekomunikace se drží v hodně silném útlumu, velkým zlomem si prošly utility – od podzimu byly velmi v kurzu, v posledních týdnech ale došlo k prudké korekci. Bývá to vztahováno k vývoji na trhu amerických vládních dluhopisů, což by z našeho dnešního pohledu přesně zapadalo do logiky cyklického pohybu sektorů. A informace je taková, že roste optimismus. Materiály jsou v útlumu také, což je ale dáno celkovým globálním prostředím v této oblasti. Technologie jsou naopak v plné síle. Tato čtyřka grafů tedy spíše podporuje tezi neumdlévajícího býka, respektive býka nově získavšího energii.

Zdroj: Bespoke

Na aktivní sektorovou rotaci bych si netroufl. Podobně jako s pohledem na celkovou valuaci trhu (viz předchozí příspěvek) podle mne ale má smysl občas sledovat to, jaké signály sektory vysílají. V podstatě nikdy nejde o jasně čitelný příběh odpovídající průměru, takže i tady je velký prostor pro subjektivní interpretaci. Na konci minulého roku to spíše vypadalo, že si býk oddychne, nyní se mohla situace změnit. Hodně ale záleží na tom, jak moc se už trhy popasovaly s tím, že nelze mít obojí – neustále se lepšící ekonomiku a ultrauvolněnou monetární politiku (opět to souvisí s onou vazbou „utility – sazby – výhled reálné ekonomiky a chování Fedu“).

Pravidelný čtenář mých příspěvků by se mohl ptát, jak to pasuje na mou tezi o našponovanosti valuací celého trhu. Paušální odpověď by mohla znít, že našponovanost ještě nemusí být tak velká, aby nemohla být ještě větší. Dnešní pohled je ale přínosný i v tom, že si uvědomíme, že skladba indexu se v čase mění a tudíž se mění i to, co tvoří agregátní PE. Pokud například roste váha technologií s relativně vysokým PE, roste i agregované PE a to nijak „umělým“ způsobem.