John Maynard Keynes hovořil o soutěži krásy, v níž se chování účastníků může podobat tomu, jak se chovají investoři a spekulanti na finančních trzích. Dnes o ní a čtvrtletních výsledcích firem.

Ona soutěž krásy nespočívá v soupeření samotných krásek, ale ve snaze uhodnout, která z nich dostane nejvíce hlasů. Pan Keynes přitom poukazoval na to, že v takovém případě nemusí být ideální strategií založit svůj odhad na osobním pohledu na krásu jednotlivých slečen. Ale na názoru na to, co si myslí ostatní. To znamená, že soutěžící si třeba může myslet, že nejhezčí je slečna A. Ale zároveň se může domnívat, že pro ostatní bude nejhezčí slečna B. A právě na tu by měl tudíž vsadit.

Jenže uvedeným krokem vše končit nemusí. Lze totiž uvažovat o tom, že i ostatní se nebudou držet svého pohledu na krásu, ale budou odhadovat, co si myslí ti druzí. Pokud by se pro názornou jednoduchost soutěže účastnili pouze dva hráči, tak první bude odhadovat, co si myslí ten druhý. Ovšem s tím, že ten druhý zase odhaduje myšlenky toho prvního, který ale odhaduje preference toho druhého… Teoreticky tu tedy máme nekonečný počet interakcí. A pointa tohoto myšlenkového experimentu je v tom, že takto nastavená „soutěž“ se může úplně odtrhnout od „skutečné“ krásy slečen a plně se koncentruje na odhady toho, co odhadují druzí. Na jakousi stínohru.

Pan Keynes tento příklad používal pro popis dění na akciovém trhu. Zde investoři z tohoto pohledu mohou mít svůj názor na hodnotu nějaké akcie (poměr hodnoty k ceně). Nicméně mohou dát přednost spekulacím o tom, co si o hodnotě myslí ostatní. V extrému by tak činili všichni oním zacykleným způsobem. A ceny by se mohly úplně odtrhnout od toho, čemu říkáme fundament.

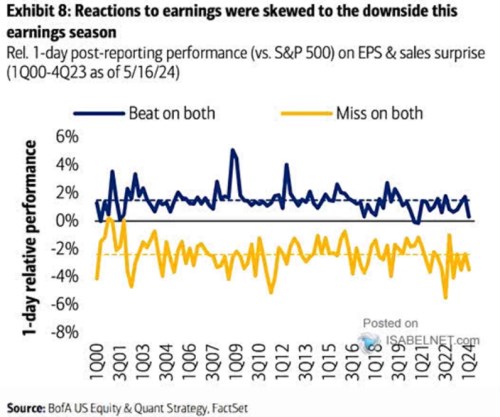

Nyní se podívejme na následující graf, který ukazuje, jak ceny akcií na americkém trhu reagují na dvojité (zisky i tržby) negativní a pozitivní překvapení při zveřejňování čtvrtletních výsledků firem:

Zdroj: X

Na pozitivní překvapení trh reaguje v naprosté většině případů růstem ceny dané akcie a na negativní překvapení poklesem. To není překvapivé. K tomu v grafu vidíme, že růst je v průměru o něco nižší, než reakce na překvapení negativní (méně než 2 % vs. více než 2 %). A čtvrtletí od čtvrtletí se síla reakcí může i výrazně lišit. Máme tu hodnoty cca +/- 5 %, ale také cca nulové.

Na onu soutěž krásy jsem si při pohledu na graf vzpomněl proto, že její rysy se dají možná vysledovat i na této úrovni. V první řadě proto, že ona překvapení jsou měřena relativně k takzvanému konsenzu, který ale fakticky žádným konsenzem není. Jde o průměr, či medián různých očekávání. Nicméně akcie se evidentně chovají, jako kdyby nějaký konsenzus – názor „ostatních“, existoval. Ve výsledku si tak investoři/spekulanti/tradeři o výsledcích mohou myslet své, ale reagují podle toho, jaks e liší od domnělého názoru většiny.

Současně se tu ale může projevovat subjektivní pohled, který hodnotí, jak moc je onen konsenzus optimistický, či naopak. Nyní je například podle grafu reakce na pozitivní překvapení hodně umírněná, zatímco překvapení negativní je notně „odměněno“. Já bych to neinterpretoval jako známku našponovaných očekávání, smysl mi dává opačné vysvětlení: Pokud někdo na konsenzus dosáhne, je to bráno jako žádný velký výkon. Pokud někdo nedosáhne ani na (umírněný vnímaný) konsenzus, je to bráno jako velké zklamání.