Na akciovém trhu investoři podle zaběhnutého pohledu vyžadují vyšší návratnost, než nabízí „bezrizikové“ vládní dluhopisy. Tato riziková prémie akcií má odrážet jejich vyšší riziko a její pohyb by měl ovlivňovat hodnotu akcií. Jak moc je nyní ve hře, jak zapadá do celkového ekonomického a psychologického obrázku na trhu a jaký by mohl být další vývoj?

Pokud investoři požadují nižší kompenzaci za riziko akcií, jejich hodnota by měla růst (kvůli poklesu prémií klesá i požadovaná návratnost). A naopak vyšší prémie by měly samy o sobě hodnotu akcií snižovat. Prémie u akcií ale nemůžeme pozorovat přímo – z valuačních násobků a bezrizikových výnosů jde přímo odvodit jen mix prémií a očekávaného růstu. Pozorovat přímo jde naopak prémie na korporátních dluhopisech. A i když jejich druh rizika je trochu jiný, přece jen by pohyb dluhopisových prémií mohl něco říkat i tom, jak se vyvíjí prémie na akciích.

Následující graf ukazuje rizikové prémie u dluhopisů s ratingem BB. Ty se nyní nachází extrémně nízko, na podobných úrovních byly v časové ose grafu jen v roce 2021, 2016 a 2014:

Zdroj: X

Tento graf je tedy další indikací, že akciový trh na úrovni cen i valuací netáhnou v posledních měsících nahoru zdaleka jen očekávání spojená s novými technologiemi. Tedy očekávání růstová. Svou roli velmi pravděpodobně hrají i nízké rizikové prémie. U nich není překvapivé, když se v rámci cyklu pohybují proti růstovým očekáváním – lepší ekonomický výhled posouvá nahoru predikce zisků a zároveň snižuje rizikovost a averzi k riziku. A naopak – horší výhled snižuje očekávání a zvyšuje prémie, obojí snižuje valuace (proti může jít efekt nižších výnosů bezrizikových dluhopisů).

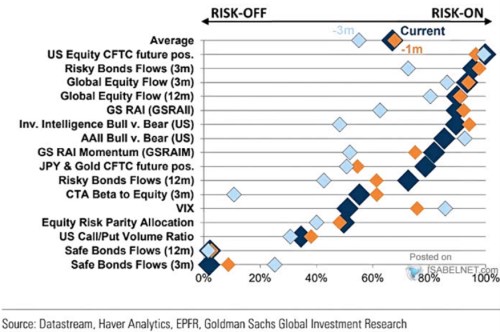

Je otázka, zda by podobný efekt jako u cyklu fungoval i u strukturálních změn, tedy konkrétně v souvislosti s novými technologiemi a jejich potenciálem. Jak přitom ukazuje druhý graf, řada indikátorů ukazuje na celkovou náklonnost k riziku na globálních finančních trzích:

Zdroj: X

Před časem jsem tu poukazoval na odhady, podle kterých se nyní rizikové prémie amerických akcií pohybují kolem 3 %. Já jako standard používám 5,5 %, je založený na některých studiích snažících se odhadnout právě jakousi historicky reprezentativní hodnotu. První dnešní graf ukazuje, že z pohledu historie už nemají prémie dluhopisů moc kam klesnout. Přesněji řečeno, dalším poklesem by vytvářely nové rekordy. Podobné to může být u akcií.

Můžeme spekulovat o tom, že vedle vizí spojených s novými technologiemi nízké prémie podporuje výhled na pokles sazeb v USA a dalších zemích. Nezapomínejme ale, že celkově jsou sazby z pohledu dlouhé řady let vysoko, nečeká se jejich pokles zpět k nule (viz i předchozí dvě úvahy). A Fed provádí kvantitativní utahování, ne uvolňování. Mimo jiné to podle mne to úspěšně vyvrací příliš zjednodušené teorie o vztahu mezi tzv. likviditou a chováním trhů, zejména těch s rizikovějšími aktivy. A celkově je pravděpodobné, že cena za riziko je nyní i u akcií velmi nízko.