Občas můžeme narazit na různé teze o vztahu mezi peněžní nabídkou/likviditou na straně jedné a děním na akciovém trhu na straně druhé. Ty úplně nejjednodušší celkem přesvědčivě vyvrací poslední roky, kdy dochází k poklesu rozvah významných centrálních bank (jako celku), ale akcie rostou. Celou věc by přitom výrazně zjednodušilo, kdyby existoval nějaký „ideální“ poměr mezi objemem peněz a kapitalizací trhu. Lze se k něčemu takovému dopracovat?

Vyjděme z prostého modelu: Dejme tomu, že produkt v ekonomice by rostl o 2 % a ceny také o 2 % ročně (na cíli centrální banky). Nominální růst ekonomiky by tak trendově byl 4 %. Centrální banka by tudíž zvyšovala bázi tak, že konečná peněžní nabídka roste o 4 % ročně – pokrývá tak 2 % reálný růst a o 2 % zvyšuje cenovou hladinu (nemění se rychlost oběhu peněz a multiplikace). Jak by se v takovém případě měnil poměr cen akcií k peněžní zásobě?

Akcie by na efektivním trhu mohly dlouhodobě růst tempem odpovídajícím požadované návratnosti. Tedy ve speciálním případě, že nebudou vyplácet žádné dividendy a veškerá návratnost bude p předpokládat, že bezrizikové výnosy budou právě na 4 % (budou odpovídat nominálnímu růstu ekonomiky). Požadovanou návratnost pak tvoří ještě rizikové prémie. A ty by tudíž fakticky ukazovaly, o co rychleji budou akcie růst ve srovnání s růstem celé ekonomiky.

Pokud by tedy rizikové prémie akciového trhu byla na 5,5 %, ekonomika by rostla ročně o 4 %, peněžní zásoba také a akcie o 9,5 % (4 % + 5,5 %). Tedy právě o 5,5 % rychleji. Podíl kapitalizace trhu k peněžní zásobě by se tedy každým rokem zvyšoval. Čím více by se na návratnosti podílely dividendy, o to menší by tento rozdíl byl. Pokud by pak dividendy generovaly 5,5 procentního bodu z celkové 9,5 % návratnosti, akciový trh by rostl stejně, jako peněžní zásoba.

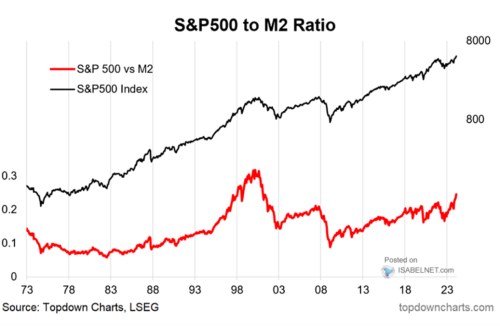

Celkem nám tedy i v hodně jednoduchém modelu vychází, že dít se může hodně věcí – poměr kapitalizace akcií k peněžní zásobě může klesat i růst a nebude se nutně jednat o žádný exces. Co říká realita? Následující graf ukazuje černou křivkou vývoj indexu SPX 500 a červenou jeho podíl k peněžnímu agregátu M2:

Zdroj: X

Ani historie z mého pohledu nedává základ pro nějaký pevný závěr ve stylu „kapitalizace trhu má tendenci být na x-násobku peněžní zásoby“. Volně se dá říci, že akcie jsou relativně k M2 nyní relativně vysoko.