Termín „křivka učení“ sice v češtině nezní nijak libozvučně, ale pokud nechceme používat originál, tedy „learning curve“, jinou volbu nemáme. Tento koncept obecně referuje na to, jak se s postupem času mění (v ideálním případě zlepšuje) naše porozumění danému problému. V ekonomii je obvykle aplikován na výrobní proces. Obvykle se předpokládá, že nový výrobní proces doprovází právě tato křivka a postupem času roste jeho efektivita, popř. i kvalita produkce. Křivka učení pak v doslovnější verzi funguje i na trzích. Nejzářivějším příkladem, který zde občas zmiňuji, je postupné pochopení toho, že rovnice „růst monetární báze = více peněz = více inflace“ ani zdaleka neplatí automaticky a v současném prostředí vyspělých ekonomik už vůbec ne. Tato konkrétní křivka byla a je dobře pozorovatelná na ceně zlata. Dnes se podívejme na její akciovou verzi

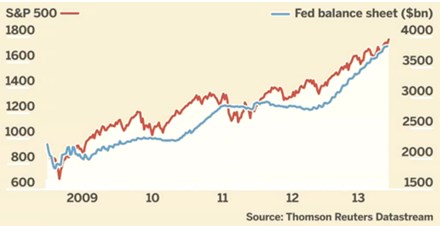

Následující graf, či jeho různé obměny, jsou jedním z hlavních „hitů“ pokrizových let. Jde o růst rozvahy Fedu* a cen amerických akcií. Standardní slovní doprovod jde většinou po linii „Fed naléval do ekonomiky peníze a kvůli tomu rostly ceny akcií“. Nemusíme dlouze rozebírat, že tento zjednodušený pohled pak zákonitě musel vyvolat nával paniky ve chvíli, kdy se začalo explicitně uvažovat o tom, že Fed svou politiku změní. Tedy že nejdříve začne nákupy brzdit a poté je úplně zastaví. Modrá křivka v grafu by zvodorovněla, pokud by pro akcie byla důležitá zásoba cenných papírů v rozvaze Fedu, trh by stagnoval, pokud by byl rozhodující jejich tok do rozvahy, trh by dokonce měl klesat.

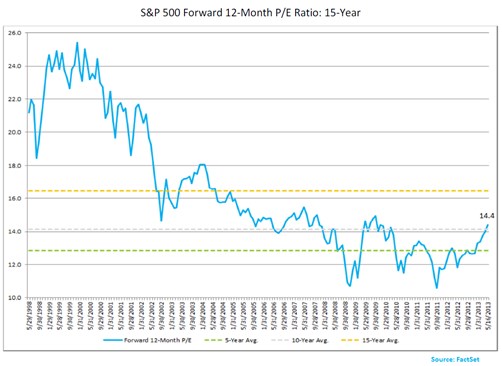

My se ale podobnými zkratkovitými úvahami napálit nenecháme. V první řadě jsme si totiž vědomi toho, jak se během krize a hlavně po ní vyvíjela valuace. PE se během krize dostalo na úroveň 11, nyní se pohybuje kolem hodnoty 15. To znamená, že valuace akcií se během onoho růstu rozvahy Fedu zvedla o nějakých 36 %. Jinak řečeno, nákupy aktivem Fedem zvýšily ochotu investorů platit za (dané) zisky daného roku maximálně o 36 % (minimálně vůbec a ve hře byly jiné faktory).

Uvedených 36 % je hodně vzdáleno od v prvním grafu vyznačeného celkového růstu cen akcií. Ty se v indexu SPX zvedly z cca 700 bodů na 1800 bodů. Jejich růst ze dna do současnosti tedy dosáhl 157 %. Tento růst cen byl samozřejmě vedle onoho růstu valuace (poměru cen a zisků) tažen ještě růstem zisků samotných. A právě ten byl na rally tahounem naprosto rozhodujícím.

Nyní se na věc podívejme optikou „zdravý“ a „nadopovaný“ (umělý, pouze likviditou vyvolaný ...) růst cen akcií. Růst valuace je zdravý ve chvíli, kdy ho doprovází pokles rizika, volatility, nejistoty a zvyšování tempa růstu ekonomiky a zisků. K poklesu rizika jednoznačně dochází, zisky doposud rostly mohutně, přestože je už delší dobu namístě se bavit minimálně o tom, kam až může růst jejich podíl na příjmech a produktu. Ani o oněch 36 % tak nemůžeme hovořit o tom, že by šlo převážně o nezdravou, či nepřirozenou věc. Růst zisků je pak zdravý ve chvíli, kdy není generován bublinovými sektory, či neudržitelným útlakem mezd. K oběma bodům (a zejména tomu druhému) můžeme hodně dodat, ale naprostá většina z toho by nenaznačovala umělou nadopovanost zisků

Na křivce učení týkající se vztahu mezi Fedem a akciemi se snad už také posouváme směrem od příliš zkratkovitých rovnic a grafů. V americké ekonomice od počátku stimulace probíhala iterace mezi Fedem a trhem založená na sebenaplňujícím se proroctví. A protože odvážnému štěstí přeje, vyšlo jim i toto. Fed zaplašil největší můry, valuace se o něco zvedly, ekonomice se o něco ulevilo a fundament vyšší valuace a ceny ospravedlnil. A tak dále. Hluboká propast mezi realitou a likviditou se podle mne vytvořila pouze několik měsíců po krizi, kdy se valuace v nekritickém návalu euforie dostaly na předkrizové úrovně (a mé tehdejší komentáře také byly ke QE mnohem kritičtější). Nyní sice můžeme být v situaci, kdy by si trh mohl dát oddech, či dokonce o něco zkorigovat. Někdo to může interpretovat jako potvrzení údajné logiky prvního grafu a předopovanosti akcií. Ale byl by to spíše zde nedávno zmiňovaný jev, kdy i stojící hodiny mají dvakrát denně pravdu.

*I do našich domácích médií se dostávají zprávy o tom, že pokles cen zlata má negativní dopad na kvalitu rozvah některých centrálních bank. Například ztráty švýcarské centrální banky prý dosáhly 15,5 miliardy USD a ze SNB tak poprvé za 107 let nepoteče hotovost směrem k vládě národní ani ke kantonům. Nabízí se otázka (zejména pro ty, kteří ji ale nechtějí slyšet): Je lepší mít peníze kryty cennými papíry, které jsou ve svém důsledku tak kvalitní, jak kvalitní je ekonomika používající tyto peníze? Nebo je lepší mít peníze kryté kovem, vystaveným jednou vlnám euforie založených na strachu, podruhé strachu založeném na vlnách euforie?

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.