„Kdesi ve vesmíru v galaxii Mléčná dráha byla soustava s centrální hvězdou zvanou Slunce. Na její oběžné dráze obíhala jako třetí v pořadí planeta Země, na které se odehrávaly Currency Wars“.

Příběh, který jsem zde začal v roce 2010 a vypůjčil si název ze slavné série filmů Star Wars má nyní pokračování (předchozí díl zde). V případě Star Wars měla třetí epizoda dovětek „Pomsta Sithů“, značící odplatu původně a zdánlivě potlačené strany.

I v našem příběhu Currency Wars, měnových válek, kde jedni závodí s druhými o znehodnocení své měny, zde byla zdánlivě potlačená strana a zdánlivě jednoznačná převaha na druhé straně. Jednalo se o zbytek světa, který musel čelit americkému znehodnocování vlastního dolaru, když Ben Bernanke zachraňoval banky z Wall Streetu za cenu dlouhodobé ekonomické stability USA a navenek to prezentoval jako podporu ekonomiky. V tomto případě se ale nejednalo o odplatu Sithů, ale o odplatu zbytku světa (Revenge of the World) na americké QE. Více ale již v dalším díle našeho příběhu.

Kvantitativní uvolňování v USA je sice neustále předmětem mnohých analýz zaměřených na jeho příchod či nepříchod. Zvyšování a snižování pravděpodobnosti jeho začátku dokáže s akciovými trhy výrazně pohnout a při jednáních Fedu investoři pečlivě studují jednotlivá slůvka z komentářů centrálních bankéřů. To je ale spíše jen jakási kulisa. Pod povrchem se dějí jiné, zajímavější a podstatnější věci (podobně jako se děly v Star Wars na pozadí událostí v Republice).

Pokud se ale podíváme na faktická čísla, tak zjistíme, že měnová politika USA není tím hlavním, co nyní v monetární oblasti hraje kvantitativně největší roli. Podívejme se nejprve na růst bilanční sumy amerického Fedu, na kterém jsou dobře vidět obě kola kvantitativního uvolňování.

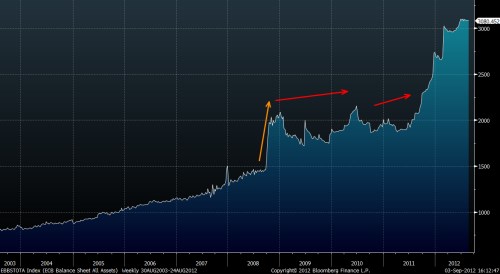

K vykreslení současné situace je nejvhodnější graf za posledních 10 let. Ten znázorňuje růst měnové báze Fedu z cca 800 miliard USD před touto krizí na současných 2.815.000.000.000 USD. Na grafu je nejprve oranžově zvýrazněno nikoli kvantitativní uvolňování, ale původní Záchranný fond Fedu pro americké banky (oranžová šipka). Doba trvání je vždy od počátku šipky k jejímu konci. Datumově se to v grafu shoduje s faktickým reálným započetím dané akce a jejím koncem. Později jsou podobně, tentokráte červenými šipkami, zvýrazněna obě kola kvantitativního uvolňování.

Bilance Fedu (v ´000.000.000 USD)

Na první pohled zarazí velikost diskrečních opatření, které Fed udělal. Růst bilance Fedu ze 71 mld. USD na 400 mld. USD trval od roku 1929 až do roku 2001. Poté od roku 2001 do roku 2008 se zdvojnásobila díky Greenspanově „podpoře“ ekonomiky po útocích na dvojčata z 11. září.

I tento obzvláště rychlý nárůst ale bledne při pohledu na současné úrovně měnové stimulace. Z 800 mld. jsme se dostali na 2.800 mld. dolarů během tří let. A co na to reálná ekonomika? Že by praktická ukázka Keynesovy pasti likvidity, tedy stavu, kdy již měnová politika není účinná? O tom možná někdy příště, teď se budeme soustředit na QE.

Při letmém pohledu na graf je patrné, že i když velikost obou QE je obrovská, tak ve srovnání se Záchranným fondem hrají menší roli. Za zmínku stojí také úvaha, že Fedu nic jiného než operace Twist (bílá šipka) po skončení QE 2 nezbývalo. Mnoho krátkodobých cenných papírů se totiž blížilo své době splatnosti a Fed musel místo nich použít k udržení velikosti měnové báze papíry s delší dobou splatnosti. Nechtěně by mu totiž jinak docházelo k deflaci v jeho rozvaze, z čehož měli představitelé při stavu americké ekonomiky zcela jistě strach. Tento „obávaný“ pokles je však i přesto vidět na posledních datech z grafu, kde již dochází k restrikci.

U Evropské centrální banky je situace rovněž zajímavá. Na první pohled by mohla zaujmout velikost bilance ECB. Ta je o 50 % vyšší, než bilance Fedu, přičemž ale americká ekonomika je zhruba o třetinu větší než eurozóna.

Bilance ECB (v ´000.000.000 EUR)

V grafu jsou stejně barevnými šipkami zvýrazněny stejné časové úseky a události jako u Fedu. Reakce ECB dle grafu tak přichází v jiný okamžik a na jiných událostech, než v případě Fedu. Zdálo by se jakoby opožděně. Zvyšování měnové báze má „reciproční charakter“. Co je ale zajímavější, nárůsty a objemy prostředků, které ECB vrhá na trh, jsou procentně vyšší a jakási „Evropská kvantitativní uvolnění“ jsou větší než ta ve Spojených státech. A to aniž by je kdokoli veřejně oznamoval, či se k nim vůbec hlásil. Nehledě na to, že Evropa právě nyní v posledních 12 měsících zažila jedno obrovské „kvantitativní uvolnění“. Za zmínku rovněž stojí, že svou bilanci ECB navyšuje také nákupy dluhopisů členských zemí, což má mimo jiné ve svých stanovách zakázáno. (ECB nesmí financovat vlády členských zemí nákupem dluhopisů.)

Závodů ve znehodnocování se účastní i další země, například Velká Británie. U té je zajímavý nárůst v období záchranných fondů. Spojené království v daný okamžik napumpovalo do bankovního systému největší objem prostředků v relaci k velikosti měnové báze i velikosti ekonomiky. Aby pak ale nereagovalo žádným dalším nárůstem při spuštění QE 1 a QE 2, kdy v případě QE 1 došlo dokonce k měnové restrikci a ani ne k úplnému přefinancovávání původních emisí. Oč byla Bank of Englad zdrženlivější při kvantitativním uvolňování, o to je nyní více aktivistická. Nárůst měnové báze od konce QE 2 je nejvýraznější právě u BoE.

Bilance BoE (v ´000.000.000.000 GBP)

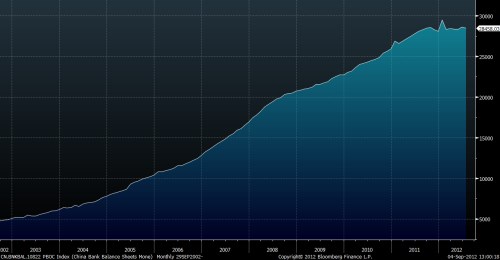

Účastní se ale i banky, které jsou samy členy systému centrálních bank EMU a zvyšují své bilance. Ne všechny součásti jejich rozvahy jsou totiž zrcadleny v bilanci ECB. Mám tím na mysli například Bundesbanku. Přesto ale rekordmanem ve velikosti měnové báze je někdo jiný. Je to Čína. Při aktuálním kurzu je rozvaha People’s Bank of China větší, než je rozvaha ECB, či Fedu. Po přepočtu totiž činí více než 4.500 mld. USD (USD/CNY kurz je cca 6,4).

Na grafu je celkem zbytečné zvýrazňovat jednotlivé měnové stimulace v USA, protože růst bilance centrální banky Číny je dlouhodobě konstantní.

Bilance PBoC (v ´000.000.000 CNY)

K měnové expanzi se uchylují i země, do kterých by to člověk na první zamyšlení vůbec neřekl. Výrazně roste totiž i bilance Národní banky Švýcarska. Ta se buď dobrovolně účastní těchto závodů ve znehodnocování, nebo jí prostě jen nic jiného nezbývá, při snaze držet kurz švýcarského franku vůči euru na aktuálních úrovních. Ve výsledku ale tak sama znehodnocuje svou měnu, zvyšuje měnovou bázi a poškozuje svou ekonomiku zbytečnou „devalvací“.

Rychlost inflace měnové báze centrální banky Švýcarska je nejvyšší v rámci Evropy. Takovéto drastické kroky je SNB nucena podnikat, aby eliminovala víru ve švýcarský frank jako bezpečnou kotvu v dobách krize. I z grafu je patrné, že reaguje vždy se zpožděním na reakci Fedu a ECB.

Bilance SNB (v ´000.000.000.000 CHF)

Když se podíváme na bilance těchto pěti bank, zjistíme, že Fed není tím, kdo (řečeno bulvárně) „tiskne“ peníze nejrychleji, třebaže tuto „válku“, která v předchozí epizodě byla nazvána „Phantom Menace“ – Skrytá hrozba, začal. Reakce zbytku světa je výrazně větší. Evropa podporuje své zkrachovalé periferie a de facto potřebuje, aby Fed „tiskl“ také, aby se udrželo slabé euro a exportní schopnosti Evropy potažmo Německa. Čína „tiskne“ jak o život, aby udržela svůj investiční boom a slabý juan vůči EUR a USD. Do toho „tiskne“ BoE, aby zachránila své krachující banky a pomohla vládě splácet obrovské závazky, které na sebe vzala při znárodnění bankovních dluhů. A do toho tiskne SNB, aby odradila spekulanty od své měny, jako jediného bezpečného přístavu v této době.

To, o co se skutečně jedná, není QE 3, ale začátek dalšího kola této pyramidové hry, jakéhosi letadla a války všech, proti všem, kteří se ale vzájemně potřebují, aby nadále válčili. Něco podobného jako Star Wars, či Orwellovské 1984 a Oceanie a Eurasie. Rozdíl je, že toto je ale realita, ve které bilance centrálních bank přerůstají do obrovských rozměrů. Pro představu, jen bilance Fedu a ECB jsou dohromady 6.600 mld. USD, což je více než 10 % celkové tržní kapitalizace akciových trhů (ta je nyní někde mezi 45-50.000 mld. USD). Pokud k nim připočítáme centrální banky Velké Británie, Japonska, Číny, Švýcarska a v bilanci ECB nezrcadlené položky členských bank eurozóny, dostaneme aktuální hodnotu více než 16.000 mld. USD. Což je zhruba 30 % veškeré tržní kapitalizace daných akciových trhů (pro představu před 10 lety byly bilance méně než 4 %).

Toto už je víc, než jen „koordinace měnových politik“.

Trochu chmurný konec a ukázka Currency Wars v plném proudu. Ale znalci Star Wars se již jistě těší na Epizodu IV., protože ta měla dovětek „New Hope – Nová naděje“ :-).