Bill Gross ze společnosti PIMCO se v únoru ve svém pravidelném měsíčním zamyšlení zaměřuje na chování investorů po krizi:

V době „nového normálu“ je důležité si uvědomit, že klíčové slovo je „nový“ a že používání starých modelů a na ekonometrii založených projekcí, jejichž základ tvoří zkušenosti posledních několika desetiletí, může být nejen zbytečné, ale i kontraproduktivní. Nastal obrat ohledně trendu v zadlužení a regulaci a proto se vyplatí podívat se jen na vývoj v době, kdy se dělo totéž. V tomto smyslu považuji za excelentní studie Carmen Reinhartové a Kennetha Rogoffa „This Time is Different“ a analýzu společnosti McKinsey Global Institute „Debt and deleveraging: The global credit bubble and its economic consequences”. Hlavní závěry Reinhartové a Rogoffa lze shrnout následovně:

Skutečným dědictvím bankovních krizí je větší veřejná zadluženost, která jde vysoko nad částku přímé pomoci bankám. V průměru se zadlužení země do tří let po krizi téměř zdvojnásobí. Nezaměstnanost se po krizi zvýší v průměru o 7 % a na nové úrovni zůstane po dobu pěti let. Pokud objem veřejného dluhu překročí 90 % HDP, růst se sníží o 1 %.

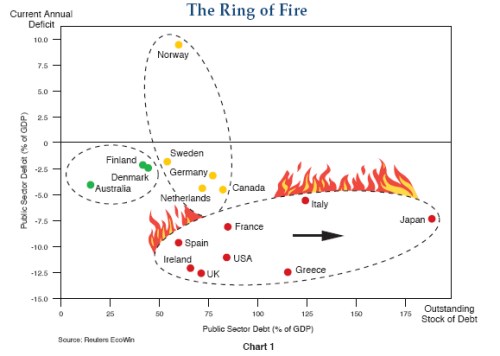

Tyto závěry lze snadno porovnat s událostmi posledních 12 měsíců. Naznačují, že „nový normál“, o kterém hovoří společnost PIMCO, je časem vyzkoušená jistota. V situaci, v jaké se dnes nacházíme, dochází k oddlužení privátního sektoru doprovázenému nárůstem vládního dluhu, což snižuje růst a návratnost investic a finančních aktiv. Země, které jsou nejzranitelnější, jsou vyznačeny v grafu společnosti PIMCO „ohnivým kruhem“. Jsou to státy, kterým během několika let hrozí překročení 90% poměru dluhu k HDP a následně zpomalení růstu. Naopak žlutě a zeleně vyznačené státy jsou nejkonzervativnější a potenciálně nejsolventnější a mají větší růstový potenciál.

Zdroj: Pimco

Studie od McKinsey Group analyzuje celkové zadlužení v ekonomice. Podle ní začíná oddlužení obvykle dva roky od počátku krize a trvá šest až sedm let. Přibližně v 50 % případů toto oddlužení vyústí v dlouhodobé utažení opasků, což významně snižuje růst HDP. Ve zbytku případů přicházejí bankroty firem či států, nebo zvýšená inflace. Všechny tyto alternativy jsou z pohledu investora prokletím. Důležité pro to, co se stane, jsou výchozí podmínky. Teze „nového normálu“ tak rozlišuje mezi rozvíjejícími se a rozvinutými ekonomikami a očekává, že ty první porostou mnohem rychleji.

Investoři by se v tomto prostředí měli držet následující strategie:

Investice orientované na riziko a růst by se měly zaměřit na Asii a rozvíjející se ekonomiky. Pokud tam nejsou vysoké ceny, nejatraktivněji působí oblasti s vyšším růstem, málo rozvinutým spotřebitelským sektorem, nízkou úrovní zadlužení, vysokými rezervami a obchodními přebytky, které zajistí jejich další růst v následujících letech. Za příklad lze uvést Čínu, Indii, Brazílii a jim podobné menší ekonomiky.

Pro méně rizikové investice jsou možností dluhopisy ve stejných zemích. Kvůli jejich menší likviditě musí ale většina peněz téci do starých trhů. V těchto zemích však vývoj výnosů nemusí kopírovat vývoj před krizí, kdy se ekonomická volatilita postupně snižovala. Každý region má navíc rozdílné klíčové charakteristiky: Japonsko stárnoucí populaci a velkou potřebu externího financování, USA rostoucí deficity, Evropa velké rozdíly mezi jednotlivými členy měnové unie a Velká Británie vysoké zadlužení a na finance orientovanou ekonomiku. Pro dluhopisové investice je v případě dostatku likvidity nejlepší z rozvinutých zemí Kanada, která má konzervativní banky a ze všech zemí se nejvíce blíží fiskální rovnováze. Německo tvoří nejbezpečnější a nejlikvidnější alternativu, je ale třeba sledovat vývoj ohledně pomoci Řecku. Vyhnout se investoři musejí Velké Británii, protože její vládní dluhopisy spočívají vlivem vysokého zadlužení a možností oslabení měny na posteli s nitroglicerínem.

(Zdroj: Pimco)